來源: 編輯:匿名 發表時間:2024-10-06 16:51:08 熱度:36

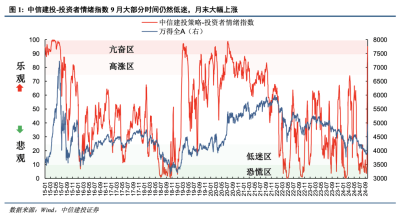

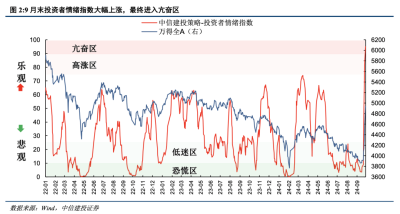

【大河財立方消息】10月6日消息,中信建投研報指出,隨着金融政策組合拳出台,A股上演“奇跡5日”,市場情緒迅速脫離恐慌區,僅5個交易日即直入亢奮區。目前市場情緒時隔3年重回高漲區,時隔4年重回亢奮區,當前高漲的投資者情緒,意味着A股市場已經進入了新階段,我們更應該以牛市思維做出投資決策。火熱的投資熱情是否意味着市場過熱和調整風險?從2015、2019和2020年的經驗來看,情緒進入亢奮區後市場短期內往往還有一個繼續走高的過程。此後隨着情緒回落市場也有可能出現一定的調整,但這一調整並不意味着牛市行情的結束。以目前情緒指數位置來看,當前9月底的市場情緒相當於歷史上2019年3月5日或者2020年7月7日。

9月末投資者情緒大幅上漲,呈現出量價齊升的特點,具體來看:

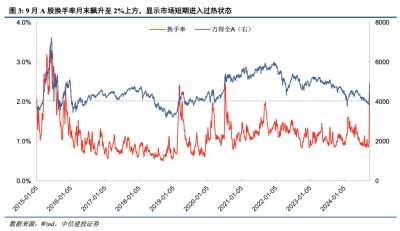

換手率:9月A股換手率月末飆升至2%上方,顯示市場短期進入過熱狀態,此後或將進一步放量,最終換手率領先股指回落。

偏股型基金新發量:A500ETF發行推動9月末基金發行回升。近期新基金發行回到了今年5月高點,隨着市場進一步回暖,該指標有望持續上升,成爲跟蹤牛市情緒的關鍵指標。

融資买入佔比:融資买入佔比指標9月末大幅飆升,接近10%,爲2021年3月以來新高。這反映出槓杆資金對後市的預期大幅改善,未來3個月市場有望維持強勢。

隱含風險溢價:9月末從歷史高位快速下滑,但總體仍處於偏高水平,意味着權益資產目前配置性價比依然較好。

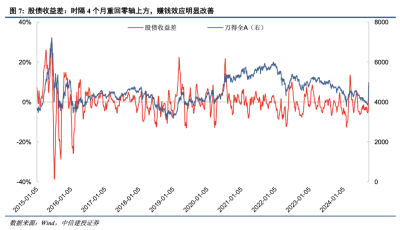

股債收益差:時隔4個月重回零軸上方,賺錢效應明顯改善。隨着股市回暖和債市調整,反映投資者短期賺錢效應的股債收益差指標近期出現了大幅回升,月末已經接近10%。不過,和2019年3月、2020年7月的高點相比仍有較遠距離。

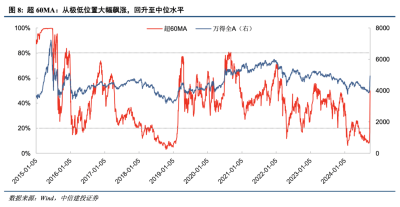

超60MA:從極低位置大幅飆漲,回升至中位水平。該指標9月18日一度降至8%的低點,月末大幅飆漲,目前已經接近50%。以極快的速度回升至中位水平,不過和2019年4月、2020年8月近80%的高點相比,目前仍有一定差距。

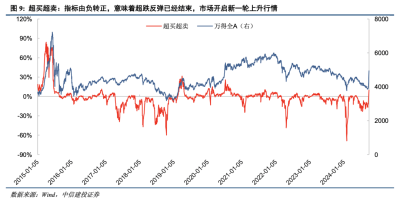

超买超賣:指標由負轉正,意味着超跌反彈已經結束,市場开啓新一輪上升行情。同時注意到指標距離2019年4月和2020年7月的高點尚有距離,目前超漲回落的壓力有限。

2022年3月底,我們推出了中信建投策略-投資者情緒指數,由多個市場公开交易指標合成而來。該指數在A股歷史行情重要區間都較好地反映了當時市場情緒水平,並且極高和極低點能夠領先於行情反轉,具有一定的預測能力。需要指出的是,該指數用於刻畫市場的投資者情緒,是同步指標,其預測性主要由投資者情緒對市場的預測性來體現。投資者情緒指數推出後,受到了大量投資者的關注,因此我們從2022年4月底开始,以月報的形式,對當前市場情緒進行跟蹤和展示,並給出分項核心情緒指標的歷史走勢和最新動向。2024年8月,我們再度推出了專題報告,回顧了情緒指數發布近兩年半時間市場擇時的實战效果,並總結了不同情緒狀態下不同市場風格的表現。

9月末投資者情緒大幅上漲,僅5日脫離恐慌區進入亢奮區

在此前幾期市場情緒跟蹤月報中,我們指出從市場情緒角度來看當前市場和2018年熊市末期有頗多類似之處,需要在反復磨底和底部確認後,以技術性反抽和主題性行情爲起點,逐步演變爲結構性行情,最終出現普漲行情。不過,行情的到來比我們預想的更加迅速和猛烈,隨着9月24日金融政策組合拳的出台,A股上演“奇跡5日”,市場情緒迅速脫離恐慌區,僅5個交易日即直入亢奮區,全A指數也在這5個交易日大漲超過26%。

9月24日,情緒指數大幅飆升並脫離恐慌區,發出右側买入信號。到9月30日,我們預估的情緒指數數據已經達到95(由於兩融數據尚未完全披露可能有一定誤差),市場情緒時隔3年重回高漲區,時隔4年重回亢奮區。從歷史上看,熊市環境中投資者情緒很難達到高漲區,更不可能進入亢奮區,事實上2022年以來長期的市場弱勢和存量博弈,使得3年來情緒指數始終未能突破75進入高漲區。當前高漲的投資者情緒,意味着A股市場已經進入了新階段,我們更應該以牛市思維做出投資決策。一個當前市場關注的問題是,火熱的投資熱情是否意味着市場的過熱?市場是否面臨調整的風險?從2015、2019和2020年的經驗來看,情緒進入亢奮區後市場短期內往往還有一個繼續走高的過程。此後隨着情緒回落市場也有可能出現一定的調整,但這一調整並不意味着牛市行情的結束。以目前情緒指數位置來看,當前9月底的市場情緒相當於歷史上2019年3月5日或者2020年7月7日。

我們對各分項指標進行分析。七大指標中,換手率、偏股基金發行量、融資买入佔比、隱含風險溢價、股債收益差數據經過5日平均平滑;超60MA、超买超賣兩項指標原爲周度數據,爲了更加靈敏現在統一進行日度化,60周均线實質上改成了300日均线。下文均默認使用這一口徑。

換手率:9月A股換手率月末飆升至2%上方,顯示市場短期進入過熱狀態。從歷史上看,換手率突破2%之後往往還有進一步放量的過程,股指上衝也尚未結束,之後換手率領先股指回落。

偏股型基金新發量:A500ETF發行推動9月末基金發行回升。近期新基金發行回到了今年5月高點,隨着市場進一步回暖,該指標有望持續上升,成爲跟蹤牛市情緒的關鍵指標。

融資买入佔比:融資买入佔比指標9月末大幅飆升,接近10%,爲2021年3月以來新高。這反映出槓杆資金對後市的預期大幅改善,從歷史上該指標的前瞻意義來看,未來3個月市場有望維持強勢。

隱含風險溢價:從歷史高位快速下滑,仍處於偏高水平。6-9月該指標大幅上升至歷史最高水平,不過隨着A股回暖,該指標月末快速下滑,但總體仍處於偏高水平,意味着權益資產目前配置性價比依然較好。

股債收益差:時隔4個月重回零軸上方,賺錢效應明顯改善。隨着股市回暖和債市調整,反映投資者短期賺錢效應的股債收益差指標近期出現了大幅回升,月末已經接近10%。不過,和2019年3月、2020年7月的高點相比仍有較遠距離。

超60MA:從極低位置大幅飆漲,回升至中位水平。該指標以中長期視角刻畫市場強弱狀況,反映市場上收盤價在60周均线(300日均线)上方的個股比例。從歷史上看該指標超過80%/低於20%往往意味着市場情緒的過熱/過冷,行情有出現反轉的可能。該指標9月18日一度降至8%的低點,月末大幅飆漲,目前已經接近50%。以極快的速度回升至中位水平,不過和2019年4月、2020年8月近80%的高點相比,目前仍有一定差距。

超买超賣:指標由負轉正,意味着超跌反彈已經結束,市場开啓新一輪上升行情。該指標以短期視角刻畫市場強弱情況,該指標9月底已經回升至零軸上方,市場進入強勢周期。同時注意到指標距離2019年4月和2020年7月的高點尚有距離,目前超漲回落的壓力有限。

1)數據統計存在誤差:報告數據均由Wind等第三方數據庫導出,可能存在第三方數據庫之間口徑不一致的偏差問題;且由於統計時間問題,數據存在波動可能性;由於最新一日基金發行數據尚未公布,我們對此進行了估算,與實際值相比存在誤差可能。

2)模型基於歷史數據,對未來預測能力有限:數據統計具有滯後性,可能影響分析結果。模型基於A股近年來歷史數據進行統計和分析,對未來預測能力有限;市場情緒可能同時受到政策及其他不可預估事件影響。

責編:史健 | 審核:李震 | 監審:萬軍偉

標題:中信建投:A股市場進入新階段,應以牛市思維做出投資決策

地址:https://www.vogueseek.com/post/92048.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

上一篇 : 上半年上市銀行信用卡不良率有所上升:多家銀行不良率超3%

下一篇 : 明日,全網測試!假期,券商加班!