來源: 編輯:匿名 發表時間:2024-05-08 08:51:13 熱度:22

智通財經APP獲悉,在美東時間周二,美國財政部將开始發售總額高達1250億美元的美國國債,由美聯儲今年降息的希望重新燃起所觸發的全球股票、債券價格漲勢將面臨降息預期升溫以來的首次重大考驗。鮑威爾在上周不那么強硬的言論和疲弱的就業推動了全球債券價格上漲,而在本周,美國財政部將發行1250億美元的3年期、10年期和30年期的美國國債。

據了解,自從美聯儲主席鮑威爾上周在利率決議後發表比預期溫和得多的言論以及疲軟的非農數據出爐以來,全球投資者一直在大舉买入國債、公司債等債券類資產以及股票資產。美東時間周二,作爲所謂的季度再融資美國國債標售的一部分,全球債券投資者們將不得不吸納580億美元三年期美國國債。本周晚些時候,美國財政部則將發行總計670億美元的10年期美國國債以及更長期限的30年期美國國債。

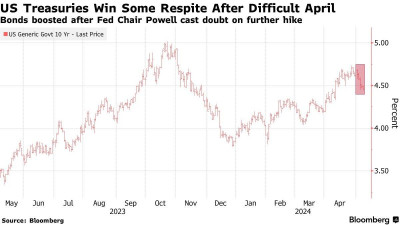

此次美國國債發售將顯示投資者們是否熱衷於在近期美債收益率大跌後繼續購买國債這一幾乎無風險的資產。過去一周,降息預期重燃之下2年期美債收益率,以及有着“全球資產定價之錨”稱號的10年期美債收益率下跌逾20個基點(債券收益率走勢與價格走勢截然相反),10年期美債收益率下降在很大程度上促使股票等風險資產價值明顯反彈。

大規模美債發售還將考驗市場對較長期債券的投資興趣,隨着美聯儲長期維持較高利率(higher for longer)的這一口號深入人心,期限溢價趨勢促使一些投資者對較長期債券的興趣已經惡化。

自今年以來,連續三個月公布的美國超預期火熱的通脹數據以及火熱的就業和消費數據,使得美債市場對於美國基准利率在“更長時間內保持在高位”(higher-for-longer)的激進預期不斷發酵,10年期美債收益率今年一度狂飆至4.74%,創下去年10月以來的最高點。

不僅全球債券面臨考驗,股票等風險資產走勢也面臨考驗

若本周高達1250億美元各期限美債未能全額發售成功,那就意味着美債供應量大於全球債券投資者對於美債的需求量,往往將刺激各期限美債收益率,尤其是有着“全球資產定價之錨”稱號的10年期美債收益率飆升。

在2023年10月份,“全球資產定價之錨”一度升破5%這一具有裏程碑意義的整數關口,狂飆至2007年以來的最高水平。10年期美債收益率在2023年下半年以一己之力全面擾動全球各大風險資產走勢,如果近期10年期美債收益率重拾上行趨勢,不由得令市場擔心會否再度重創股票、加密貨幣等風險資產價格。

從理論層面來看,10年期美債收益率則相當於股票市場中重要估值模型——DCF估值模型中分母端的無風險利率指標r。在其他指標(特別是分子端的現金流預期)未發生明顯變化,甚至在4月-5月美股財報季集中披露時期可能偏向預期下行的情況下,分母水平越高或者持續於歷史高位運作,估值處於高位的全球科技股、高風險公司債、風險較高的新興市場貨幣等風險資產估值面臨坍塌之勢。

“各期限的美債收益率在過去的一周大幅下滑,因此高達1,250億美元的美債發售規模應該是對當前收益率水平的良好檢驗,”ING Bank NV利率策略師Benjamin Schroeder在一份報告中寫道。“短期來看,推高國債收益率這一無風險收益率基准线的導火索仍有可能來自美國。”

道明證券指出,10年期美債收益率可能達到5%,甚至更高水平。道明證券(TD Securities)策略師Prashant Newnaha是預測美債價格可能進一步下跌的看跌者,這位駐新加坡的策略師表示:“我們的感覺是,除非美聯儲官員改變他們的立場至寬松派,並且讓風險市場注意到,否則固定收益資產的拋售還有更大的空間。美國10年期國債收益率攀升至5%甚至更高的水平並非不可能。

在美聯儲主席鮑威爾否認進一步加息的必要性,並暗示一旦通脹數據得到保證以及通脹回到2%的信心增強,就將立即降息後,美國國債價格开始全线反彈。上周五公布的一份政府報告顯示,上月美國非農就業人數和薪資增長出人意料地疲軟,爲近期美國經濟以及通脹降溫增添了新的證據。

但是投資者們仍然謹慎地上調了對美聯儲寬松政策的押注,與美聯儲會議日期掛鉤的掉期交易充分定價了美聯儲在11月利率決議上降息25個基點的可能性,以及年內總共降息兩次的可能性爲77%,而不是接近100%。在最近一次FOMC會議之前,市場同樣預計2024年只會降息一次,只是最新的首次降息時間點從12月前移至11月。

美國國債的漲勢已經蔓延至其他國家債市,過去一周德國債券市場的10年期國債收益率下跌近15個基點,英國10年期國債收益率下跌約20個基點。澳大利亞10年期國債下跌逾10個基點。

全球股票市場近期同樣大舉反彈。在港股,美債收益率下行助力恆生指數連漲十日步入技術性牛市,是4月表現最好的主要全球股指,4月漲幅超過7%;美股基准指數——標普500指數自4月22日以來漲近5%,英國富時100指數同期漲近6%,MSCI新興市場股票指數在五一假期之前創下7月以來最佳單周表現。

股債投資者們需緊盯美債發售數據以及通脹數據

因此,全球股債市場的漲勢能否持續取決於美債發售數據——包括競拍發行時的收益率是否符合市場預期以及發行規模是否符合實際數量,以及即將公布的經濟數據——重中之重在於下周公布的美國4月份通脹報告,這一數據可謂是最重要的市場驅動因素。

盡管美國經濟的某些領域出現了增長急劇減速的跡象,但整體通脹率,尤其是剔除住房的核心服務通脹仍然居高不下——這一現實可能將大幅限制美聯儲的政策行動,並意味着各期限美債收益率可能將停留在近期的區間。

與今年早些時候的相對較低水平相比,美國國債收益率仍處於高位,這有助於尋求鎖定更高收益率的买家繼續參與最近的美債拍賣。全球資產管理巨頭道富銀行(State Street)編制的數據顯示,4月份固定收益資產的配置比例上升0.4個百分點,至27.9%,爲2023年3月以來的最大月度增幅,而股票和現金資產的配置比例則有所下降。統計數據顯示,需求集中於國債資產。

來自道富環球市場(State Street Global Markets)的宏觀策略主管邁克爾•梅特卡夫(Michael Metcalfe)表示:“如果美國利率目前真的將持續保持高位和穩定,投資者們可能將开始重新評估他們在國債等固定收益方面的嚴重減持比例,看起來他們已經在4月份开始這樣做了。”

標題:美國財政部“發債浪潮”來襲! 全球股債市場迎來重磅考驗

地址:https://www.vogueseek.com/post/65262.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

上一篇 : 成交額超4億美元!廣州番禺企業廣交會參展成交再創新高

下一篇 : 湯唯曬與金秀賢自拍合照 比耶微笑女神氣質卓越