來源: 編輯:匿名 發表時間:2024-10-24 08:50:30 熱度:7

四季度伊始,高盛、摩根基金、瑞銀集團、摩根士丹利等外資機構頻頻現身A股公司機構調研隊伍;伴隨上市公司密集發布2024年三季報,衆多外資機構現身前十大股東榜。

10月以來逾40家A股公司獲外資機構調研

◎記者 柴劉斌

四季度伊始,高盛、摩根基金、瑞銀集團、摩根士丹利等外資機構頻頻現身A股公司機構調研隊伍。

Wind數據顯示,10月以來,外資機構已經調研了逾40家A股公司。從行業分布來看,電子、基礎化工、機械設備等行業備受關注;從單家公司來看,藍思科技、寧波銀行和衛星化學最受青睞,均接待了數十家外資機構調研。

記者注意到,外資機構對上市公司的關注點主要聚焦在公司產品毛利率預期、在手訂單情況,進而探尋公司四季度的業績增長點。此外,海外業務拓展情況、新項目進展等問題,也頻頻被外資機構追問。

調研青睞四大行業

外資機構對A股公司的調研熱情明顯升溫。10月以來,有40多家公司受到外資機構的調研,其中電子、醫藥生物、機械設備、計算機行業分別有6家、5家、4家和4家。

從調研熱度來看,外資機構近期扎堆調研了藍思科技、寧波銀行、衛星化學和埃斯頓4家公司。其中,藍思科技10月20日线上接待了190多家機構調研,包括摩根士丹利、摩根大通、高盛亞洲、花旗銀行等40多家外資機構;衛星化學在10月22日通過電話會議接待了18家外資機構調研。

記者關注到,摩根基金、瑞銀集團堪稱機構中的“勞模”,在半個多月的時間裏,分別調研了9家、8家公司,並且共同關注了中際旭創。

記者梳理發現,外資機構對於上市公司的產品毛利率預期、在手訂單等情況頗爲關注。

對於機構關心的毛利率趨勢,藍思科技表示,未來通過自動化升級改造和精益生產能力持續提升,公司的毛利率仍有提升空間,目前各園區繼續滿產滿負荷運轉,全力落實在手訂單。

對於紅杉PIPE、野村證券等機構對第四季度增長節奏的關切,川寧生物表示,目前來看主營產品並無新進產能,同時價格保持穩定,隨着四季度旺季的到來,後續抗生素市場需求將維持穩定狀態,整體中間體產品有望維持今年價格。

摩根資產管理等外資機構對中際旭創在手訂單能見度頗爲關心,公司回應稱,目前可以看到部分明年一季度的訂單。從趨勢上看,明年800G需求強勁,新增1.6T預期也會帶來逐步增長。

頻頻追問海外布局、新項目進展

細看外資機構的調研關注點,上市公司海外業務拓展情況、新項目進展等問題,均牽動着外資機構的目光。

衛星化學α-烯烴和POE項目建設進展備受機構關注。公司稱,α-烯烴產品包括C4、C6、C8,這些產品工業化裝置計劃在今年四季度开工建設,2025年底完成建成,將滿足公司聚乙烯、POE等裝置的原料需求,進一步發揮產業鏈一體化優勢。POE中試產品性能已達到國際標准,工業化裝置計劃在今年底开工,2025年底建成。

仕佳光子的海外工廠投產和生產經營情況被LCRICH CAPITAL MANAGEMENT等外資機構追問。公司介紹稱,泰國子公司已於8月开業投產,主要從事光器件、室內光纜產品及其他產品的研發、生產、銷售、服務,目前處於產能爬坡階段。

針對摩根基金等機構對公司汽車零部件的關切,瑞鵠模具表示,目前正在建設的“新能源汽車輕量化車身部件項目”預計2025年年中部分建成投產,屆時將進一步提升公司汽零業務產能和業務規模。

最新三季報顯示:30家公司成QFII“新寵”

◎記者 高志剛

伴隨上市公司密集發布2024年三季報,衆多外資機構現身前十大股東榜。

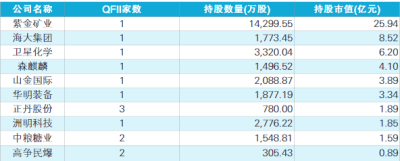

據上海證券報記者統計截至10月23日披露的三季報,三季度末,QFII共出現在63家上市公司的前十大流通股股東榜。其中新進30家公司股東榜,增持18家公司股份,新進及增持的公司數量佔比近八成。此外,5家公司在第三季度獲得QFII和北向資金共同增持。

近期,多家外資機構紛紛上調中國經濟增長預期,並表示從估值層面和政策層面來看,中國資產有望持續吸引海外資金流入。

QFII新進30家公司股東榜

隨着上市公司三季報披露進入高峰期,QFII最新持倉也逐漸浮出水面。數據顯示,截至今年三季度末,QFII共出現在63家上市公司的前十大流通股股東名單中,其中30家爲新進、18家獲增持、14家遭減持、1家公司持股數量未變。

按照行業來看,QFII新進和加倉的48家公司主要分布在基礎化工、醫藥生物、電子等行業,包含公司數量分別爲9家、5家和4家。

從持股市值來看,在上述48家公司中,截至三季度末,阿布達比投資局持有海大集團的市值最高,達8.52億元。拉長時間軸來看,阿布達比投資局早在2016年半年報就首次出現在海大集團的前十大流通股股東名單中。在此後的8年時間裏,除了短期退出外,絕大部分時間爲海大集團的前十大流通股股東。引人注意的是,包括今年第三季度在內,阿布達比投資局已經連續增持6個季度,累計加倉高達672.07萬股。

在農林牧漁行業,海大集團的業績表現頗爲穩健,營收、淨利潤近幾年持續高速增長。公司營業收入從2020年的603.24億元,增長至2023年的1161.17億元,每年同比增速均爲兩位數。2020年歸母淨利潤爲25.23億元,2023年爲27.41億元,而2024年前三季度已達36.24億元,爲上市以來的最高點。

另外,QFII持有森麒麟、山金國際、華明裝備等公司的市值也較大,均超過3億元。

再看增持股數,今年第三季度QFII對平安電工的增持力度最爲明顯。截至三季度末,平安電工獲5家QFII合計加倉110.55萬股,較二季度末增加逾5倍,持股市值近3000萬元。其次,正丹股份、日久光電等7家公司持股數量季度環比增幅均超過100%。

值得一提的是,平安電工、曉程科技、正丹股份等11家上市公司被多只QFII集中买入。以正丹股份爲例,今年三季度,摩根士丹利加倉281.87萬股。高盛集團、瑞銀集團爲新進前十大流通股東,三季度末持股數量合計爲327.08萬股。而正丹股份的三季度業績大增,公司前三季度實現營業收入25.96億元,同比增長130.28%;歸母淨利潤8.25億元,同比增長近30倍。

北向資金加倉大消費

除了QFII以外,還有北向資金也在積極投資A股市場。

近日,北向資金公布了2024年三季度持股數據。統計顯示,截至三季度末,北向資金合計持股數量爲1322.76億股,合計持股市值約爲2.41萬億元,與滬深港通交易信息披露機制調整前的8月16日相比,北向資金持股數量增加約73.8億股,市值增加近5000億元,創出一年多來新高。

分行業統計,相比8月16日,三季度末北向資金持股數量增加居前的行業分別有商貿零售、社會服務、農林牧漁等,持股數量增幅分別爲34.29%、26.24%和24.97%,位列前三名。此外,傳媒、環保、基礎化工等行業板塊增幅也較大,均超過10%。與此同時,紡織服飾、家用電器行業遭減持,其中紡織服飾持股數量減少超過10%。

另據興業證券測算,8月19日至9月30日,北向資金加倉932.4億元。其中,北向資金主要加倉電力設備、食品飲料、銀行、醫藥生物和非銀金融,淨流入規模分別爲150.8億元、127.6億元、122.8億元、85.3億元和83.9億元。從個股來看,外資加倉前五位的個股爲寧德時代、貴州茅台、中國平安、招商銀行和長江電力。

記者注意到,第三季度,同時獲得北向資金和QFII增持的公司有5家,分別是劍橋科技、天銀機電、力源信息、大商股份、西安飲食。隨着上市公司三季報的逐漸披露,這一數量有望持續增長。

從業績表現來看,除西安飲食以外,其余4家公司2024年三季報的業績表現都還不錯。以大商股份爲例,公司前三季度實現營業收入52.88億元,同比下降6.82%;歸母淨利潤5.31億元,同比增長17.99%;扣非淨利潤4.90億元,同比增長24.39%,盈利能力穩步提升。今年第三季度,公司不僅獲得一家QFII新進持股171.24萬股,而且北向資金三季度末持股1591.23萬股,較二季度末增加26.53%。

市場人士表示,通過歷史數據可以發現,那些中長期業績表現優異、盈利能力強的公司更容易獲得外資的青睞。

標題:A股資產“誘人” 外資機構調研布局忙

地址:https://www.vogueseek.com/post/95440.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。