來源: 編輯:匿名 發表時間:2024-10-18 00:50:58 熱度:8

摘要:禍不單行的不僅僅是信用卡部門(歡迎關注槓杆遊戲)

撰文|張銀銀&編輯|欣欣然

最終這事還是真的。

日前,有消息稱,平安銀行信用卡中心總裁劉顯峰“失聯”,疑似被協助調查。消息其實傳了有一段了,但是一开始只是傳,然後有媒體陸陸續續報道,做了確認。

值得一說的是,2024年以來,平安銀行,包括平安信用卡部門有關的事情不少,此前,槓杆遊戲也寫過好幾次。

今天借此機會,我們一起復盤,同時回溯一下2024年平安銀行最新的業績表現。

1、平安銀行上海信用卡研發中心等部門人員遷深圳風波

有些事情到底是巧合,還是?

2024年7月,有媒體報道,平安銀行位於上海的信用卡研發中心及消費金融研發等部門人員將遷至深圳,從而“變相裁員”。對此,平安銀行7月6日回應稱,網絡上關於該行變相裁員的消息不屬實。

此後,消息更進一步說:

平安銀行通知在上海辦公的總行零售業務和科技部員工,出於成本控制和獲利能力的考慮,他們需要回遷至深圳總部。

平安銀行方面當時表示,部分員工工作地點的變更,主要是爲加強管理、控制風險、強化協同、提升效率。“近期,我行在進行總行辦公地點統籌管理,涉及到少量員工工作地點的變化調整。推進過程中,我們將確保業務穩健連續,過程合法合規,並在切實保障員工合法權益的基礎上進一步加強人文關懷。”平安銀行回應稱。

第一財經當時報道了知情人士的透露:

平安銀行從之前的大對公、大零售、大內控、大行政四大板塊調整爲目前的公司金融、零售金融、資金同業、風險管控、信息科技、共同資源六大板塊,相當於回歸傳統銀行框架,而部分人員工作地點的變更,也是爲了配合上述框架調整。

架構調整對於大廠來說,司空見慣,而這導致的部分人員更變、優化也好我們都不陌生。

企業有自己的考慮,加強管理,控制風險,強化協同,提升效率——本身無可厚非,關鍵就像平安銀行說的,“過程合法合規,並在切實保障員工合法權益的基礎上進一步加強人文關懷。”

如果做到這一點,其實就挺好了。

有接近平安銀行的人士向澎湃新聞表示,調整過程中,平安銀行鼓勵員工前往總行所在地辦公,也給出了一次性搬家費用、每月租房補貼等激勵措施,可以說是相當豐厚的。

到底是否如此?

其實,2024年3月15日,平安銀行行長冀光恆在2023年度業績發布會上回應了架構改革的進展,他表示,本輪架構調整在總行層面已經基本落地,分行還在進行中。

同時槓杆遊戲注意到,回溯一下2023年6月,平安銀行原行長卸任,冀光恆正式出任平安銀行黨委書記、行長,這位銀行業“老將”到任不久,便着手啓動了大規模的組織架構調整,也對平安銀行的零售發展做出了新的布局,對高風險的產品零售採取壓縮措施,暫時放棄高營收。

公司金融模塊方面,裁撤了存在十年之久的行業事業部,將地產、綠色金融等六大行業事業部合並爲战略客戶部;

最爲重要的零售金融模塊也發生了變動,包括但不限於,撤掉原東區、北區、南區三個區域的零售業務管理部;將綜合金融服務中心整合至綜合金融拓展部。

換句話說,“平安銀行位於上海的信用卡研發中心及消費金融研發等部門人員將遷至深圳”這個消息不意外。

2、禍不單行的不僅僅是信用卡部門

1)我們先從信用卡中心的罰單說起。劉顯峰於2021年加入平安銀行,2023年,其任平安銀行信用卡中心總裁後,當年底,平安銀行信用卡中心曾在同一天收到兩張罰單。

2023年12月22日,國家金管總局深圳監管局行政處罰信息公开表顯示,平安銀行信用卡中心收到兩張罰單,合計被罰款600萬元;作出處罰決定的日期均爲2023年12月14日。

其中,平安銀行信用卡中心因委外催收業務管理不到位,被罰款200萬元;因對信用卡業務異常交易行爲監控不力,被罰款400萬元。

同時,平安銀行信用卡中心客戶風險管理部總經理王暮松對上述違規行爲負有責任,被處以警告並罰款10萬元處罰。

此外,2024年中報披露,該行的信用卡業務手續費收入下降。2024上半年,平安銀行的手續費及傭金淨收入129.97億元,同比下降20.6%。手續費及傭金收入中,銀行卡手續費收入64.12億元,同比下降23.3%,主要是信用卡業務手續費收入下降。

同期,槓杆遊戲看到,平安銀行的信用卡應收账款4709.99億元,較2023年末減少8.38%,不良貸款率2.70%,較2023年末下降0.07個百分點。

2)除了信用卡部門,平安銀行其他運氣也不好。

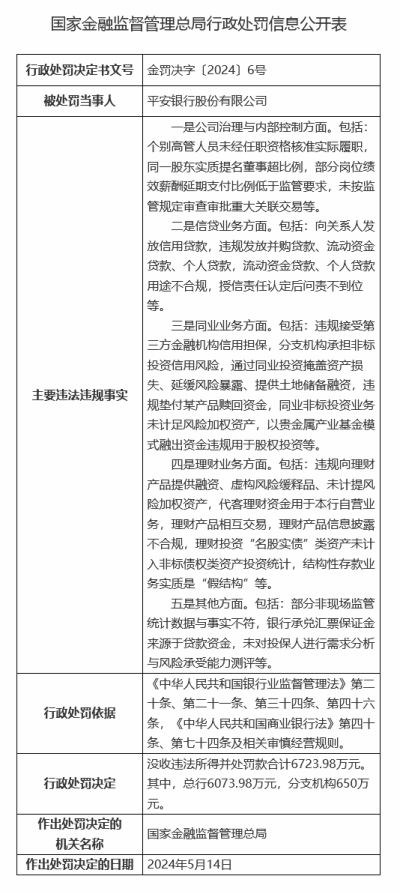

2024年5月17日,國家金管總局披露的行政處罰信息公开表顯示,平安銀行因5大違法違規事實被沒收違法所得並處罰款合計6723.98萬元,其中總行6073.98萬元,分支機構650萬元。

事情是這樣的,根據國家金管總局的處罰公告顯示,平安銀行因公司治理和信貸、理財等業務問題被沒收違法所得並處罰款合計6723.98萬元。

平安銀行在回復媒體時表示:

我行於2019年接受原中國銀保監會檢查,近日收到了國家金融監管總局的行政處罰決定書。我行高度重視,誠懇接受處罰。5年來,我行認真落實監管檢查各項要求,整改工作已全部完成。我行將以此爲契機,舉一反三,建立常態化合規檢視與排查機制,強化合規文化理念和制度機制建設。

事發5年前,目前全部整改到完成。到底什么事?

公告說:

一是公司治理與內部控制方面。包括:個別高管人員未經任職資格核准實際履職,同一股東實質提名董事超比例,部分崗位績效薪酬延期支付比例低於監管要求,未按監管規定審查審批重大關聯交易等。

二是信貸業務方面。包括:向關系人發放信用貸款,違規發放並購貸款、流動資金貸款、個人貸款,流動資金貸款、個人貸款用途不合規,授信責任認定後問責不到位等。

三是同業業務方面。包括:違規接受第三方金融機構信用擔保,分支機構承擔非標投資信用風險,通過同業投資掩蓋資產損失、延緩風險暴露、提供土地儲備融資,違規墊付某產品贖回資金,同業非標投資業務未計足風險加權資產,以貴金屬產業基金模式融出資金違規用於股權投資等。

四是理財業務方面。包括:違規向理財產品提供融資、虛構風險緩釋品、未計提風險加權資產,代客理財資金用於本行自營業務,理財產品相互交易,理財產品信息披露不合規,理財投資“名股實債”類資產未計入非標債權類資產投資統計,結構性存款業務實質是“假結構”等。

五是其他方面。包括:部分非現場監管統計數據與事實不符,銀行承兌匯票保證金來源於貸款資金,未對投保人進行需求分析與風險承受能力測評等。

此外,槓杆遊戲看到國家金管總局的其他罰單披露,平安銀行被處罰的個人包括:時任平安銀行行長特別助理蔡新發、汽車金融事業部總裁傅忠強、零售經營及消費貸款事業部總裁朱俊霞,三人的主要違法違規事實均爲:對平安銀行向關系人發放信用貸款負有責任。

根據處罰信息,蔡新發被警告並處罰款5萬元,傅忠強、朱俊霞均被警告。

時任平安銀行武漢分行行長李中文、副行長朱漢明、行長助理李卉,其主要違法違規事實均爲:對平安銀行以貴金屬產業基金模式融出資金違規用於股權投資負有責任。李中文等三人均被警告並處罰款5萬元。

3)前段時間,多家媒體引述平安銀行員工的話說,其本人及所在部門當月績效獎金出現不同程度減少。

應該說,業績和收入掛鉤沒毛病。從不同的媒體報道,平安銀行不同部門的降薪幅度也不同。

不過從全年看,也未必樂觀。2023年年報顯示,平安銀行2023年人均薪酬下滑,降至48.01萬元——上文槓杆遊戲寫過,對應的是該行營收下滑,也就不奇怪,下文我還會詳細說。

3、中報業績確實不好

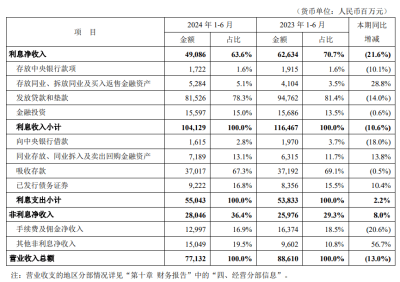

2024上半年,平安銀行營收降幅擴大。

財報數據顯示,上半年平安銀行營收771.3億元,同比下滑12.95%,比2023年同期的下滑3.71%降幅擴大超9個百分點。同時這也是該行連續兩年中期營收同比下滑。

圖表來源|東方財富(特此感謝)

從上圖東方財富統計數據中,槓杆遊戲看到,近9年裏,平安銀行的營收增長在2019年到達頂峰後便开始有走下坡路趨勢,此次12.95%的同比降幅也是至少9年內新低。

分業務來看,平安銀行上半年的利息淨收入同比下滑21.6%,爲490.86億元,拖了整體營收的後腿。具體就是該行利息收入同比下滑10.6%,但支出上升2.2%。

利息收入下滑的主要原因有兩個:

一是發放貸款和墊款的利息下滑14%爲815.26億元;

二是存放中央銀行的款項同比下滑10.1%爲17.22億元。

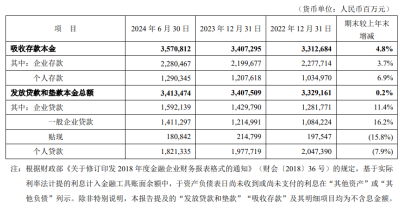

2024上半年,平安銀行發放貸款和墊款平均收益率4.79%,同比下降86個基點,其中企業貸款平均收益率3.70%,同比下降35個基點,個人貸款平均收益率5.90%,同比下降101個基點。

利息支出上升的主要原因也有兩個:

一是同業存放、同業拆入及賣出回購金融資產上升13.8%爲71.89億元;

二是已發行債務證券同比上升10.4%爲92.22億元。

非利息淨收入方面,平安銀行上半年有些冰火兩重天,一方面手續費及傭金淨收入同比下降20.6%,爲129.97億元。其中結算手續費收入18.36億元,同比下降1.0%;

代理及委托手續費收入29.02億元,同比下降40.6%,主要是代理個人保險收入下降;

上文槓杆遊戲寫過,銀行卡手續費收入64.12億元,同比下降23.3%,主要是信用卡業務手續費收入下降;其他手續費及傭金收入29.75億元,同比下降4.6%。

另一方面其他非利息收入同比上升56.7%爲150.49億元。主要是債券投資等業務的非利息淨收入實現增長。

此外,平安銀行的存貸差從2023年同期的3.45%下降到2.61%;淨利差從2.49%下降到1.91%;淨息差從2.55%下降到1.96%。

雖然各種下滑,但2024上半年平安銀行的淨利潤是上升的,其中重點在信用及其他資產減值損失的減少。平安銀行說,是因爲通過數字化轉型驅動經營降本增效,加強資產質量管控,加大不良資產清收處置力度。

上半年,平安銀行現淨利潤258.79億元,同比增長1.9%。

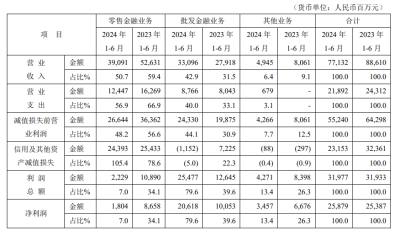

分業務類型來看,如上圖,平安銀行降幅較大的板塊是主營業務零售金融,營收從2023年中期的526.31億元,下降至2024年上半年的390.91億元,同比降幅25.73%;

營業支出降幅略小些爲23.49%。該板塊業務減值損失前的營業利潤爲266.44億元,同比降幅26.73%。

2024上半年,平安銀行不良貸款率1.07%,較2023年末上升0.01個百分點;撥備覆蓋率 264.26%,同比去年末的277.63%略有下滑;撥貸比2.82%,比去年末的2.94%也下滑了一些。

說回平安銀行信用卡中心總裁劉顯峰“失聯”,盡管目前尚無權威原因,但據媒體消息,劉顯峰被調查、或與之前單位任職期間發生的問題有關。

此前,其在浦發銀行任職。

本文未標注出處的財務圖表,均源自有關公告,特此說明並致謝

版權及免責聲明:本文系槓杆遊戲創作,未經授權,禁止轉載!如需轉載,請獲取授權。另,授權轉載時還請在文初注明出處和作者,謝謝!槓杆遊戲任何文章之觀點,皆爲學習交流探討用,非投資建議。用戶據此進行的一切投資,請自負責任。文章如有疏漏、錯誤歡迎批評指正。

標題:信用卡總裁被查?平安銀行有點悲催

地址:https://www.vogueseek.com/post/94201.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

上一篇 : 北交所行情又火了:一批個股突然飆漲幾倍,股東減持不手軟

下一篇 : 滬指收跌1.05%失守3200點,地產股集體大跌