來源: 編輯:匿名 發表時間:2024-09-15 16:52:04 熱度:17

營收淨利再度下滑超20%以上,資產規模縮水,不良率持續維持較高水平,去恆大化後,盛京銀行艱難前行。

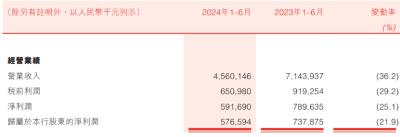

管理層換屆後,盛京銀行迎來首個半年度經營業績報告。8月28日,盛京銀行披露的2024年半年報顯示,上半年實現營業收入45.6億元,同比下降36.2%;實現歸屬於本行股東的淨利潤5.77億元,同比下降21.9%。

營收淨利大幅下滑的同時,盛京銀行資產規模也出現縮水。此外,最新的不良率達到了2.66%,依然保持高位,遠高於行業平均值1.56%,而盛京銀行目前的撥備覆蓋率僅有159.59%,風險抵補能力令人擔憂。

這家曾經的東北城商行“模範生”,已逐漸褪去昔日的榮光,淪爲股價在0.6港元/股徘徊的“仙股”。要想重振二級市場和商業市場的信心,甩掉遺留下來的歷史“包袱”,可謂步履維艱。

針對經營業績、資產質量等方面的問題,發現網向盛京銀行發送採訪調研函,截至發稿前,盛京銀行未就有關問題做出合理解釋。

營收淨利潤下滑超20% 資產規模再次縮水

公开資料顯示,盛京銀行是東北地區成立最早、規模最大的總部銀行,前身是沈陽市商業銀行,2007年2月經中國銀保監會批准更名爲盛京銀行。2014年12月,盛京銀行赴港上市,2019年該行資產規模首次站上萬億元台階,達到10214.81億元。

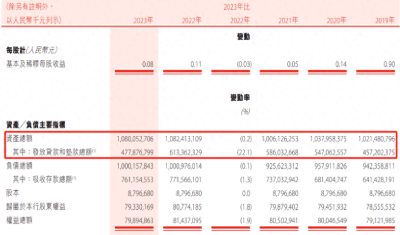

(資產規模數據截圖:盛京銀行2023年度報告)

但是隨後幾年,盛京銀行的資產規模增速明顯放緩甚至出現負增長,比如2021年和2023年資產規模均出現縮水,降幅分別爲3.1%和0.2%。2024年半年報顯示,盛京銀行的資產總額爲10683億元,規模較2023年末收縮1.1%。

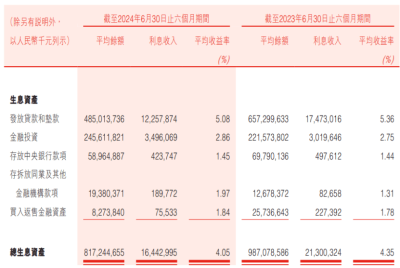

(生息資產情況截圖:盛京銀行2024年度中期報告)

客觀而言,對於上市銀行來說,銀行資產縮水並不常見,一般情況下,銀行通過增加貸款投放、吸收存款以及擴展其他業務來推動資產規模的持續增長。資產規模的負增長一定程度上反映了銀行在資產配置、信貸投放或外部經濟環境等方面存在不利因素,導致資產擴張受限。

資產規模再次出現縮水的同時,盛京銀行經營業績也難言樂觀,自2020年开始,除2022年有所好轉外,都出現營收淨利雙降的情況。

具體來看,2020年、2021年營收分別爲162.66億元、154.66億元,2022年則略微回升4.44%至161.53億元。2023年盛京銀行實現營收100.40億元,不僅同比下滑37.8%,收入規模也創下五年來的歷史新低。

淨利潤方面,2019-2022年的淨利潤分別爲54.43億元、12.04億元、4.02億元和9.80億元,整體呈下滑趨勢。2023年,盛京銀歸母淨利潤爲7.32億元,同比下降25.3%。

(財務數據截圖:盛京銀行2024年度中期業績報告)

2024年上半年,盛京銀行實現營業收入45.6億元,同比下降36.2%;實現淨利潤5.9億元,同比降幅25.1%。歸屬於該行股東的淨利潤5.77億元,同比下降21.9%。

具體來看,今年上半年,盛京銀行實現利息淨收入人民幣32.36億元,同比減少人民幣27.43億元,降幅45.9%,其中:利息收入同比減少人民幣48.57億元,利息支出同比也減少人民幣21.15億元。主要是該行息差出現明顯的下降,數據顯示,2024年上半年,盛京銀行淨利差爲1.2%,較上年同期下降0.1%,淨利息收益率爲0.8%,同樣較上年同期下降0.42%。

作爲利息收入的重要組成部分,2024年上半年,盛京銀行實現發放貸款和墊款利息收入人民幣122.58億元,同比減少人民幣52.15億元,降幅29.8%,佔利息收入的比重爲74.5%,同比下降7.5個百分點,該行稱主要是報告期內發放貸款和墊款平均余額和收益率同比減少所致。

此外,2024年上半年盛京銀行的成本收入比達57.58%,較上年同期增加24.19%。

資產質量持續承壓 不良資產出清難

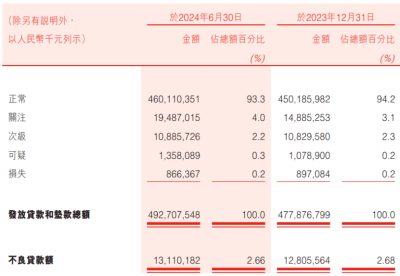

經營業績連續出現雙降的同時,盛京銀行資產質量持續承壓。2024年半年報顯示,盛京銀行的資產減值損失主要集中於貸款,並且大漲67%,目前的不良貸款率2.66%,遠高於2024年二季度的行業平均值1.56%。另外,撥備覆蓋率159.59%,比上年末提高0.09個百分點。

從貸款結構來看,企業貸款佔貸款總額76%,不良率最高的五個行業分別爲:農、林、牧、漁業8.18%,住宿和餐飲業6.58%,批發和零售業4.85%,文化、體育和娛樂業3.83%,制造業3.05%,貸款合計佔企業貸款42%。個貸方面,盛京銀行的個人貸款佔貸款總額24%,其中信用卡佔個人貸款11%,其不良貸款率8.17%,個人經營性貸款佔個人貸款4.8%,其不良貸款率爲3.17%,住房按揭貸款佔個人貸款47%,其不良貸款率爲3.03%。

值得注意的是,目前盛京銀行的前十大單一借款人借款合計577億元,佔資本淨額55%,貸款客戶集中度明顯過高,也已經觸及了監管紅线。

(貸款五級分類截圖:盛京銀行2024年度中期報告)

而在貸款的五級分類中,盛京銀行的正常類貸款佔貸款總額93.3%,佔比低於2024年二季度末的行業平均水平96.22%,關注和次級類貸款佔比分別爲4%、2.2%,均高出2024年二季度末的行業平均值2.22%、0.63%。特別是關注類貸款的高佔比在一定程度上預示了下一報告期盛京銀行不良貸款加劇的高風險。

不良貸風險持續高位的背後,盛京銀行不良資產出清難。雖然,恆大集團已經退出盛京銀行股東之列,但是給盛京銀行留下來的不良資產一直難以出清。

2023年9月,盛京銀行與遼寧資產管理有限公司(以下簡稱“遼寧資產”)訂立資產出售協議,有條件同意出售且遼寧資產有條件同意購买所出售資產,代價約爲人民幣1760億元,代價將以遼寧資產(或其指定人士)向盛京銀行定向發行專項票據的方式支付,該專項票據初始期限爲15年(經雙方協商可進行延期)或於該債務期限內發行人償還本金金額爲止,本金由遼寧資產(或其指定人士)於到期日一次性償還,並按照2.25%的年利率每年支付利息,專項票據初始確認日確認爲以攤余成本計量的金融資產,公允價值初始確認爲1760億元。

值得注意的是,2023年11月披露的是盛京銀行擬向遼寧資產轉讓1760億優質資產,而2023年報顯示此次所轉讓的資產包括發放貸款、墊款和攤余成本計量的金融資產,以及公允價值計量且其變動計入其他綜合收益的金融資產、存放同業及其他金融機構款項及其他資產。2022年盛京銀行總資產10824.13億元,不良貸款總額197.62億元,經初步計算,此次所轉讓資產金額約爲盛京銀行2022年資產總額的16.26%,且爲2022年度不良貸款總額的8.91倍。

在此次盛京銀行將部分不良貸款和潛在問題資產出售給遼寧資產管理公司的過程中,盛京銀行公告,雙方擬定的資產包截至交易基准日的本金及利息账面余額合計爲人民幣1837.48億元(其中本金账面余額爲人民幣1544.48億元),轉讓價格爲1760.25億元。也就是說在此次所轉讓資產過程中,資產減值77.23億元。

但2023年報中,盛京銀行披露2023年度資產減值損失爲31.20億元。即使不計其他方面的資產減值損失,所披露資產減值損失金額也較2023年11月轉讓給遼寧資產的資產減值金額少46.03億元。

此次資產出清雖然讓盛京銀行在短時間內的不良資產壓力減少許多,但難以讓該行的資產處置能力整體得到質的提升。2023年年報顯示,盛京銀行的本期核銷5.3億元,是期初余額的2%,2024年半年報中,該行的本期核銷3282萬元,佔期初余額0.16%。

(記者 羅雪峰 財經研究員 周子章)

標題:“去恆大”化負重前行 盛京銀行營收淨利潤大幅雙降

地址:https://www.vogueseek.com/post/87894.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。