來源: 編輯:匿名 發表時間:2024-05-17 16:50:18 熱度:62

馬可波羅在風險因素中提及,公司下遊房地產行業受經濟及政策影響較大,若公司所處競爭環境發生重大不利變化,可能影響產品價格以及經營業績的穩定性,使得公司營業利潤存在進一步下滑的風險

標點財經、投資時間網研究員 董琳

5月16日晚,“4·30”上市新規修訂後IPO第一審結果來了。

此前,滬深交易所發布上市委審議會議公告,擬於5月16日審議馬可波羅控股股份有限公司(下稱馬可波羅)的發行上市申請。值得關注的是,今年4月30日滬深交易所正式發布修訂後的《股票上市規則》《股票發行上市審核規則》等9項配套業務規則以來,馬可波羅是首家攜新規一套標准上會的企業。

最新消息顯示,馬可波羅首發上市申請被暫緩審議,主要原因或是交易所需要進一步評估後續公司經營業績的穩定性。

馬可波羅成立於2008年,公司專注於建築陶瓷的研發、生產和銷售,是國內最大的建築陶瓷制造商和銷售商之一,主要擁有“馬可波羅瓷磚”“唯美L&D陶瓷”兩大自有品牌。

股權結構方面,目前美盈實業持有馬可波羅64.36%股份,爲公司控股股東,黃建平持有美盈實業64.01%股份,直接及間接持有馬可波羅42.12%股份,爲馬可波羅實際控制人。

標點財經、投資時間網研究員注意到,新規出台後,IPO公司業績的穩定性以及未來是否面臨業績下滑風險是監管層關注的重點之一。而作爲與房地產密切相關的行業之一,馬可波羅近年業績的持續下滑爲公司上市之路帶來了不確定性。此外,在公司產能利用率和產銷率呈下滑趨勢的情況下,馬可波羅仍在計劃新增產能。

值得關注的是,在淨利潤連續下滑、應收账款高企的情況下,馬可波羅堅持高額分紅,被市場質疑存在“突擊分紅”之嫌。

審議結果公布後,天相投資顧問有限公司董事長林義相5月16日深夜在微博發文表示,馬可波羅此次IPO暫緩審議,主要問題或不在報告期內經營收入和利潤下滑,而在於關聯交易以及上市前巨額分紅。從其關注邏輯來看,上市前巨額分紅並用分紅所得購买公司壞账,不僅僅是通過公开發行股票和上市彌補分紅後的資金缺口,更嚴重的是操縱發行上市時的利潤以及發行價。即便新股發行和上市後,新股交易期間由人爲因素維持新股高股價,但這種高股價是不可持續的,最後一定會導致股價持續下跌,套牢股民和用別人的錢認購新股的機構。他認爲,這些問題需要在審議的時候搞清楚。

淨利潤持續下滑

公开資料顯示,馬可波羅於2022年5月向證監會首次提交IPO申請,保薦機構爲招商證券。主板全面實行注冊制後,該公司於2023年3月平移至深交所審核,同年4月,進入已問詢狀態。

兩年之後,馬可波羅終於迎來上會審核,但卻帶着些“時過境遷”的意味。今年2月5日至5月15日,A股IPO市場已連續101天未有企業上會。而在IPO審核空窗期,資本市場的政策環境發生了巨大的變化。

3月15日,證監會集中發布了有關“提高上市公司質量”“加強上市公司監管”“加強證券公司和公募基金監管”以及“加強證監會系統自身建設”的四項政策文件,突出“強本強基”和“嚴監嚴管”。

4月12日,滬深交易所密集出手調整A股基礎規定。爲強化行業代表性,爲市場提供更加優質多元的投資標的,滬深交易所將第一套上市標准中的最近三年累計淨利潤指標從1.5億元提升至2億元,最近一年淨利潤指標從6000萬元提升至1億元,最近三年累計經營活動產生的現金流量淨額指標從1億元提升至2億元,最近三年累計營業收入指標從10億元提升至15億元。

5月15日,在新“國九條”出台後的首個“5·15全國投資者保護宣傳日”活動上,中國證監會主席吳清強調,要把投資者保護貫穿於資本市場制度建設和監管執法的全流程各方面,並詳細闡述了五個“進一步”,即進一步夯實投資者保護的制度基礎、進一步推動提高上市公司質量、進一步推動行業機構提升專業服務水平、進一步依法嚴打證券違法犯罪行爲、進一步暢通投資者維權救濟渠道。

監管層一系列的政策出台與調整都在表明,接下來IPO的審核將會更加嚴格,特別是在財務指標方面,監管對企業提出了更高的上市門檻。而作爲IPO重啓後的首家上會企業,馬可波羅近年來的業績表現並不佔優。

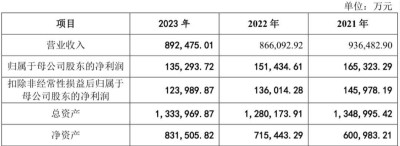

5月10日,該公司更新了審核問詢函的財務數據,引用了新修訂後的上市新規第一項上市標准。招股書顯示,2021年至2023年,馬可波羅營業收入分別爲93.65億元、86.61億元、89.25億元;實現歸屬於母公司股東的淨利潤分別爲16.53億元、15.14億元、13.53億元;實現扣除非經常性損益後歸屬於母公司股東的淨利潤分別爲14.6億元、13.6億元、12.4億元,淨利潤連續下滑。

進入2024年,公司業績延續下滑趨勢。今年1—3月,馬可波羅實現營業收入13.13億元,同比下降16.01%;歸屬於母公司股東的淨利潤爲1.97億元,較去年同期下降16.03%;扣除非經常性損益後歸屬於母公司股東的淨利潤爲1.74億元,較去年同期下降15.36%。

同時,該公司表示,受房地產行業調整以及季度業績波動影響,預計2024年上半年實現營業收入約爲35.5億元至37.5億元,同比減少12.17%至16.86%;歸屬於母公司股東淨利潤約爲6.3億元至7.1億元,同比減少8.06%至18.42%;扣除非經常性損益後歸屬於母公司股東的淨利潤約爲5.9億元至6.7億元,同比減少5.91%至17.14%。

馬可波羅在風險因素中提及,公司下遊房地產行業受經濟及政策影響較大,若公司所處競爭環境發生重大不利變化,可能影響產品價格以及經營業績的穩定性,使得公司營業利潤存在進一步下滑的風險。

2021年至2023年馬可波羅經營業績情況

數據來源:公司招股書

應收账款風險加劇

招股書信息顯示,馬可波羅所處的建築陶瓷行業爲地產行業的下遊產業,公司產品廣泛應用於住宅裝修裝飾、公共建築裝修裝飾等領域,對地產行業景氣度依賴較高。

從應收账款指標來看,馬可波羅的應收款項主要來自於房地產等工程類客戶,該類業務模式下,銷售規模相對較大且付款周期較長,大多採用應收账款或商業票據進行結算。自2020年下半年开始,房地產行業進入調整期,多家知名房企相繼出現債務“爆雷”情況。

受累於房企付款放緩,馬可波羅的資金回籠受到較大影響。招股書顯示,2021年至2023年各期末,馬可波羅應收账款账面價值分別爲22.43億元、20.28億元和15.99億元,佔各期末流動資產的比例分別爲27.92%、28.37%和20.45%;該公司的應收票據账面價值分別爲1.65億元、5516.59萬元和395.73萬元,佔各期末流動資產的比例分別爲2.06%、0.77%和0.05%。

2023年馬可波羅應收账款的账面余額爲26.48億元,壞账准備爲10.49億元,該公司對壞账准備進行了計提,計提比例達39.61%。在公司單項計提的壞账准備名單中,包括融創地產、綠地地產、時代地產、陽光城地產、卓越地產、世茂地產、藍光地產、雅居樂地產、金科地產、華夏幸福、碧桂園等多家知名地產企業,其中馬可波羅對10家房企的壞账准備計提比例達到100%。

值得關注的是,招股書顯示,2023年度,已經爆雷的恆大地產在馬可波羅的銷售收入前五名客戶中,排行第二,金額是3.99億元,恆大地產也是馬可波羅2022年和2021年銷售收入的第二大客戶。在招股書中的“關聯方轉讓債權具體金額及壞账計提情況”中,恆大地產2021年的債權5.10億元已被100%計提壞账。

報告期內,馬可波羅還存在房地產客戶以房抵債的情況,抵債資產金額爲1.75億元。截至招股說明書籤署日,該公司已對其中13套抵債房產完成辦理網籤備案手續,2套已交付,2套已轉售,金額合計佔比38.07%。

但以房抵款並不能保障馬可波羅的應收账款價值。一方面,房產價值可能隨市場變化存在一定波動,該公司抵款房產存在一定減值風險;另一方面,對於僅籤署抵款協議或認購協議的抵款房產,該公司尚未取得抵款房產所有權,存在客戶違約等導致無法處置抵款房產的風險。

“8.6億元補流”項目不見了

今年4月,滬深交易所就加強IPO企業分紅監管有關考慮進行的答問中明確表示,將進一步研究加強對擬上市企業上市前突擊“清倉式”分紅行爲的監管,引導擬上市企業承諾申報後的在審期間不進行現金分紅,鼓勵企業更多將累積利潤留存用於企業發展或上市後與新股東共享。

爲此,滬深交易所在指標方面提出了一個初步的考慮:對於報告期三年累計分紅金額佔同期淨利潤比例超過80%的企業;或者報告期三年累計分紅金額佔同期淨利潤比例超過50%且累計分紅金額超過3億元,同時募集資金中補流和還貸合計比例高於20%的企業,將不允許發行上市。

標點財經、投資時間網研究員注意到,在淨利潤連續下滑、應收账款高企的情況下,馬可波羅堅持高額分紅,被市場質疑存在“突擊分紅”之嫌。

數據顯示,2019年至2021年,在業績快速上漲期,公司僅分紅8000萬元。而2022年3月股東會審議分紅後,5月馬可波羅就遞交了上市申請。過去兩年該公司累計現金分紅8.23億元,其中2022年現金分紅金額爲5億元,2023年現金分紅金額爲3.23億元,佔當期合並淨利潤的比重分別爲30.24%、21.30%。

此外在募資方面,此前2022年和2023年披露的招股書顯示,該公司擬募資金額爲40.18億元,用於投建或升級改造6個項目,以及8.6億元用於補充流動資金。對比之下,2021年至2023年,馬可波羅三年累計現金分紅佔淨利潤比例爲18.2%,盡管未超過50%,但分紅總額8.23億元遠大於3億元,且公司補流資金佔比達21.4%,超過了20%的“紅线”。

爲了上市不受上述情況影響,在5月10日發布的招股書(上會稿)中,馬可波羅將募資額由40.18億元下調至31.58億元,並刪去了補充8.6億元流動資金一項。

據公司披露的最新上會稿,馬可波羅本次IPO擬募集資金31.58億元,除4.27億元擬用於綜合能力提升項目外,其他超八成的募集資金將用於產業園及綠色智能制造升級改造項目,其中,江西加美陶瓷有限公司智能陶瓷家居產業園(一期)建設項目預計總投資額爲6.74億元。

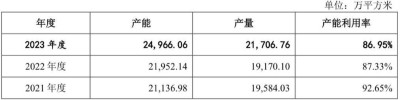

值得關注的是,馬可波羅的產能已經從2021年的2.11億平方米提升至2.50億平方米,但產能利用率卻從92.65%下滑至86.95%。從產銷率來看,爲公司貢獻營業收入九成以上的有釉磚的產銷率也從2022年的103.24%降至2023年的99.09%。從產業鏈角度看,下遊房地產需求在減弱,在未來預期尚不明朗的情況下,馬可波羅堅持擴產或存在產能難以消化的風險。

馬可波羅在招股書中也表示,本次募集資金投資項目全部建成後,每年將新增一定的折舊攤銷費用。若未來建築陶瓷行業市場環境發生重大不利變化,或募集資金投資項目在投產後未能及時產生預期效益,公司將面臨收入增長不能消化每年新增折舊及攤銷費用的風險,募集資金投資項目實現效益較低或出現項目初期虧損,進而使得公司業績受到不利影響。

2021年至2023年馬可波羅產品的產能利用率情況

數據來源:公司招股書

標題:暫緩審議!新規後IPO第一審馬可波羅的結果,藏着哪些含義

地址:https://www.vogueseek.com/post/66936.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

上一篇 : 熱賣夏日必備!POLO衫直播帶貨爆款上新

下一篇 : 2.57%!首只超長期特別國債中標利率出爐