來源: 編輯:匿名 發表時間:2024-01-31 08:50:21 熱度:52

1月30日,國際貨幣基金組織(IMF)在發布的最新《世界經濟展望報告》中將2024年的世界經濟增速從去年10月預測的2.9%上調至3.1%,2025年的世界經濟增速則預計爲3.2%。

全球經濟走向軟着陸

IMF在報告中指出,2023年下半年以來全球經濟表現出足夠的韌性。在需求方面,私人消費和政府支出的強勁彌補了緊張的貨幣狀況並支撐起了經濟活動;供應方面,勞動力參與度的提高、供應鏈的改善以及能源和大宗商品價格的下降,彌補了再次出現的地緣政治不確定性帶來的負面影響。

隨着經濟增長保持穩定、通貨膨脹穩步下降,IMF認爲,全球經濟最終將走向軟着陸,硬着陸的風險已經減弱。

具體而言,該報告預測美國經濟增長將逐步放緩,從2023年的2.5%下降至今明兩年的2.1%和1.7%,緊縮的貨幣政策仍將在美國經濟中發揮重要作用;而歐元區則在充滿挑战的2023年之後开始小幅反彈,預計今明兩年增速分別爲0.9%和1.7%,高企的能源價格和緊縮的貨幣政策限制了歐元區去年的需求;在印度和東南亞的驅動下,亞洲新興經濟體預計在2024年和2025年仍將領跑全球,分別爲5.2%和4.8%,其中印度連續兩年預期6.5%的增速爲各主要經濟體之冠。

至於通貨膨脹,IMF則將今年全球通脹率(不包括阿根廷)從去年10月5.3%的預測值下調至4.9%。其中發達經濟體的核心通脹率預計在今年將下降至2.6%,較爲接近美聯儲和歐洲央行制定的中期目標2%。

除經濟增長和通脹放緩兩大核心因素之外,報告也指出2024年和2025年作爲全球選舉大年,通常會意味着各國政府將增加公共支出,雖然可能會部分刺激通貨膨脹,但更可能會促進經濟活動。人工智能的快速進步也可以促進投資並刺激生產率快速增長。

雖然全球經濟表現出諸多積極因素,但是2024年和2025年3.1%和3.2%的增速依然低於2000年至2019年3.8%的平均水平。

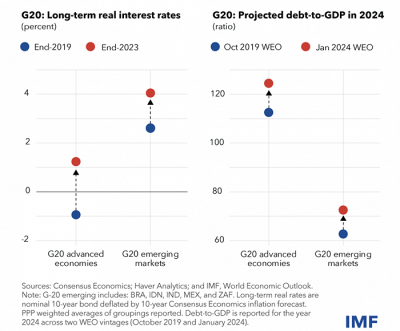

IMF將高水平利率、高負債衝擊下財政支出的萎縮,以及基礎生產率的低速增長列爲影響經濟增速的主要原因。此外,地緣政治緊張局勢也重新出現,例如中東衝突可能會造成大宗商品的供應中斷,紅海危機也造成亞歐運輸成本顯著增加。可能會更持久的核心通脹則取決於工資漲幅對於物價的影響,尤其是歐元區協商工資的上漲可能會對物價再次造成壓力,而傾向於在更長時間內維持較高利率水平的貨幣政策也會給政府債務帶來壓力,財政整頓可能會拖累經濟增長。

貨幣政策的雙重風險

報告還指出,近期通貨膨脹的放緩很大部分是由大宗商品和能源價格下跌造成的,而非通過經濟活動收縮。這也意味着緊縮的貨幣政策通過抑制需求來控制通脹的效用可能較爲有限。

不過,IMF依然在兩方面肯定了各國央行快速加息的積極作用。首先,堅決且快速的加息步伐加強了外界對於央行控制通脹決心的信任,阻止了通脹預期持續上升,這有助於抑制工資增長,並降低工資-價格螺旋式上升的風險。其次,緊縮政策直接降低了全球能源需求並壓低了整體通脹。

目前各國央行正面臨着雙重風險。一方面,過早實施寬松政策會削弱央行的信譽收益並可能導致通脹反彈;另一方面,若不及時轉向貨幣正常化會危及經濟增長,並帶來通脹快速跌破中期目標的風險,而且通脹大幅下降的部分新興經濟體已經开始降息。

報告認爲美國通脹在更大程度上由需求驅動,因此美聯儲需要防範第一類風險;而歐元區的通脹則是因爲能源價格的飆升發揮了不成比例的作用,因此歐洲央行更應關注第二類風險。

這似乎也預示着晚於美聯儲开啓加息周期的歐洲央行較大概率先於美聯儲开始降息。

歐洲央行行長拉加德在1月25日的貨幣政策會議之後也透露“確保其政策利率在必要時保持在足夠嚴格的水平”。外界也普遍預測歐洲央行在4月之前不會討論降息的可能。而以摩根士丹利爲代表的華爾街機構雖然也不預計美聯儲在6月之前开啓降息,但押注美聯儲在5月貨幣政策會議上宣布放緩縮表速度,以實現貨幣政策的小幅放松。這一對比在某種意義上與IMF的預測大相徑庭。

IMF還指出,不斷上升的財政風險是未來將面臨的最大挑战。

在面對新冠疫情和能源危機時,各國政府都通過一系列紓困措施爲民衆和企業提供幫助,並一路推高了公共債務水平。例如G20中的發達經濟體在過去四年內公共債務與GDP之比突破了120%,G20新興經濟體的這一比例也突破了70%。而隨着利率的大幅上升,各國的借貸成本和再融資成本反而在不成比例的上升。

不過隨着通貨膨脹帶來的貨幣貶值,部分高負債國家的總債務事實上在疫情期間創下新高後已出現了快速縮水的趨勢。歐盟統計局1月22日的一份報告顯示,歐元區公共債務與GDP之比就從2022年三季度的92.2%下降至2023年三季度的89.9%,包括曾經的“歐豬國家”希臘和葡萄牙的債務與GDP之比在過去一年就分別下降了12個和10.9個百分點。

標題:IMF:世界經濟接近軟着陸,各國央行面臨貨幣政策雙重風險

地址:https://www.vogueseek.com/post/48104.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。