來源: 編輯:匿名 發表時間:2024-01-27 16:51:01 熱度:36

停牌一年多後,錦州銀行(0416.HK)迎來國資股東遼寧金控的要約收購。

錦州銀行1月26日晚發布公告稱,中國國際金融香港證券有限公司(下稱“中金公司”)將代表遼寧金融控股集團有限公司(下稱“遼寧金控”)作出自愿有條件全面現金要約,以按1.38港元/股的要約價收購錦州銀行所有已發行H股。同時,遼寧金控將作出自愿有條件全面現金要約,以按1.25元/股的要約價收購錦州銀行所有已發行的內資股(要約人及其一致行動人士已持有者除外)。公告還指出,內資股要約需待H股要約在所有情況下成爲或被宣布爲無條件後,方可作實。遼寧金控的一致行動人包括成方匯達、工銀投資、信達投資及長城資產。

1.38港幣/股的要約價與錦州銀行最後交易日香港聯交所所報收市價相同,較2022年6月30日歸屬於本行普通股股東的每股淨資產折讓約71.94%,分別較錦州銀行H股緊接最後交易日(包括該日)前60、120及180個交易日於香港聯交所所報的平均收市價溢價約15.35%、43.01%、36.46%。

公告披露,如果要約被全部接納,遼寧金控收購錦州銀行H股的總現金對價約爲48.54億港元,收購該行內資股的總現金對價約爲31.46億元。遼寧金控旗下全資附屬公司源航有限公司已向遼寧金控承諾,代其支付H股要約項目下應付的現金對價,遼寧金控將以其自有資源、外部融資支付總對價。

公告披露,H股要約成爲無條件全面現金要約,且股東於相關股東大會批准退市後,錦州銀行將申請退市。退市後,遼寧金控無意將錦州銀行在其他市場上市,並將盡可能維持錦州銀行現有業務。

公告強調,如在H股類別股東大會上以投票表決方式對退市投出的反對票票數超過獨立H股股東持有的所有H股所附票數的10%,則要約將不會成爲無條件且本行將維持在聯交所上市。

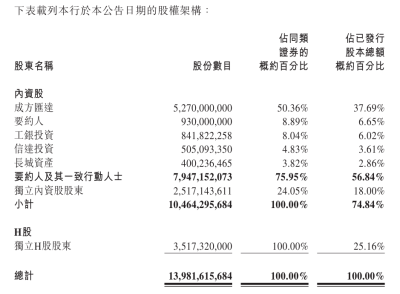

截至目前,錦州銀行已發行股本約139.82億股,其中約35.17億H股,約104.64億內資股。北京成方匯達企業管理有限公司(簡稱“成方匯達”)、遼寧金控、工銀金融資產投資有限公司(簡稱“工銀投資”)、信達投資有限公司(簡稱“信達投資”)、中國長城資產管理股份有限公司(簡稱“長城資產”)爲錦州銀行內資股主要股東,所持股份分別佔錦州銀行已發行股本總額的37.69%、6.65%、6.02%、3.61%、2.86%,其他獨立內資股股東、獨立H股股東持股分別佔已發行總股本的18%、25.16%。2019年至2020年期間,爲支持錦州銀行重組改革,遼寧金控與成方匯達、工銀投資、信達投資及長城資產四家國有企業通過收購現有股份及認購新發行的股份等方式對錦州銀行進行了投資。

錦州銀行股權框架 來源:錦州銀行公告

遼寧金控注冊成立於2019年12月,是遼寧省財政廳100%持股的省屬國有金融企業,注冊資本金200億元,2022年末,集團合並口徑資產總額3465億元。

錦州銀行成立於1997年1月,由錦州市15家城市信用社和錦州市城市信用合作社聯社整體改制而成,於2015年12月7日在香港聯合交易所主板掛牌上市。2023年1月20日,錦州銀行宣布停牌。錦州銀行2022年中期報告顯示,2022年上半年,錦州銀行實現經營收入55.6億元,同比下降10.2%;實現歸母淨利潤2.66億元,同比下降38%。截至2022年6月末,錦州銀行資產總計8265.52億元,不良貸款率2.87%。錦州銀行2024年1月19日發布的公告顯示,由於重大財務重組相關交易尚未確定,該行和核數師目前無法預估2022年度業績及2023中期業績完成所需時間,也不能確定發布2022年度業績及2023中期業績的預期時間表。

標題:遼寧金控擬要約收購錦州銀行,停牌一年多後錦州銀行或將退市

地址:https://www.vogueseek.com/post/47485.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

上一篇 : 美國去年12月PCE物價指數增速降幅有限