來源: 編輯:匿名 發表時間:2024-01-11 00:50:28 熱度:21

2024年伊始,公募REITs市場的調整仍未結束,今天又是繼續下跌的一天,嘉實京東倉儲基礎設施REIT的罕見跌停,更是引發憂慮情緒。

伴隨大跌的,是今日嘉實基金的自購公告。公司公告稱將使用不超過1000萬元固有資金投資旗下嘉實京東倉儲基礎設施REIT,支持該基金持續、穩定、健康發展。同日,該基金原始權益人北京京東世紀貿易發布增持計劃,本次增持金額不超過1800萬元,增持基金份額不超過500萬份,增持計劃將在一年內完成。

自購、增持的背後,是受到租金下調影響的嘉實京東倉儲基礎設施REIT开年以來接連回調,隨着今日盤中跌停,Wind數據顯示,該基金年內跌幅達29.81%領跌市場,此外,還有華安張江產業園REIT、中金普洛斯REIT的跌幅也超過20%。

整體來看,經歷去年的整體回調,今年开年公募REITs整體表現偏弱。截至1月10日收盤,全市場29只上市公募REITs中,28只年內下跌,嘉實京東倉儲基礎設施REIT跌近30%跌幅最大;僅1只產品年內上漲,漲幅爲0.4%。

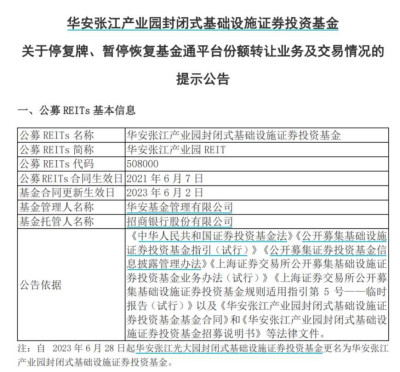

多只REIT曾因下跌而停牌

停牌相繼進行。華安張江產業園REIT在今日开市起停牌1小時,系因爲1月9日收盤價2.014元/份,較前一交易日收盤價跌幅6.41%,連續3個交易日累計跌幅13.11%,停牌是爲了保護基金份額持有人的利益。

而這也是華安張江產業園REIT年內第二次宣布停牌。截至今日收盤,華安張江產業園REIT仍舊收跌。

無獨有偶,嘉實京東倉儲物流REIT也在年內二度宣布停牌,最近一次是在昨日停牌1天,今日復牌,該基金的基金通平台份額轉讓業務也同日暫停1天,並於1月10日起恢復辦理。

早在1月8日,嘉實京東倉儲物流REIT因連續3個交易日累計跌幅超過10%停牌1小時。該基金在1月8日當天二級市場收盤價爲2.632元/份,較前一交易日收盤價跌幅達到8.64%,屬於第4個交易日的收盤價較前一交易日收盤價同向變動比例達到5%的情形。同時最近20個交易日收盤價累計跌幅爲22.20%。

對此,嘉實基金表示,截至公告發布之日,嘉實京東倉儲物流REIT投資的基礎設施項目經營穩定,基金投資運作正常,外部管理機構履職正常,無應披露而未披露的重大信息。

是因基礎資產松動?

從不同資產類型來看,園區基礎設施和倉儲物流型REITs整體跌幅居前,交通基礎設施、保障性租賃住房產品跌幅較小。

嘉實京東倉儲物流REIT在1月4日公告稱,該基金目前持有三個項目中,重慶項目、廊坊項目當前租賃合同正常履行,租期均未到期,且2024年租金單價將比2023年繼續增長3%。而武漢項目則出現租金下調。

武漢項目可租賃面積5.22萬平方米,整體出租給湖北京邦達供應鏈科技,2023年執行淨有效租金爲33.37元/平方米/月(含稅含物業費,下同)。而最新籤署的續租協議顯示,自2024年1月起,續租首年起始淨有效租金下調至28.98 元/平方米/月,這意味着淨有效租金實際下滑了13.16%,續租租期爲2024年1月1日至2028年12月31日,在續租期內租金標准繼續按照原租賃合同的約定每年增長3%。

華安張江產業園REIT也曾在1月5日宣布停牌1小時,彼時,該基金公告稱,1月4日收盤價2.318元/份,連續3個交易日累計跌幅11.15%。不過,該基金基本面有所回暖,截至去年底,該基金整體籤約率和出租率分別爲82.77%和72.00%,較2023年三季度末分別提升約14個百分點和4個百分點。

博時蛇口產業園REIT則在1月8日發布基金交易情況提示公告。當天,該基金收盤價爲1.460元/份,相較於2023年12月8日收盤價(1.828元/份)的跌幅爲20.13%。

公告顯示,該通過專項計劃100%持有的基礎設施資產合計由3個產業園項目組成,可出租面積合計約20.48萬平方米,截至去年底,該基金持有的基礎設施項目公司月末時點出租率爲95%,較3季度末提升4個百分點。

多只公募REITs披露經營情況

公募REITs基本面方面有所分化。除了前述的嘉實京東倉儲REIT披露的武漢倉儲租金單價下調,博時蛇口產業園REIT、華安張江產業園REIT2只產品所投項目出租率修復,還有多只公募REITs也披露了最新的基本面情況。

1月8日,紅土創新深圳安居REIT公告稱,2023年下半年,該REIT的四個基礎設施項目公司運營情況良好,經營業績好於預測情況,數據顯示,四個基礎設施項目的保障性租賃住房月末時點出租率均值在97.95%-98.97%之間。

1月8日,華夏杭州和達高科產園REIT所投的兩家基礎設施項目,2023年整體運營情況良好,12月末時點出租率在81.56%-99.37%之間。

1月8日,紅土創新鹽田港REIT公告稱,兩個基礎設施項目公司2023年下半年運營情況良好,經營業績整體好於發行預測情況,12月末時點出租率分別爲95.23%、100%。

對於出租率的波動,公告稱,2023年下半年,現代物流中心租約正常到期面積合計69889.00平方米,均爲租賃合同正常到期產生。基金管理人與運營管理機構通過挖掘園內客戶需求以及積極引進儲備新客戶等措施,實現新籤約面積合計57346.00平方米。截至去年底,現代物流中心項目出租率爲95.23%,年度平均出租率爲98.60%,高於預測出租率95%。

1月8日,華夏合肥高新產園REIT公告稱,所投的三個基礎設施項目在下半年的月末時點出租率均值在88.77%-92.7%之間。

更早之前,中信建投國家電投新能源REIT披露第三次收到國補應收账款回款(0.99億元),華夏越秀高速REIT和華夏中國交建REIT披露四季度經營情況,當季通行費收入分別同比回升27.0%、18.6%。

新產品網下認購倍數低於此前

二級市場波動的情況下,一級發售的情況也受到市場關注。中金固定收益研究團隊研報稱,近期一級發售的國泰君安城投寬庭保租房REIT、華夏金茂購物中心REIT、嘉實物美消費REIT的網下認購倍數低於前批次項目,分別爲1.17、2.07、1.32倍。

此外,該團隊表示,2023年12月29日上交所通過的易方達深高速REIT和嘉實中國電建清潔能源REIT招募書封卷稿資產評估價值相較申報稿分別下調7.52%、9.71%,以提升對投資者的吸引力。

財聯社記者了解到,國泰君安城投寬庭保租房REIT即將在本周五上市,該REITs最終確定的網下投資者配售比例高達94.4%,爲目前已上市公募REITs最高。此前,公募REITs一度受到投資者追捧,2022年成立的華夏基金華潤有巢REIT以0.47%的網下投資者配售比刷新紀錄。

此外,首批消費類公募REITs也將是市場接下來的聚焦點。華夏金茂商業REIT將在1月22日起(T日)至1月26日(L日)發售、嘉實物美消費REIT募集期則是1月24日(T日)至1月25日(L日)。

國信證券資產管理總部固收研究員劉越認爲,消費類公募REITs是成熟REITs市場最主要的類型之一,資產規模大,市場化程度高,在美國市場中,截至22年末,零售業REITs的市值佔比約在14%(數據來源:Nareit)。而在國內,消費類資產有較大存量,截至2022年末僅購物中心業態存量有4.95萬平方米(數據來源:wind),資產估值可達萬億量級,未來有較大挖掘潛力。

來源:財聯社

標題:REITs基金竟跌停!开年6個交易日跌近30%,背靠基礎資產的大熱門因何降溫?

地址:https://www.vogueseek.com/post/43775.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。