來源: 編輯:匿名 發表時間:2023-10-21 16:50:19 熱度:28

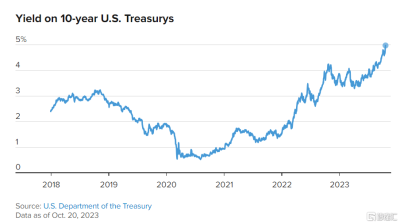

美東時間周四,號稱“全球資產定價之錨”的10年期美債收益率自2007年以來首次突破5%關口,創下16年來的最高水平。

與此同時,20年期和30年期國債的收益率也齊升,30年期國債收益率一度上升至5.14%,續刷2007年以來新高。

周五,10年期美債收益率雖然小幅回落,但仍維持在接近16年來的最高水平。

隨着美債收益率持續攀升,金融市場开始變得動蕩不安。

周五,美股三大股指集體收跌,本周均錄得跌幅,其中道指累計跌1.61%,標普500指數累計跌2.39%,納指跌3.16%。

飆漲背後

目前,美聯儲維持高利率的預期以及對美國財政狀況的擔憂加劇,都是推動匯市走高的因素。

自2022年以來,美聯儲大幅上調基准利率,以抑制歷史高位的通脹,推高債券收益率。然而,美聯儲官員和近期強勁的美國經濟數據表明,利率可能必須維持在比許多人預期更長的時間內才能完成任務。

美聯儲主席鮑威爾周四警告說,要降低經濟增長率,可能需要降低居高不下的通脹率。就目前的情況而言,他認爲貨幣政策並不算太緊。

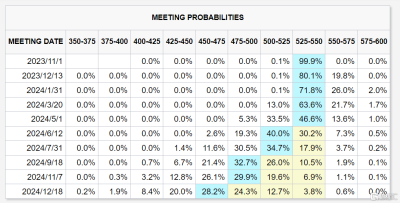

據 CME 美聯儲觀察工具 ,市場預期美聯儲 11 月維持利率不變的可能性達99.9 %,12月維持利率不變的概率超80%,再次加息的幾率近20%。

當地時間周五,克利夫蘭聯儲主席梅斯特也表示,美聯儲今年仍有可能再加息一次。

她認爲,目前美國通脹風險偏向上行,因爲自7月來上漲的汽油價格會滲透到核心通脹之中,也可能推高人們對物價的預期。如果美國中長期國債收益率持續上升,將有助於抑制需求,這也是她評估是否進一步加息時考慮的因素之一。

美聯儲博斯蒂克周五也表示,美國不會出現經濟衰退,通脹將回到2%;目前通脹仍略高於2%的目標,必須加以控制;他還認爲美聯儲在明年年中之前不會降息。

富國銀行投資研究所(Wells Fargo Investment Institute)高級全球市場策略師Sameer Samana分析認爲,收益率上升和更廣泛的金融狀況收緊正在通過抑制經濟增長和幫助冷卻通脹來“爲美聯儲做工作”。

雖然加息對短期收益率有直接影響,但近期長期債券收益率的飆升表明市場已經接受了利率將在更長時間內保持較高水平的想法。

“美聯儲需要雙管齊下,現在曲线的長端終於相信美聯儲不會很快降息,即使降息,幅度也不會很大。”

如何攪亂金融市場?

由於25萬億美元的美國國債市場被認爲是全球金融體系的基石,美國政府債券收益率飆升產生了廣泛的影響。

標准普爾500指數較年內高點下跌約7%,因美國政府債券收益率有保證的承諾吸引投資者遠離股市。與此同時,抵押貸款利率處於20年多來的高點,打壓房地產價格。

另外,美國國債收益率上升會提高企業和個人的信貸成本,從而收緊金融環境,抑制投資者對股票和其他風險資產的興趣。

隨着投資者紛紛轉向美國國債,目前一些到期債券的收益率遠高於5%,公用事業和房地產等行業的高派息股票受到的衝擊最爲嚴重。

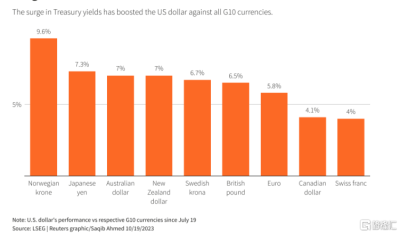

自7月中旬美債收益率加速上漲以來,美元兌G10貨幣平均上漲了約6.4%。衡量美元兌六種主要貨幣走強的美元指數,目前已接近11個月高點。

美元走強有助於收緊金融環境,並可能損害美國出口商和跨國公司的資產負債表。在全球範圍內,這使得其他央行通過壓低本幣匯率來抑制通脹的努力變得更加復雜。

數周來,交易員一直在關注日本官員是否會出手幹預,以遏制日圓的持續貶值。今年以來,日圓兌美元已累計下跌12.5%。

美銀全球研究策略師Athanasios Vamvakidis周四在一份報告中稱,“在當前的政策收緊周期中,美元與利率的相關性一直是正相關且強勁的。”

美國最受歡迎的30年期固定利率抵押貸款利率已升至2000年以來最高,打擊了房屋建築商的信心,並令抵押貸款申請承壓。

在一個就業市場強勁、消費支出強勁的經濟體中,房地產市場成爲受美聯儲降溫需求和抑制通脹的激進行動影響最嚴重的行業。9月份美國成屋銷售跌至13年來的最低點。

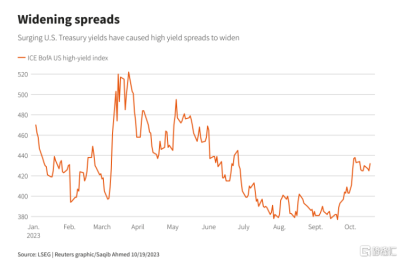

隨着美國國債收益率飆升,信貸市場利差擴大,投資者要求公司債等風險較高的資產獲得更高的收益率。今年的銀行業危機之後,信貸息差急劇擴大,然後在隨後的幾個月裏收窄。

然而,收益率的上升已使ICE美國銀行高收益指數,增加了潛在借款人的融資成本。

近幾周來,隨着市場對美聯儲政策的預期發生轉變,美國股市和債市的波動性有所上升。對美國政府赤字开支激增,以及爲彌補這些开支而發債的預期也令投資者感到不安。

標題:美債收益率破5%,金融市場風起雲湧

地址:https://www.vogueseek.com/post/26460.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。