來源: 編輯:匿名 發表時間:2024-12-16 00:50:06 熱度:7

財聯社12月15日訊(記者 趙昕睿)IPO新常態正在形成。今年來看,在審企業數量較去年已減少超6成,撤否家數也在不斷增多,年內已高達432家,成功上市僅94家。三項數據也在近三年中紛紛創下新低和新高。

先看有關IPO的三組數據變化:

易董數據顯示,截至目前,IPO在審企業共計237家,其中上交所70家(主板47家,科創板23家),深交所86家(主板33家,創業板53家),北交所81家。較2023年與2022年相比,在審企業分別下降65.75%、71.13%。

據各板塊最新數據顯示,IPO撤否家數已攀升至432家,撤單佔據主因。其中共9家IPO被終止注冊。較2023年與2022年相比,撤單數量分別提高59.93%、48.26%。

與撤否數據形成鮮明對比的是,據Wind數據顯示,截至目前,年內僅有94家IPO成功上市,融資總額爲613.05億元。較2023年與2022年相比,上市家數分別減少69.97%、77.99%。

綜合IPO三項數據來看,在審企業與上市家數在近三年中均創下新低,撤否家數則創下近三年新高。發行節奏方面,記者注意到,今年整體發行節奏或以三季度劃分較爲明顯,三季度前後分別呈現先降後升的態勢。

以月度劃分,1月共計發行14家IPO爲年內上市高峰,5月下降至3家,直到10月及11月又出現小幅攀升,達到10家及11家。上市板塊方面,創業板上市IPO家數以36家爲最多,融資額達到215.36億元。結合監管有關IPO表述來看,嚴把IPO入口關在上半年被多次提及,9月的國新辦發布會上表示,保持了IPO、再融資的適當節奏;10月則提到逐步實現IPO常態化。

值得注意的是,自2023年下半年至今,首家未盈利企業科創板西岸奕材於11月18日被受理,這一積極信號也被市場解讀受理審核節奏有望回暖,也因此有券商預測2025年新股發行速度回暖。

保薦機構撤否率同期相比顯著提高

年內撤否的432家IPO中,保薦機構座次是否發生變化?哪些變化與去年同期相比較爲顯著?

據Wind數據統計,截至目前,年內共計62家券商有撤回項目。IPO保薦家數位居前十座次的券商分別爲中信證券(92家)、中信建投(64家)、海通證券(51家)、民生證券(47家)、中金公司 (47家)、華泰聯合證券(42家)、國金證券(40家)、國泰君安(39家)、招商證券(30家)、廣發證券(20家);撤否率分別爲57.61%、57.81%、56.86%、57.45%、59.57%、54.76%、67.50%、35.90%、50%、45%。

62家券商中,僅一家券商保薦項目並未涉及撤單,爲華興證券保薦的北交所IPO藍色星際。因未在三個月內消除中止審核情形或補充提交有效文件被終止審核。

記者先前在《“IPO常態化”再被期待,10月以來過會及注冊批文節奏更緊湊,市場或正迎來新常態》中已做過階段性數據統計,相比之下,本次券商前十座次仍保持一致,保薦家數與撤否率則小幅提升。需注意的是,單看撤否率或難以客觀評價券商的保薦質量。從體量來看,無論保薦家數多還是少,券商撤否率很大程度上都會受到IPO撤回家數佔比影響。在撤單家數相同情形下,小體量保薦家數的撤否率比大體量更高。

爲何今年IPO撤否家數如此多,甚至創下近三年新高?記者從投行人士了解到,這是受到多方面因素影響。長期來看,自去年階段性收緊IPO提出後,監管嚴把IPO准入關及申報質量爲主要原因。其次,在主板及創業板上市標准提高、科創板“硬科技”定位得到強化等一系列IPO文件修訂後,企業是否能滿足各板塊新要求也是另一客觀因素。對於企業來說,選擇撤單尋求其他路徑或在調整後再次衝刺IPO或爲更優選。

這一觀點從去年同期數據上或也能得到支撐。根據Wind去年同期數據顯示,保薦家數排名前十券商的分別爲中信證券(146家)、中信建投(112家)、海通證券(92家)、民生證券(81家)、國泰君安(77家)、中金公司(75家)、華泰聯合(74家)、國金證券(61家)、招商證券(44家)、國信證券(37家);其撤否率分別爲16.44%、16.07%、18.48%、20.99%、24.68%、16%、17.57%、14.75%、25%、16.22%。相較於去年,今年撤否率顯著增長,以第一名的中信證券爲例,今年撤否率比去年同期就上升了41.17個百分點。而這一情形在頭部及中小券商上皆有發生。

值得注意的是,撤否家數不僅關乎到對保代個體經手項目的公示,還涉及保薦機構執業質量及相關評價。據上交所最新一期《發行上市審核動態》中披露,2023年保薦機構執業質量評價共涉及103家有業務資格的保薦機構。其中,A類共6家保薦機構,B類共20家,C類共8家,其余69家保薦機構因相關年度無保薦上市公司或者無進入審核注冊環節的首發項目劃分爲 N 類。年內監管也表明,將持續強化投行業務監管,推動保薦機構進一步提升執業質量。

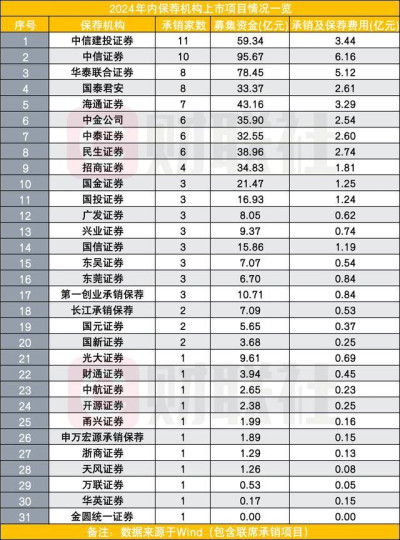

IPO上市數量創近三年新低,年內僅31家券商开張

在這波顯著的IPO撤單潮下,相關聯的是,IPO上市數量也在逐年遞減,創下近三年新低。Wind數據表明,今年僅有94家IPO成功上市,共由31家券商保薦。與去年同期300家IPO發行上市、61家券商保薦相比,雙雙大幅減少。

其中,中信建投和中信證券是僅有的2家IPO上市數量爲兩位數的保薦機構,分別爲11家和10家,募資總額分別爲59.34億元和95.67億元。

在上榜的31家券商隊列中,部分中小券商也佔據一席之地且表現亮眼,如東莞證券(3家)、第一創業承銷保薦(3家)、長江承銷保薦(2家)和國新證券(2家)。其余多數中小券商上市項目則爲1家。

承銷及保薦費用方面,有12家券商保薦費在1億元以上,中信證券以6.16億元保薦費爲最高。值得關注的是,在剩余19家保薦費不足1億元的券商中,僅金圓統一證券保薦費顯示費爲0,其保薦項目是與中金公司聯席承銷,爲創業板星宸科技,於今年3月28日上市。

從在審企業數量來看,目前仍有237家IPO在排隊等待監管審核。創業板是其中在審企業數量最多的板塊,共54家。與2023年和2022年在審企業家數692家、821家相比,今年在審企業大幅減少。一邊是與日俱增的撤否量,一邊是上市家數遞減,這237家在審企業日後如何分化也成爲另一關注點。

撤否企業另尋出路,明年IPO市場如何發展?

如此之多IPO企業被撤否後,正謀求哪些出路?記者觀察到,IPO撤否後發展總體可分爲分拆失敗回歸母公司、換道上市、並購重組等3大契機。

在IPO衝擊上市路程中,部分撤否企業是從母公司分拆上市,即使上市失敗,依舊可以回歸到母公司繼續發展主業。據Wind數據統計,年內共32家IPO企業爲分拆上市,其中19家IPO被撤否,均爲主動撤單,綜合考慮市場環境變化、自身發展規劃和战略定位爲上述企業撤單主因。但證監會於4月12日也提出,要從嚴監管分拆上市。

換道上市也爲撤否IPO的另一選擇。據Wind數據顯示,年內已有95家IPO在換道後上市進程有新進展,北交所成爲企業換道首選。其中,共14家IPO在換道後成功發行,佔總體比例爲14.74%。去年同期數據爲47家換道IPO成功發行,佔總體比例爲59.49%。可以看到,今年換道擬上市企業成功發行比例有所下降。

此外,也有部分撤否企業曲线上市,通過並購重組力爭做大做強。年內如原創業板IPO潤陽股份將被通威股份收購,原科創板IPO聯適技術將被永安行收購。中信證券2025年策略會上也提到,A股市場IPO節奏階段性收緊以來,已有大量上市公司在IPO撤否企業中“淘金”。

2025年IPO市場會如何發展?中信證券A股市場2025年投資策略報告測算,2025年IPO節奏保持相對平穩,預計全年IPO數量在200家左右,首發募資總額在1300億元左右。

根據國泰君安2025年策略會預計,明年滬深板塊股票發行節奏有望回暖,中性預測下5億規模A類账戶全年打新增厚收益率約爲3.32%。全年預計發行數量150~210家,合計募資規模1600億元附近。明年IPO發行節奏及各項數據表現走向如何也有待進一步的觀察。

(財聯社記者 趙昕睿)

標題:IPO正面臨新常態:年內僅31家券商IPO項目有收成,明年出路在哪裏?

地址:https://www.vogueseek.com/post/105506.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。