來源: 編輯:匿名 發表時間:2024-12-11 08:50:46 熱度:6

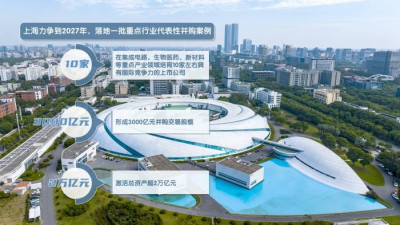

12月10日,上海市人民政府辦公廳印發《上海市支持上市公司並購重組行動方案(2025—2027年)》,在全國率先出台支持上市公司並購重組行動方案。《方案》明確,上海力爭到2027年,落地一批重點行業代表性並購案例,在集成電路、生物醫藥、新材料等重點產業領域培育10家左右具有國際競爭力的上市公司,形成3000億元並購交易規模,激活總資產超2萬億元,集聚3家至5家有較強行業影響力的專業並購基金管理人,中介機構並購服務能力大幅提高,努力將上海打造成爲產業能級顯著提升、並購生態更加健全、協作機制多元長效的上市公司並購重組先行區和示範區,更好地服務經濟高質量發展。

郭晨凱 制圖

◎記者 宋薇萍 操子怡

12月10日,上海市人民政府辦公廳印發《上海市支持上市公司並購重組行動方案(2025—2027年)》(簡稱《方案》),在全國率先出台支持上市公司並購重組行動方案。

《方案》明確,上海力爭到2027年,落地一批重點行業代表性並購案例,在集成電路、生物醫藥、新材料等重點產業領域培育10家左右具有國際競爭力的上市公司,形成3000億元並購交易規模,激活總資產超2萬億元,集聚3家至5家有較強行業影響力的專業並購基金管理人,中介機構並購服務能力大幅提高,努力將上海打造成爲產業能級顯著提升、並購生態更加健全、協作機制多元長效的上市公司並購重組先行區和示範區,更好地服務經濟高質量發展。

上海市國際股權投資基金協會副理事長兼祕書長、領中資本管理合夥人黃巖對上海證券報記者表示,《方案》將吸引國內外更多的並購資源向上海集聚,不但利好上市公司和科創企業,也利好股權投資機構,有助於PE/VC機構更好地推動科創產業發展。

多措並舉支持並購重組

將加快培育集聚並購基金

圍繞並購重組目標,《方案》提出了11項具體措施,包括聚焦新質生產力強鏈補鏈、推動傳統行業轉型升級、建立並購標的發現和儲備機制、加強並購資源整合和投後賦能、加快培育集聚並購基金、提高中介機構服務能力、搭建綜合性並購服務平台、加強綜合配套政策支持、提高並購服務效率和監管包容性、夯實人才和法律保障、加強各類風險防範。

其中明確,一方面,上海要推動優質上市公司、產業集團加大對產業鏈相關企業的資源整合,支持收購有助於強鏈補鏈、提升關鍵技術水平的優質未盈利資產;另一方面,上海要鼓勵傳統行業上市公司开展同行業、上下遊並購,圍繞產業升級、尋求第二增長曲线开展跨行業並購。

《方案》還提出,上海要加快培育集聚並購基金。引入專業賽道市場化並購基金管理人,吸引集聚市場化並購基金,符合條件的納入股權投資基金設立快速通道。用好100億元集成電路設計產業並購基金,設立100億元生物醫藥產業並購基金。政府投資基金可以通過普通股、優先股、可轉債等方式參與並購基金出資,並適當讓利。“鏈主”企業通過企業風險投資(CVC)方式圍繞本產業鏈關鍵環節开展並購重組的,將CVC基金設立納入快速通道。

“並購基金是一大亮點。”上海國有資本運營研究院院長羅新宇對記者表示,國際上,並購市場一般都由並購基金主導。未來,上海的並購基金發展空間巨大,有望成爲並購市場的主角。此外,《方案》強調發揮國有上市公司引領作用,上海有上百家國有上市公司,一般都是各產業賽道的引領者,國有上市公司有望在並購市場發揮重要作用。

黃巖認爲,《方案》強調了並購基金的作用,通過發揮“鏈主”功能,开放平台和資金渠道,將吸引衆多投資機構對優秀企業的投資,使得PE/VC能夠更好地推動科創行業發展,爲投資早期和小型企業提供了長周期解決方案。

同時,它也解決了PE/VC機構在投資過程中面臨的退出難題,從而有利於增強股權投資市場的流動性,推動產業資源整合升級,助力創投機構加大產業鏈整合布局,與上市公司聯合設立並購基金,加速並購基金成長。預計並購基金將成爲解決退出難題的有效方案之一,有助於推動產業升級和資金循環。

並購重組潮起

市場流動性有望提高

並購重組是支持經濟轉型升級、實現高質量發展的重要市場工具。今年9月,中國證監會發布了《關於深化上市公司並購重組市場改革的意見》,明確支持跨界並購、允許並購未盈利資產,還將提高監管包容度、提高交易效率、提升中介服務水平,以進一步激發並購重組市場活力。

上海方面積極響應,提出要強化政策供給,有效整合標的,真正實現“1+1>2”效果。在《方案》出爐當日,上海國際股權投資基金協會與多家會員單位成立了“並購投資專業委員會”。該委員會致力於共同籌劃並購服務平台,不斷整合產業資本、金融機構以及專業服務機構等多方資源。

上海某知名券商的並購業務資深從業人員彭成浩對記者表示,《方案》是上海並購市場的一個綱領性文件,主要目的就是培育上市公司。除了鼓勵企業之間开展並購,以券商、基金爲代表的中介機構之間的並購也受到鼓勵。並購方向將重點圍繞新質生產力展开,這意味着企業在選擇並購標的時,將不再像以往一樣,把盈利能力看成硬性指標,而是更多從公司技術實力與所處行業等方面通盤考慮。如果標的公司在產業鏈上足夠重要,其盈利能力等指標將會適度放寬。

彭成浩認爲,《方案》的另一大亮點是對境外並購的鼓勵與支持。其中提出,要用好重點領域的跨境並購項目對外直接投資(ODI)備案機制,便利上市公司並購境外優質資產等。今後有望湧現出更多的海外並購。

《方案》提到,健全完善國資股權投資基金績效評價機制和容錯機制,注重基金整體業績和長期回報,在勤勉盡責的前提下,允許微利、虧損狀態的投資項目通過並購渠道退出,並免於相關責任追究。對此,上海某券商並購部門的資深從業人員楊彥劼表示,以往並購案例尤其是涉及國資基金的退出決策中,追責問題可能考慮比重較高。有了完善的容錯機制,更多具有長期發展潛力的科技屬性並購標的將流入市場,有望提高並購市場的科技含量及流動性。

記者梳理發現,10月以來,已有上海、江西、四川、湖南、湖北、廣東等地的政府機構、國資監管部門以及行業自律組織等,對上市公司並購重組工作進行了支持和引導。瑞銀亞太地區並購部聯席主管盧穗誠認爲,目前市場大環境有利於私募基金的活動,2025年中國並購交易量將有望“觸底反彈”,並實現約15%的增長。

標題:支持上市公司並購重組 上海發布三年行動方案

地址:https://www.vogueseek.com/post/104640.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。