來源: 編輯:匿名 發表時間:2024-12-03 00:53:10 熱度:12

財聯社12月2日訊(記者 閆軍)猝不及防,債券大牛市。

12月2日,債券市場打破了兩個紀錄:一是中國10年期國債活躍券收益率下行跌破2%,爲史上首次;二是10年期國債收益率年內再次跌破2%,進入“1”字打頭,爲2002年4月以來最低,創下近12年歷史。

長端利率持續下行,有機構感慨:10年期國債已經破2%了,30年期還會遠嗎?更有業內人士指出,債券今日的表現無異於權益市場滬指再次站上3500點。這一直觀的對比,更能幫助普通投資者理解債券市場的狂歡。

債市因何瘋狂?在業內看來,降准降息預期又起,資金面寬松,頭部券商固收團隊們對明年10年國債收益率下行高度一致,搶跑就來了。

債基收回924失地

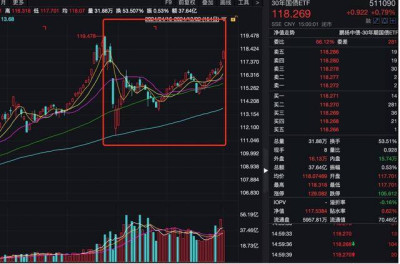

10期國債收益率一路下行,30年期國債利率也觸及2.158,債券收益率下行推高了債基的收益率,場內ETF方面,兩只30年期國債ETF領跑債券ETF,博時30年國債指數ETF、鵬揚30年國債ETF漲幅分別達到0.84%、0.79%。單日漲幅接近90個BP,債牛名副其實。

可轉債ETF、政金債ETF、活躍國債ETF,單日漲幅也在30個BP到50個BP之間,一天“收蛋”大幾十,債基投資者又是收獲滿滿的一天。

臨近年末,今年依然可以定義爲債牛年。從回報率來看,鵬揚30年國債ETF年內漲幅超16%,這一成績已經超過近7成場內權益ETF。

更爲難得的是,截至目前,債券基本上已經收回了924贖回潮帶來的收益率波動,債基再次企穩。924行情中,股債蹺蹺板效應在牛市熱情之下被放大,僅10月8日,全市場固收類產品贖回規模約5000億。其中,全市場債基贖回約2000億。

權益市場回歸平穩後,債市也迎來了修復。以場內債券ETF爲例,回報率方面,9月24日至10月9日區間,場內債券ETF平均收益率爲-0.42%,2只30年期國債跌幅超過3.6%,除了可轉債ETF,債券ETF無一正收益。而10月10日至11月底,債券ETF回報率強勢逆襲,平均回報率達到1.83%,2只30年期國債反彈超3%,20只債券ETF區間回報率悉數轉正。

資金流向方面,9月24日至10月9日區間,場內債券ETF合計淨流入僅0.62億元,資金主要流向了博時可轉債ETF,區間淨流入近83億。與之相對應,海富通短融ETF淨流出67億、富國證金ETF流出超36億。而10月10日至11月底,場內債券ETF合計淨流入達到134億。

收益率、資金淨流入收復失地的同時,規模也來到新高。截至11月底,場內債基ETF合計規模達到1511億元,其中,博時可轉債ETF規模最高,達到307億;富國中債7-10年政金債ETF、海富通短融ETF規模均超過280億,海富通城投債ETF以及平安中高等級公司債ETF規模超過百億。

銀行“自建估值”等傳言推動資金流向債市

在業內看來,近期銀行理財降費潮、理財子自建估值傳聞等消息之下,資金湧向理財產品,最終流向債市。其中,理財子自建估值傳聞尤爲盛行。

傳聞是這樣的:由於中證和中債估值市價因素比例比較高,估值波動比較大,有些理財產品受不了這么大的波動,所以准備甩开這套原本的估值體系,自建新的估值體系。理財子要求自建估值的理由之一,理財產品收益率來自於票息,而非交易,不應該承受估值波動帶來的擾動。因此建議“以60天成交均價爲錨來平滑估值波動”。

消息一出,爭議一片。有市場人士認爲,理財自建估值有利於產品的穩定性,也有利於規模穩定,減少估值波動帶來的市場恐慌情緒。同時,客戶體檢較好。

不過,反對聲音也不小,上海合晟資管總經理馮建橋認爲,產品是开放式的,如果採用攤余成本法平滑波動,淨值表現爲漂亮的向上曲线,在市場劇烈波動時,很有可能是機構資金先知先覺出走,最後演變成高位資金申購進來被動买的資產,在低位應對贖回被迫變現,虧損已經實現了,但是一部分客戶依然按照上漲的淨值贖回,帶着盈利永久離場了。

“如果只是以降低淨值波動爲目的新建估值體系的話,至少應當選取中債或中證估值作爲影子估值,強制要求偏離超過閾值以後再做估值調整,並及時上報監管部門。”馮建橋表示。

券商固收研判高度一致:10年期國債收益率均在2%以下

臨近年末,往年資金面的擾動不多,反而是機構對來年債市的一致性看好。

近期,有市場人士總結頭部券商固收團隊的2025年債市展望,其中,固收分析師們對10年期國債收益率判斷出奇一致,研判均在2%以下。

華泰證券:轉向震蕩市思維,10年國債向下難突破1.8-1.9%。

華泰證券:轉向震蕩市思維,10年國債向下難突破1.8-1.9%。

中信建投:化債大背景下利率沒有趨勢回升基礎,10Y國債有望下行至1.8%至1.9%區間。

中信建投:化債大背景下利率沒有趨勢回升基礎,10Y國債有望下行至1.8%至1.9%區間。

中信證券:順時而動,10年期國債利率最低點或接近1.6%~1.8%區間。

中信證券:順時而動,10年期國債利率最低點或接近1.6%~1.8%區間。

中金公司:牛平轉向牛陡,10年國債有望降至1.7-1.9%。

中金公司:牛平轉向牛陡,10年國債有望降至1.7-1.9%。

興業研究:料明年央行降准2次,10年國債收益率或觸1.7%。

興業研究:料明年央行降准2次,10年國債收益率或觸1.7%。

華創固收:2025年低利率環境或將延續,央行或繼續降息帶動債牛行情延續。

華創固收:2025年低利率環境或將延續,央行或繼續降息帶動債牛行情延續。

浙商證券:2025年有望走出“股債雙牛”,10年國債或下行至1.8%。

浙商證券:2025年有望走出“股債雙牛”,10年國債或下行至1.8%。

德邦證券:2025年利率或呈倒N型走勢,10年國債或在1.7%-2.0%區間波動。

德邦證券:2025年利率或呈倒N型走勢,10年國債或在1.7%-2.0%區間波動。

東北證券:“順暢快牛”行情已難再現,但利率方向仍沒必要翻空。

東北證券:“順暢快牛”行情已難再現,但利率方向仍沒必要翻空。

海通固收:寬貨幣是債牛基礎,25年債市或在震蕩中迎來機會。

海通固收:寬貨幣是債牛基礎,25年債市或在震蕩中迎來機會。

京東金融財富投研團隊向財聯社記者表示,國內債券市場也仍處於中長期牛市行情中。在利率下行+資產荒延續的大背景下,債券市場配置盤的配置需求並未收縮。11月化債政策落地,預計24-25年,一級市場落地4萬億發債供給,雖然新增供給會對債市有所影響,但好在發行節奏平穩,對二級市場影響有限。同時預計央行也會配合發債節奏,適時投放,呵護市場,以對衝一級市場供給增加對二級市場的影響。因此雖然短期債券市場會遇到窄幅波動調整,但中長期牛市趨勢不變。

不過,短期債券收益下行過快,監管亦有舉動。

12月2日,交易商協會公告稱,已查實江蘇常熟農商行、江蘇江南農商行、江蘇昆山農商行、江蘇蘇州農商行債券交易內控管理不健全,對交易員激勵過度,導致部分交易員交易行爲扭曲,通過集中資金優勢連續买賣、自买自賣和頻繁報價撤價誘導交易等方式影響債券價格,部分交易涉及利益輸送。交易商協會將根據相關法律法規以及自律規則予以自律處分並移送相關部門。

農商行是債券买入的主力,也是監管重點監測的對象。今年8月7日,交易商協會公告指出,監測發現,上述4家在國債二級市場交易中涉嫌操縱市場價格、利益輸送。依據《銀行間債券市場自律處分規則》,交易商協會對此啓動自律調查。

(財聯社記者 閆軍)

標題:債基高調收復“924”失地,十大券商一致預期10年期國債收益率低於2%,資金开始搶跑?

地址:https://www.vogueseek.com/post/103053.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。