來源: 編輯:匿名 發表時間:2024-10-24 00:51:40 熱度:2

報告正文

一、三視角篩選並購重組潛在受益標的

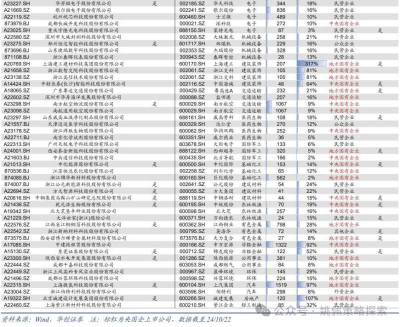

視角1:同一實控人下資產注入預期。近期由於一級市場IPO節奏相對緩慢,若短期內難以上市的企業存在融資需求,可通過其同一實控人下的上市公司進行資產注入。

篩選條件:1)按照大股東名稱,篩選匹配具有相同實控人的IPO未過會公司(剔除狀態爲“已過會”)和上市公司;2)若該大股東實際控制多家上市公司,則按照主營業務相關程度進行匹配和剔除;3)篩選IPO申報進程最新公告日爲2020年初以來的企業。

最終篩選出71家存在同一實控人下資產注入預期的上市公司。按照申萬一級行業分類,主要集中於計算機、家電、電新、電子等行業;其中34家爲央國企;根據《上市公司重大資產重組管理辦法》中構成重大資產重組的標准,若實行資產注入有可能構成重大資產重組的有20家;篩選出的暫未過會公司名單中,前5大股東包含國資創投的有16家。

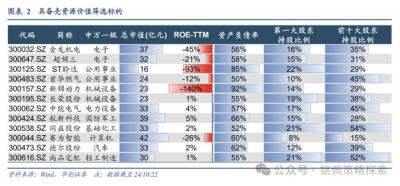

視角2:具備殼資源價值。對於部分優質資產來說,基於當前IPO節奏緩慢的情況,同樣可以考慮通過借殼上市的方式來獲得融資機會;而當前部分市值較小、持股比例較爲分散、盈利能力較弱、負債率較高的上市公司或存在被並購的可能。

篩選條件:滿足交易所《上市公司重大資產重組審核規則》最新要求的財務指標。主板:近3年連續盈利,且近3年淨利潤累計不低於2億元,近1年淨利潤不低於1億元,近3年經營活動產生的現金流量淨額累計不低於2億元或營收累計不低於15億元。科創板:近2年淨利潤均爲正且累計不低於5000萬元;或近1年營收不低於3億元且近3年經營活動產生的現金流量淨額累計不低於1億元。創業板:近2年淨利潤均爲正且累計淨利潤不低於1億元,且近1年淨利潤不低於6000萬元;或近1年淨利潤爲正且營收不低於4億元;或近1年營收不低於3億元,且近3年經營活動產生的現金流量淨額累計不低於1億元。除上述監管要求外,另加篩選條件:1)重組上市成本考量:總市值<50億;2)持股比例較爲分散:第一大股東持股比例<30%、前十大股東持股比例<60%;3)盈利性不足:近3年ROE及最新ROE-TTM均<5%;4)負債率較高:資產負債率>50%;5)僅考慮民營企業。

最終篩選出12家具備殼資源價值的上市公司,按照申萬一級行業分類,主要集中在電子、公用、機械等行業。

視角3:產業鏈內部並購重組預期。一些具有一定規模的上市公司當前現金較爲充裕,同時因業績增速壓力、行業地位受挑战、市場認可度偏低等因素,可能存在產業鏈內部並購重組的訴求。

篩選條件:1)具備一定規模:總市值大於100億元;2)提升行業地位訴求:在其二級行業中市值規模在第2-第10之間;3)改善業績訴求:22、23年期間營收、淨利潤增速均連續下行;4)提升認可度訴求:市淨率低於行業整體水平;5)有並購重組能力:“現金及等價物/市值”在全A位居前20%。

最終篩選出20家具有產業鏈內部並購重組預期的上市公司,按照申萬一級行業分類,主要集中在交運、電新、煤炭等行業,其中近一年內有5家上市公司出現並購重組相關進展的公告。

二、風險提示

1、宏觀經濟復蘇不及預期;

2、企業盈利不及預期,企業歷史財務數據表現不代表未來;

3、新的市場環境下,當前的篩選標准可能失效;

4、本報告涉及個股不構成投資建議。

來源:券商研報精選

標題:華創證券:三視角篩選並購重組潛在受益標的 主要集中於計算機、家電、電新、電子等行業

地址:https://www.vogueseek.com/post/95377.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

上一篇 : A股4連陽!午後光伏板塊暴力拉升,但大盤回落,原因都找到了

下一篇 : 落袋爲安?又有近200億,“跑了”