來源: 編輯:匿名 發表時間:2024-09-20 08:50:06 熱度:24

停牌10個交易日後,隨着中國船舶(600150.SH)和中國重工(601989.SH)換股吸收合並方案出爐,9月19日,兩公司雙雙復牌。不過,復牌首日,外界參照數年前中國北車和中國南車整合預期戲稱的“中國神船”式股價暴漲預期並未上演。今日,中國船舶高开後震蕩下挫,截至收盤,漲幅收窄至3.32%,市值1612.8億元;中國重工开盤後直线跳水,當日跌幅2.41%,市值1108.2億元。

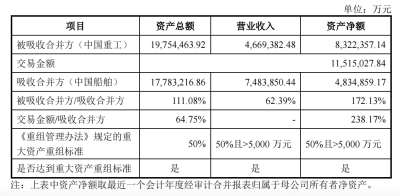

根據公告,中國船舶擬以換股方式吸收合並中國重工,成交金額1151.5億元,若交易完成,中國重工將終止上市。

由於該次合並與多年前高鐵行業的“南北車”合並案例在市值體量、合並方案等方面存在諸多相似之處,“南北車”合並被頻頻提及並與之比較,方案中頗具爭議之處是,對中國船舶和中國重工異議股東的收購請求權價格和現金選擇權價格均打了8折。這與類似案例中的溢價、不折價或者打9折相比,有明顯差異。

鈦媒體APP以投資者身份從中國重工方面了解到,此次收購請求權價格和現金選擇權價格打8折是公司參照《上市公司重大資產重組管理辦法》中“上市公司發行股份的價格不得低於市場參考價的百分之八十”來確定的,中國船舶的現金支出是考慮因素之一,但最終是考慮中國重工股東和中國船舶股東,以及控股股東多方利益的結果,中國重工相關負責人還表示,公司會考慮市場反應,目前只是預案階段,不是最終結果。

值得關注的是,眼下正值造船業上升周期,這次合並除了要解決同業競爭問題,同時被寄予厚望,如果此次合並完成,全球市佔率超過雙位數的巨無霸船企將由此誕生。

選最低價並打8折,異議股東“行權”難度加大

在此次吸收合並方案中,中國船舶爲吸收方,中國重工爲被吸收方,對中國船舶而言,此次交易構成重大資產重組,成交金額按照中國重工換股價格乘以中國重工總股本計算,爲1151.5億元。

由於此次合並通過換股進行,所以,換股價格、換股比例,以及對於異議股東的利益保護通常成爲外界關注重點。

公告顯示,此次換股吸收合並中,中國船舶的換股價格爲37.84元/股,中國重工的換股價格爲5.05元/股,由此確定的換股比例是1:0.1335,即每1股中國重工股票可以換得0.1335股中國船舶股票。

此次吸收合並給予雙方異議股東的權利包括收購請求權和現金選擇權,價格分別爲30.27元/股(針對中國船舶異議股東)和4.04元/股(針對中國重工異議股東),均是在前述換股價格的基礎上打了8折,並低於雙方目前的股價。

鈦媒體APP留意到,此次吸收合並方案中以上三個關鍵價格均是定價基准日前120個交易日雙方股票交易均價。根據《上市公司重大資產重組管理辦法》,該價格有董事會決議公告日前二十個交易日、六十個交易日、一百二十個交易日的股票交易均價三種選擇。根據同花順數據,按照董事會決議公告前一百二十個交易日的股票交易均價來計算,中國船舶的換股價格最高,而中國重工的換股價格最低。

這意味着,雙方選擇了每一股中國重工股票可以換更少中國船舶股票的方案,造成的局面是,中國重工股東的收購請求權和現金選擇權價格均爲最低價。按照規定,中國重工股東行使收購請求權和現金選擇權的前提是,均需在相關股東大會上均投反對票。

但面對此次合並方案給出的如此“不劃算”的價格,中國重工股東行使這兩項權利的意愿可能將由此減弱。帶來的影響包括,中國船舶無需動用太多現金便可順利完成這次換股吸收合並。

大周期下造船巨頭加速整合

中國船舶和中國重工分別是“南船”(中國船舶工業集團有限公司)和“北船”(中國船舶重工集團有限公司)旗下兩大千億市值的造船企業,2019年,“南船”和“北船”重組劃入新成立的中國船舶集團有限公司(以下簡稱“船舶集團”)。時隔五年,中國船舶吸收合並中國重工,意味着“南北船”進一步統一整合。

克拉克森數據顯示,位於第一梯隊的中國大型造船集團共五家,其中三家是國有造船集團,船舶集團是三家之一,最近幾年,第一梯隊的五家造船集團接單量佔中國造船總接單量的60%-70%。

作爲船舶集團旗下上市公司,中國船舶的強項在於整合了船舶集團旗下大型造修船、機電設備、海洋工程等業務,具有完整的船舶行業產業鏈。旗下有江南造船、外高橋造船、廣船國際、中船澄西四大船企,

而同爲船舶集團旗下的中國重工的優勢,更突出體現在艦船研發設計制造方面,公司是海軍裝備的主要供應商,同時亦有民品業務。

自2019年被並入新成立的船舶集團後,中國船舶和中國重工因爲業務領域的重合度較高,構成同業競爭,一直備受關注,此次合並首先解決了長期以來的同業競爭問題。

從時機來看,中國船舶和中國重工的合並正值船舶大周期階段,克拉克森數據顯示,2024年上半年全球新造船市場十分活躍,2024年6月,克拉克森新造船價格指數收報187.23點,創2008年10月以來的月度新高。上半年,中國船廠新船訂單全球佔比首次突破6成,連續第六年位居全球第一。

從中國船舶的訂單量也可感知行業景氣度。9月14日,中國船舶在業績說明會上透露,公司在手訂單飽滿,排期已至2027年底,部分已到2028年,所屬各船廠產能已接近滿負荷運行。

對於造船大周期的到來,國投證券分析稱,供給側,船舶行業從2008年金融危機後歷經多年供給側出清,全球船塢自2009年高峰減少一半以上;需求側看,2000年以來,新造的船舶將從2000年开始加速進入老齡化階段,疊加綠色動力催化,民船造船大周期开啓。

在這種背景下,中國船舶和中國重工的合並被寄予厚望,中國船舶在公告中表示,其船海產品將向高端化轉型,“本次整合將充分發揮協同效應,推動存續公司針對不同船廠特點進行差異化品牌統籌管理,傾斜資源推動下屬各大船廠建立主建船型的競爭優勢和壁壘,進行提高中國造船業在國際標准制定的話語權,提升中國船舶在全球行業的品牌溢價”。(本文首發於鈦媒體APP,作者|張孫明爍)

標題:造船大周期下千億“南北船”加速合並,擬八折價推高反對股東行權門檻

地址:https://www.vogueseek.com/post/88823.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。