來源: 編輯:匿名 發表時間:2024-09-13 08:50:45 熱度:6

今晚20點15,歐洲央行將公布利率決議。

市場普遍預期,歐央行可能搶在美聯儲前再度降息25個基點。投資者也試圖在歐央行行長拉加德的講話中尋找有關進一步放松貨幣政策的线索。

在歐洲央行即將攤牌之際,今日歐股开盤上漲。

德國DAX指數漲1.14%,英國富時100指數漲1.11%,法國CAC40指數漲1.04%,歐洲斯托克50指數漲1.4%,意大利富時MIB指數漲1.15%。

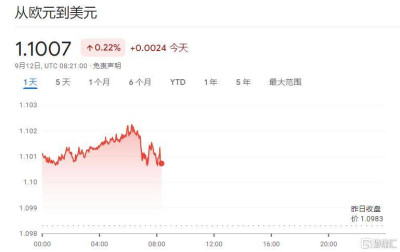

歐元仍保持復蘇勢頭,歐元兌美元現小幅上漲0.22%,報1.1007。接下來,歐元/美元的命運將取決於歐洲央行對9月以後利率的展望。

“ 二降 ” 板上釘釘?

市場對於歐央行9月二度降息的預期,似乎並無太大爭議。

據預測,歐洲央行或將存款機制利率下調25個基點至3.50%,主要再融資利率和邊際貸款利率將下調60個基點。

也就是說,如果存款機制利率下調25個基點,主要再融資利率將從4.25%下調60個基點至3.65%,邊際貸款利率也將從4.50%下調60個基點至3.90%。

近來,幾乎所有的歐洲央行發言人都證實,他們希望降低利率。

自6月降息、7月按兵不動以來,歐元區通脹明顯降溫,重新接近央行2.0%的目標。

此前,歐盟統計局的數據顯示,8月的通脹率爲2.2%,創下三年來新低。

但核心通脹率則仍處於2.8%的較高水平,服務業通脹仍是推動歐元區核心通脹的“罪魁禍首”。

第二季度,歐元區經濟增速放緩,GDP不及預期,就業增速、工資增長也放緩。

數據顯示,歐元區協商工資在2024年第二季度以3.55%的年率增長,而今年第一季度則增長了4.74%。

一些列數據表明,周四的降息似乎是必然的。

因此,歐洲央行對於未來政策路徑以及通脹展望將成爲市場對未來降息定價以及歐元下一步走勢的關鍵。

但經濟學家預計,考慮到市場定價,歐洲央行在本次會議上可能會提醒投資者,歐元區的通脹尚未完全克服,這意味着目前不太可能加速降息。

如何影響市場?

值得一提的是,此次歐央行會議的召开時間距離美聯儲9月會議僅剩幾天,預計美聯儲即將开始自己的降息周期。

今年6月,,這是自2019年9月以來時隔五年的首次降息。

也是在這輪全球央行降息潮中,搶跑了英國央行和美聯儲,繼加拿大央行後,成爲G7成員國中第二個降息的央行。

不過,隨後歐央行透露,並不急於進一步降息,下次降息需更多數據支持。隨後,7月歐央行便如期按兵不動,維持三大關鍵利率不變。

但經濟學家們預計,歐洲央行今年將再降息兩次,最有可能是在9月和12月。

對此,道明證券分析師表示,本周降息25個基點幾乎是板上釘釘的事。

其指出,重要的是9月以後的指導方針,屆時雙方都面臨巨大壓力。工資增長和服務通脹保持強勁(鼓舞鷹派),而增長指標則趨於疲軟(鼓舞鴿派)。

“拉加德不太可能排除 10 月降息的可能性,但季度降息可能更符合新的預測。”

美國銀行全球研究歐洲經濟學家Evelyn Herrmann稱,由於通脹繼續低於預期,預計歐洲央行的降息可能會持續至2026年。

他預計,周四歐洲央行將在指引不變的情況下將存款利率下調25個基點,隨後在12月再降息25個基點,並在2025年再降息5次。

那么,歐央行接下來的動作對市場會影響幾何?

今晚,拉加德可能會堅持央行依賴數據的立場,不會對下一次降息做出明確回應。

除非政策聲明或拉加德暗示今年最後一個季度將進一步降息,否則歐元/美元的復蘇將進一步加速。

反之,如果預測顯示通脹和經濟增長前景均下調,歐元可能會再次面臨拋售壓力。

與此同時,拉加德對通貨緊縮進程的信心增強也可能重新點燃歐元拋售者。這些因素可能會加倍鴿派預期,助長歐元/美元近期跌勢的恢復。

美銀策略師Sphia Salim表示,歐洲央行周四的任何鴿派轉變都將支持歐元區債券收益率走低。

但如果歐洲央行強調增長或中性利率評估的更多不確定性,那么三至五年期債券的重新定價空間更大。

展望未來,美國銀行預計歐元可能會更多地受到美聯儲影響。

該行對美聯儲的降息次數持謹慎態度,但美國軟着陸和風險情緒將推動美元從高估值水平回落,因此美國銀行預計到年底歐元兌美元匯率將達到1.12。

而歐洲央行的影響可能會在其他交叉盤中更爲明顯,美國銀行對歐元兌瑞郎和歐元兌日元持樂觀態度,但認爲歐元兌英鎊、澳元、紐元的反彈將會消退。

標題:就在今晚!歐央行“二降”似乎板上釘釘,明年再降息5次?

地址:https://www.vogueseek.com/post/87382.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。