來源: 編輯:匿名 發表時間:2024-09-07 00:52:37 熱度:11

今晚公布的8月非農就業報告,可能是多年來最重要的美國非農報告之一。這份報告不僅將爲美聯儲9月利率決議“一錘定音”,而且爲全球最大經濟體是否步入衰退提供關鍵线索。

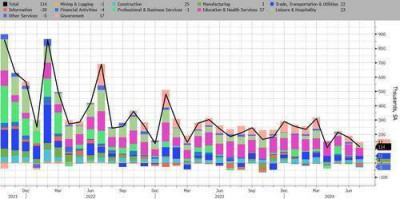

北京時間20:30,美國勞工統計局將公布8月非農報告。根據彭博社調查的經濟學家共識預期:

8月份非農新增就業人數預計達到16.5萬人,較7月的11.4萬大幅回升;

失業率從4.3%降至4.2%,爲今年3月以來首次下降;時薪同比漲幅從3.6%升至3.7%。

8月份非農新增就業人數預計達到16.5萬人,較7月的11.4萬大幅回升;

失業率從4.3%降至4.2%,爲今年3月以來首次下降;時薪同比漲幅從3.6%升至3.7%。

華爾街預計,如果8月非農新增就業數據強勁,9月將降息25基點,但如果數據疲軟或失業率飆升,降息幅度可能爲50基點。

此外,如果8月份失業率延續7月的上行趨勢,分析師可能會越來越擔心美國可能正處於衰退的早期階段,或正處於衰退的邊緣。但如果失業率如華爾街預測的下降或者保持穩定,那么7月非農疲軟可能會被視爲虛驚一場。

美國是否衰退,關鍵看失業率

失業率將是今晚非農報告的重頭戲,爲美國是否步入衰退提供關鍵线索。

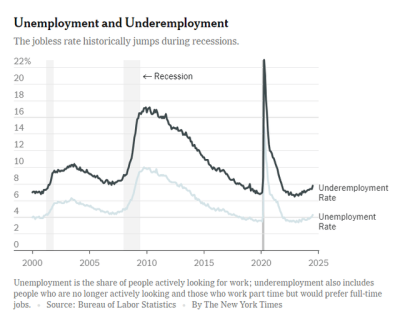

截至7月份,美國失業率已從2023年4月的3.4%上升至4.3%,甚至高於2020年疫情前的水平。更重要的是,7月失業率觸發了薩姆規則,導致衰退恐慌肆意蔓延。

如果8月份失業率延續7月的上行趨勢,分析師可能會越來越擔心美國可能正處於衰退的早期階段,或正在衰退的邊緣。但如果失業率如華爾街預測的下降或者保持穩定,那么7月非農疲軟可能會被視爲虛驚一場。

失業率大幅快速上升的情況很少發生在經濟衰退之外,這也是爲什么最近失業率上升引起了如此多的關注。

勞動力市場放緩的其他跡象加劇了衰退擔憂。在2021年和2022年飆升之後,職位空缺一直在穩步下降,並且接近疫情前的水平。

不過,也有分析認爲就業市場並未崩盤,只是在勞動力需求強勁增長後恢復正常。比如,7月非農失業人數飆升,主要與移民、颶風、極端高溫天氣等暫時性因素有關。

高盛首席美國經濟學家David Mericle認爲,就業市場會好起來的,勞動力需求在經歷了一段非常火爆的時期後正在恢復正常,但不會完全凍結,“看起來更像是2019年,且比2022更強勁。”

失業救濟申請人數雖然有所上升,但仍處於低位。高盛的數據顯示,提前發出大規模裁員警告的WARN通知尚未大幅增加。

薩姆規則編制者、新世紀顧問公司首席經濟學家Claudia Sahm也認爲,美國經濟並沒有衰退,失業率上升的部分原因是許多新人進入就業市場,並花了較長時間才找到工作。

根據高盛最新前瞻報告,8月非農新增就業爲13.3萬人,低於市場普遍預期,較前值也有所放緩。

高盛指出,就業放緩理由主要包括:歷史8月數據傾向出現偏差,JOLTS(7月職位空缺下降)之外的職位空缺指標高企,美國工人罷工影響持續。不過,高盛也表示,極端天氣好轉有利於就業市場反彈。

25還是50,8月非農“一錘定音”

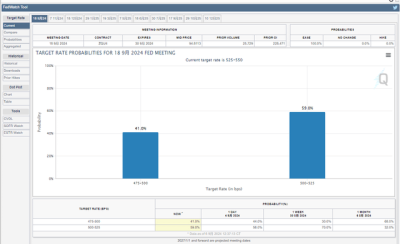

鑑於通脹放緩的趨勢已經確立,疊加美聯儲高官最近的表態,9月降息幾乎是板上釘釘的事。目前的最大分歧在於,降息25基點還是50基點,芝商所FedWatch工具顯示,兩者發生的可能性分別爲41%和59%。

隔夜,有“小非農”之稱的ADP新增就業意外創三年半最低紀錄,降息50基點的預期升溫。有分析認爲,美聯儲必須以更快速度降息,防止勞動力市場情況惡化。

美聯儲的注意力已完全轉向就業,因此,非農作爲美國勞動力市場最重要的指標,8月報告很可能爲9月降息幅度蓋棺定論。普遍預測,如果8月非農新增就業數據強勁,9月將降息25基點,但如果數據疲軟或失業率飆升,降息幅度可能爲50基點。

其中,高盛國債交易團隊寫道:

- 如果失業率降至4.19%或更低,只要新增就業數據表現積極,9月有望降息25基點。

- 失業率保持在4.20-4.29%之間,如果新增就業超過15萬,9月降息25個基點,低於15萬則降息50個基點。

- 如果失業率保持在4.30%或上升,9月將降息50個基點。

在傑克遜霍爾全球央行會議上,美聯儲主席鮑威爾表示“現在是政策調整的時候了”,重點關注勞動力市場,尤其是在7月就業報告發布之後,並補充說“我們既不尋求也不歡迎勞動力市場進一步降溫。”

值得一提的是,周五也是美聯儲靜默期开始前可以公开交流的最後一天。紐約聯儲主席約翰·威廉姆斯和美聯儲理事克裏斯托弗·沃勒將於周五非農報告公布後發表講話,這是市場的最後一次機會爲9月利率決議定價。

研究公司 MacroPolicy Perspectives 的創始人Julia Coronado表示:

(8月非農)非常重要。這將爲美聯儲定下基調,也將爲全球貨幣政策和市場定下基調。

(8月非農)非常重要。這將爲美聯儲定下基調,也將爲全球貨幣政策和市場定下基調。

摩根大通認爲,8月非農就業報告對市場的影響取決於報告中就業增長的數據。根據摩根大通市場情報團隊公布的報告:

- 如果新增就業人數超過30萬,屬於尾部風險場景,市場可能會排除降息預期,導致美債收益率上升,對風險資產構成壓力。

- 新增就業人數在20萬至30萬之間,將增強市場對經濟前景的信心,可能推動標普500指數上漲1%至1.5%。

- 就業增長在15萬至20萬之間,基本符合市場預期,若失業率沒有繼續上升,標普500指數可能上漲0.75%至1.25%。

- 就業增長在5萬至15萬之間,市場將擔憂經濟衰退,市場將迅速對9月50基點的降息達成共識,可能導致標普500指數下跌0.5%至1%。

- 就業增長低於5萬,也屬於尾部風險場景,市場可能認爲美國已經步入衰退,甚至可能开始預期9月降息75基點,標普500指數下跌1.25%至2%。

摩根大通預計,如果就業數據符合預期,市場可能會因爲降息預期升溫而上漲。由於美聯儲之前對通脹是暫時性的判斷失誤,他們現在更可能在考慮經濟衰退或通脹重新上升的風險時,選擇提前降息。

風險提示及免責條款

市場有風險,投資需謹慎。本文不構成個人投資建議,也未考慮到個別用戶特殊的投資目標、財務狀況或需要。用戶應考慮本文中的任何意見、觀點或結論是否符合其特定狀況。據此投資,責任自負。

標題:最重要的一次非農數據:25還是50,就看今晚了!

地址:https://www.vogueseek.com/post/86102.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。