來源: 編輯:匿名 發表時間:2024-08-16 00:50:16 熱度:25

作 者丨賴鎮桃

編 輯丨和佳

圖 源丨新華社

“股神”巴菲特的最新持倉情況曝光。

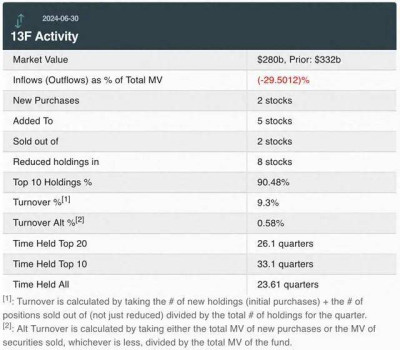

當地時間8月14日,伯克希爾在法定報告期的最後一天盤後,發布截至二季度的美股持倉報告(13F表)。

巴菲特的市場操作一向備受投資者關注。13F文件顯示,二季度,伯克希爾大幅減持3.89億股蘋果,蘋果的持倉佔比環比銳減49.3%。蘋果之外,巴菲特減持了雪佛龍、T-Mobile,清倉Snowflake和派拉蒙。

增持方面,伯克希爾繼續买入西方石油和一季度才公布的“神祕歐洲股票”安達保險,同時還建倉美妝公司Ulta Beauty、航空航天和國防供應商海科航空。

13F表發布後,海科航空美股盤前漲近5%,Ulta Beauty盤前漲超15%,蘋果盤前微漲0.33%,西方石油和安達保險的股價也相對平穩,似乎沒有受到太多消息面的影響。

截至二季度末,巴菲特最新十大重倉股爲蘋果、美國銀行、美國運通、可口可樂、雪佛龍、西方石油、卡夫亨氏、穆迪、安達保險和達維塔保健。

值得注意的是,伯克希爾账上的現金儲備達到了歷史新高。持續調倉下,伯克希爾的股票倉位連續三個季度下降,持倉總市值從3320億美元降至2800億美元,反觀現金及等價物的倉位則一路飆升,現金儲備高達2770億美元,創下歷史新高。

猛拋蘋果股,加倉石油建倉美妝,狂买短期國債……倉位變動背後,反映出巴菲特近期什么樣的投資邏輯?

猛拋蘋果股爲哪般

今年以來,巴菲特一直在大舉拋售蘋果股票。一季度,伯克希爾出售了1.2億股蘋果公司股票,二季度進一步出售了約3.9億股。年初至今,伯克希爾已拋售了價值超過850億美元的蘋果股票,目前還持有大約4億股蘋果公司股票,在投資組合中的佔比降至30.52%,減持幅度達56%。

2016年,巴菲特首次建倉蘋果的頭寸,當時蘋果每股股價在26美元左右,而如今蘋果股價已經飆升至約221美元,股價漲幅逾800%。高位拋售蘋果正爲伯克希爾帶來天量收入,財報顯示,伯克希爾現金已從第一季度末的1890億美元增加至二季度的2780億美元,當中絕大部份收益來自於賣出蘋果股票。

市場紛紛好奇巴菲特爲何會在今年猛烈拋售蘋果股,今年5月,巴菲特在股東大會上回應稱,主要的考慮是稅收,而非對蘋果股票長期前景的任何負面判斷。他暗示,當下選擇減持與他對未來稅率可能上調的預期有關,美國政府之後可能會提高聯邦稅率以緩解不斷膨脹的財政赤字。

巴菲特選擇大砍蘋果,考慮顯然不止稅收。

貓投鷹公社宏觀研究員張竹然向21世紀經濟報道記者解釋,巴菲特對蘋果的拋售,可以說是其個人投資風格的回歸,因爲巴菲特一直對科技股的投資非常謹慎,像上世紀90年代,巴菲特始終沒有买入微軟股票,伯克希爾的投資組合也反映出比起科技股,巴菲特總是更青睞能產生穩定回報的傳統行業。他認爲自己看不透高科技行業,就索性不买或是採取保守策略。今年蘋果等科技股股價大幅飆升,巴菲特選擇減持或與蘋果估值過高有關,拋售獲利後再把資金投向更便宜的資產。

位於洛杉磯的投資公司Cheviot Value Management投資組合經理Darren Pollock表示,“蘋果仍然是一個偉大的企業,但估值很重要,看到巴菲特如此大額拋售,我感到很欣慰。”

現金儲備創新高

從伯克希爾的持倉情況看來,巴菲特似乎正在轉向“現金爲王”。

過去七個季度,巴菲特和他的投資“副手”威施勒和庫姆斯都在減持美股,目前伯克希爾的股票倉位已經銳減至52%左右,較一季度大幅降低15%。大幅減持蘋果之外,雖然13F表裏沒有顯示,但根據過去幾周的監管文件,伯克希爾在三季度也开始拋售第二大持倉美國銀行,近一個月減持了9000多萬股。

因而,可以看到伯克希爾現金儲備持續膨脹。運營產生的正現金流,加上近幾個月拋售蘋果、美國銀行產生的收益,讓伯克希爾账上的現金資產創下2770億美元的歷史新高。

易米基金權益投資部總監包麗華向21世紀經濟報道記者分析,一方面,巴菲特出售近半的蘋果公司股份,與蘋果30倍多的PE水平有關,雖談不上泡沫,但估值也已偏高,另一方面,大量拋售蘋果套現,現金儲備達到其2005年以來的最高水平,也是在未雨綢繆,反映出巴菲特對全球宏觀經濟的謹慎態度。

根據伯克希爾的最新財報,截至第二季度末,其持有2346億美元的短期美債,同時擁有超過420億美元的現金和現金等價物,其中包括期限爲三個月或更短的美債。

避險考量之外,張竹然表示,巴菲特囤積國債也和債券價格處於年內低位有關,近一年來,3個月期美國國債跌4%,一年期美債跌17%,這爲逢低买入創造機會。盡管市場對美國債務規模感到擔憂,但美國的主權債券幾乎還是沒有違約風險,能持續產生穩定現金流。

誰是機構“心頭好”

巴菲特作爲全球投資人的意見領袖,哪些股票是巴菲特“嚴選”自然備受關注。

根據13F表,巴菲特增持了西方石油和安達保險,新建了Ulta Beauty和海科航空的倉位。

在張竹然看來,巴菲特买入能源、美妝消費、國防等行業的公司股票,和他個人偏好傳統行業的投資有關。同時,西方石油、Ulta Beauty的股價目前都處於低位,恰好符合巴菲特低價位入手資產、長期價值投資的觀念。

不過,包麗華指出,除蘋果以外,伯克希爾二季度增減持或新建倉佔比都不到其股票組合的1%,甚至很多還不到0.1%,解讀意義並不大。

近日,伯克希爾之外,還有一衆資管巨頭都公布了二季度持倉報告。

橋水基金二季度減持英偉達48.9萬股、谷歌82.8萬股,還賣出近75%的蘋果持倉至46.9萬股;增持亞馬遜159萬股、微軟51萬股。

高瓴旗下獨立的、專注於二級市場投資的基金管理平台HHLR Advisors在調倉動作上,新進和增持了阿裏巴巴、唯品會、網易、攜程等互聯網中概股公司,同時減持了拼多多、亞馬遜、微軟、丹納赫、貝殼等公司,清倉了AMD等公司。

貝萊德在二季度增持美股科技七巨頭,其中對英偉達增持1688萬股、蘋果969萬股、微軟近900萬股;減持博通和伯克希爾哈撒韋。

從中可以窺見“聰明錢”往哪些方向流動。

在包麗華看來,觀察衆多資管巨頭的13F報告,可以發現有操作上異曲同工的,也有明顯相悖的。

比如對於蘋果,橋水和段永平也同步減持了,只不過橋水持倉分散,合計持股近400只,其對蘋果的持倉比例本來就不高,約1%~2%,減持可能也更多是基於宏觀對衝策略;段永平對蘋果似乎比巴菲特更加偏愛,持倉比例高達80%,雖然其對蘋果的絕對持股數下降,但因爲蘋果二季度的市值上漲,對蘋果的持倉佔比反而還是微升的。而景林、高瓴和挪威主權基金在二季度依然選擇加倉蘋果。

而在中概股投資方面,包麗華補充道,高瓴在二季度明顯加倉,雖然拼多多依然是其第一大持倉,但持倉比例有所壓縮,而與此同時,高瓴大幅增持阿裏巴巴和唯品會,分別佔比6%和3%,這一投資動作也值得關注。

SFC

本期編輯 黎雨桐

標題:最新曝光!巴菲特“大撤退”

地址:https://www.vogueseek.com/post/82061.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

上一篇 : 少女寫真:鄰家小妹清新可甜