來源: 編輯:匿名 發表時間:2024-04-11 08:50:35 熱度:21

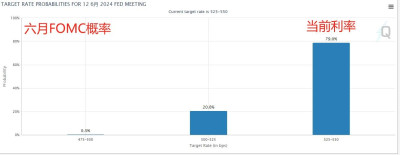

財聯社4月11日訊(編輯 史正丞)隨着美國3月通脹數據新鮮出爐,美聯儲“6月不降息”的概率瞬間拉升至近80%,同時年內“首降”的預期也進一步拖後至9月。泥濘不堪的美國降息路,也令一衆國際投資巨頭紛紛踏上其他的出路。

(來源:CME Fed Watch)

有一個有趣的插曲是,面對通脹進入頑固僵持的階段,馬上就要進入大選衝刺期的美國總統拜登也急得在聲明中呼籲,零售商們趕緊把賺到手的高額利潤拿出來降價吧!

(來源:白宮)

與降息概率下降相呼應的是美國國債收益率的上行。周三美盤交易時段十年期美債收益率一度突破4.5%——這也意味着此前持有美債的投資者账上的浮虧又加重了一些。

(十年期美債收益率日线圖,來源:TradingView)

跨國投資巨頭紛紛“棄美從歐”

面對拖了又拖、現在已經難有准確預期的“美聯儲降息”,失去耐心的大型投資機構最近幾周紛紛拋售美債,轉而調倉至降息路徑更加確定的歐洲政府債券。

對於政府債券的投資者來說,債券收益率上升意味着票面價值下降,也就是账面出現浮虧。所以一些投資長期美債的基金(A股市場也有這樣的產品),年初至今都處於虧損狀態。反過來說,一旦進入降息周期,美債收益率的下降也會令這些投資“回血”。

而眼下,縱橫全球的投資者看着美國短期內降息無望,便紛紛跑到歐洲押注歐央行准時在夏天开始降息。

PIMCO、摩根大通資管、T Rowe Price的資管經理們都在加倉歐洲債券的行列中。這也是年初至今美債收益率上升幅度大於歐債的原因之一。這樣的集體行動也進一步拉大美、德十年期國債收益率的差距至200bp,差不多是小半年來最大的利差。

摩根大通資管CIO兼全球固定收益主管Bob Michele解讀稱,歐洲降息的路徑比美國更清晰,現在經濟層面上很難找到美聯儲降息的理由。他明確披露,目前持有的歐洲政府債券比平常多,而且一直在朝着增加的方向調整。

目前市場依舊預期歐洲央行到年底降息三次或四次,而美聯儲恐怕只能降兩次。最新公布的美國3月CPI達到超預期的3.5%,而歐元區3月通脹只有2.4%且低於預期。

PIMCO全球固收CIO Andrew Balls也提到,他現在更加青睞歐洲政府債券和英國債券,而不是美債,因爲那些地區有更多“通脹回落”的證據。

T Rowe Price高級投資組合經理Quentin Fitzsimmons也認爲,他對歐洲央行6月份开始降息的信心頗高,但強勁的美國數據導致美聯儲放棄了此前明確希望开始降息的意愿。

歐洲降息也會遭到美聯儲牽制

從經濟學的邏輯上來看,雖然歐洲肯定會領先美聯儲开始降息,但領先的幅度可能並不會很大——一旦利差拉得過大,歐元存在大幅貶值的可能性,進而推升通脹反彈。

巴克萊全球通脹聯動研究負責人Mike Pond指出,在貨幣層面的影響开始變大之前,歐美之間的分歧不能拉得太大。如果美聯儲不降息,歐洲央行很難像預期那樣大幅削減利率。

然而從歐美經濟體的根本性差異來看,這些投資人押注歐洲債券的邏輯依然成立。

貝萊德投資經理David Rogal表示,美國的經濟增長比歐洲更具韌性,一定程度上是因爲美國“擁有相對封閉的經濟體系和大量的政府支出”,而歐洲“經濟更加开放,財政刺激更少,對全球制造業也更加敏感”。

評級機構惠譽預測,美國政府今年的財政赤字將達到國內GDP的8.1%,而德國只有1.4%。

(財聯社 史正丞 )

標題:美聯儲降息路泥濘不堪 國際投資巨頭紛紛“棄美從歐”轉向歐洲國債

地址:https://www.vogueseek.com/post/59997.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

上一篇 : 七部門發文,加大綠色信貸支持力度