來源: 編輯:匿名 發表時間:2024-02-04 00:50:06 熱度:23

ETF參與融券形成做空?收益歸持有人,規模僅800億

“歸根結底還是市場太差了,大家在尋找情緒的宣泄口,也爲下跌找原因”

“歸根結底還是市場太差了,大家在尋找情緒的宣泄口,也爲下跌找原因”

文|黃慧玲 郭楠

編輯 | 陸玲

臨近春節,資金的觀望情緒逐步加重。2月2日,A股繼續下行,上證指數午後跌破2700點大關,最終收於2730.15點,下跌1.46%。深證成指、創業板跌幅均超2%。

市場持續下跌之際,各類小作文四起。近日,關於“公募基金轉融通出借證券爲空頭提供票源”的說法熱傳,甚至有觀點認爲“公募此舉是自己做空自己,喫基民的飯砸基民的鍋”。

“這些說法毫無邏輯卻頭頭是道。”一位基金第三方機構資深人士告訴《財經》,從全球經驗來看,公募基金借出證券其實有很多好處。

拋开社交媒體上的情緒化言論,此次爭論的焦點在於三個問題:

首先,公募基金出借證券的收益歸誰?答案是基金持有人。對於公募基金來說,出借證券是基金管理人增厚基金資產收益的一種方式。最終收益納入基金資產,也就是歸持有人,而非市場傳聞中的“歸基金公司”。

“換句話說,基金公司完全可以不做這件事。這個錢是爲基民掙的,現在反而公募還要挨罵了。”前述人士表示。

其次,哪些基金產品可以出借?《財經》了解到,目前僅封閉式基金、指數基金以及战略配售基金可進行轉融通出借,同時監管對可以开展轉融通業務的基金的日均規模、單券出借比例、出借證券資產比例、出借期限等均有嚴格要求。

《財經》根據Wind數據統計發現,2023年四季度末全市場共有336只公募基金參與轉融通證券借出業務,業務總市值800.24億元。參與類型全部爲指數基金,其中又以ETF居多。證監會對ETF基金出借證券資產佔比要求爲不得超過基金規模的30%。從實際情況來看,佔比最高的ETF爲26%,平均佔比約爲7%。因此,“空軍火力超十萬億”的說法與實際情況相去甚遠。

最後,出借證券是否會增加市場賣空力量,導致市場下跌?有市場觀點認爲,弱市之下融資融券會加劇市場不平衡。但實際上,據多位受訪投資和銷售機構人士反饋,目前下遊用券策略主要以T0、多空、對衝爲主,多空匹配的策略並不構成市場的賣空力量。

“歸根結底還是市場太差了,大家在尋找情緒的宣泄口,也爲下跌找原因。公募的信披最全最透明,因此也成了衆矢之的。”受訪業內人士表示。

受益人是基民而非基金公司

近日,圍繞基金公司參與轉融通業務的討論忽然增多,典型的反對觀點認爲,基金公司爲自身謀利而參與做空。

“至少80%的基金持倉市值轉融通出借做空,基金賺取高額利息謀利,不算入基金淨值!典型的喫基民飯,砸基民鍋行爲!空軍火力超十萬億!”2月2日,一個有着百萬粉絲的財經大V在新浪微博中寫道。

事實究竟是怎樣的?《財經》多方求證,還原基金公司參與轉融通業務的真實情況。

什么是轉融通業務?基金公司爲什么要參與轉融通業務?受益方是誰?

轉融通證券出借業務是指基金以一定的費率通過證券交易所綜合業務平台向中國證券金融股份有限公司出借證券,中國證券金融股份有限公司到期歸還所借證券及相應權益補償並支付費用的業務。

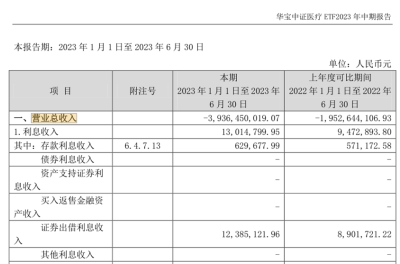

在基金合同中亦有明確規定,基金可根據有效法律法規和政策的規定進行融資融券及轉融通業務。通過开展轉融通證券出借業務,基金產品可增厚收益,該收益計入基金資產。在基金的半年報與年報中,可在“證券出借利息收入”中查看到相應的收入情況:

關於傳聞中“空軍至少有十萬億”的觀點,也有許多業內人士進行了駁斥。

Wind數據顯示,目前公募權益類基金的總規模僅有6.3萬億元左右(股票型基金+混合型基金)。並且,公募產品參與此項業務的資產比例和產品類型均有較大限制。

《財經》了解到,目前僅封閉式基金、指數基金以及战略配售基金可進行轉融通出借,同時監管對可以开展轉融通業務的基金的日均規模、單券出借比例、出借證券資產比例、出借期限等均有嚴格要求。

“通過借券增厚收益的方式一般僅出現在指數基金尤其是ETF中。”一位第三方機構人士分析,“主動型基金不會做,因爲它們無法確定能持有多久。指數基金完全跟着指數走,只有在樣本股調整的時候才會調倉,因此有操作空間。”

“在保證一直持有股票的基礎上,ETF參與轉融通爲投資者提供更多收益來源,怎么會是壞事情呢?當然,現在這個輿論環境,也只剩A股和足球可以罵了。”前述人士無奈表示。

融券業務不構成市場賣空力量

前述第三方人士認爲,公募基金此前借出去的券不僅不會對市場形成空頭壓制,反而會形成多頭的影響。“第一,現在輿論環境不好,基金公司可能會減少借出證券甚至不借出;第二,此前借出的券到期了,投資者還得买券來還。不管怎么說,之前借出去的券都不可能是最近大跌的原因。”

由於2024年一季度尚未結束,目前無公开渠道可查看基金公司在近期借券的情況。但前述第三方人士推斷,基金公司出於輿情管理等種種考慮,不太可能在當下偏空的市場環境下借券。

有市場觀點認爲,融資融券在弱市環境下會加劇市場不平衡,也是監管較爲關注的方向。“對基金管理人來說,爲了給基民獲得更好的超額收益,基金經理有動力做這件事。但借出去之後給基金公司帶不了多少好處,還要落人口舌、被人指責。當大家都在討論融券是做空元兇、認定它是一種罪過的時候,基金公司再做就是給自己找麻煩。”

實際上,關於融資融券業務是否是市場下跌的原因,業內也頗有爭議。《財經》了解到,目前融券下遊應用方面,用券策略主要以T0、多空、對衝爲主。“都是多空匹配的策略,建立1倉位空頭的同時會同步建立1倉位多頭,並不構成市場的賣空力量。”一位投資人士表示。

前述人士說法亦得到一位券商資深人士的印證。“我接觸的私募客戶,找券源都沒有純做空的,都是套利產品才會用。但市場上真的能給出來的券源真不多,一般來說熱門票的借券利息也很高,實際上能做成的不多。網上說的那種靠做空掙錢的,我真沒見過,也沒聽說過哪個私募這么幹。”

從對A股市場的影響來看,有投資人士分析,理論上融券余額才會對市場走勢形成影響,而非券源出借總量。“過去幾年全市場融券余額長期在1000億元左右波動,近期更是有所下降,截至2月1日,融券余額佔A股流通市值0.11%,達到近三年低點。”

“不能把市場的單邊下行歸因於一個穩定因素。”前述投資人士表示。

“當前很多討論是爲了找問題而找問題。”一位第三方機構人士認爲,沒有完美的機制和市場,在資本市場只要合法合規掙到錢都應該是對的。一個市場要形成更公允、合理定價,需要有做空方式。“沒有做空的方式是無法形成有效的出清機制的。”

標題:ETF參與融券形成做空?收益歸持有人,規模僅800億

地址:https://www.vogueseek.com/post/48774.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。