來源: 編輯:匿名 發表時間:2023-11-30 08:50:19 熱度:29

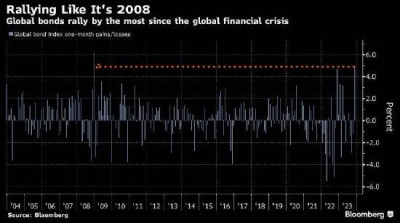

全球債券正在以2008年金融危機以來的最快速度飆升。

一個涵蓋全球主權債券和公司債券的彭博指數本月回報率達到4.9%,是自2008年12月衰退最嚴重時飆升6.2%以來的最大漲幅。投資者越來越多地猜測美聯儲以及其他央行已經基本上完成了升息周期,驅動了這波漲勢。

隨着全球經濟增長降溫的跡象,促使交易員增加對美聯儲2024年降息的押注,投資者在11月份湧入固定收益資產。美聯儲理事Christopher Waller周二表示,當前政策目前處於適宜位置,可以推動經濟增長放緩並使通脹率回落;這更助長了升勢。

“Waller一直是偏鷹派的理事,所以他發出鴿派論調這一點很重要,”Jamieson Coote Bonds Pty駐墨爾本的高級投資組合經理James Wilson說道。“聽起來美聯儲的加息周期差不多已經結束。”

美國國債周三在亞洲市場延續本月漲勢,10年國債收益率兩個多月來首次跌破4.3%。相同期限的澳大利亞國債收益率一度下跌14個基點,澳大利亞通脹數據低於預期,促使交易員开始押注決策者已完成加息。

當前漲勢只是動蕩的一年中全球債券的最新轉機。債券在1月大漲,然後在接下來的六個月中拉鋸,從8月开始連續三個月下滑。在10月中旬觸底時彭博全球綜合總回報指數年內跌幅一度高達3.8%。該指數今年以來累計上漲1.4%。

“美聯儲正在爲寬松政策的可能性提供信號,”AmeriVet Securities駐紐約美國利率交易和策略主管Gregory Faranello說道。

央行預期的鴿派轉變成爲公司債券的福音。投資級全球公司債券的收益率利差徘徊在2022年4月以來的最低水平附近。隨着對美國經濟軟着陸的樂觀情緒升溫,投資者爭先恐後地搶購這些證券,過去一個月利差收窄。

數據顯示,公司債平均收益率在10月攀升至近6%的2009年以來最高水平後,本周回落至5.3%左右。

信用投資者和利率交易員的觀點之間仍然存在一些分歧。對於美聯儲快速降息的預測,似乎需要經濟嚴重硬着陸。

互換合約目前預計到2024年底美聯儲將把政策放松整整1個百分點。而美國決策者在9月的最新預測中預計,今年還會再次加息一次,並在2024年降息0.5個百分點。美聯儲將在12月12-13日的會議上更新這些預測。

來源:金融界

標題:全球債券飆升 邁向2008年金融危機以來最佳月度表現

地址:https://www.vogueseek.com/post/34422.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。