來源: 編輯:匿名 發表時間:2023-11-24 16:50:27 熱度:47

來源|微信公衆號“電廠”

作者|嚴利婷

人不能兩次邁入同一條河流,但蔚來可以。

2023年下半年,在經歷了接連兩個月的銷量下滑、收入增長放緩、股價大跌之後,蔚來終於开始了艱難的自救。這種經歷和感受,兩位創始人李斌、秦力洪應該不會陌生,2019年這家公司曾陷入同樣經營不善的泥潭。

11月3日,蔚來宣布开始裁員,雖然李斌在之前的技術日上曾表示不會裁員,但對於急需節約資源、改善效率的蔚來而言,這是最好的方式。11月21日,蔚來宣布和長安汽車在換電網絡建設與共享、換電車型研發等方面展开深入合作。

蔚來董事長李斌還在11月20日與員工的交流會上提到,在換電站合作上,蔚來還跟四五個品牌正處於洽談進程中。蔚來當下的規模還無法消化2300座換電站提供的服務能力,且在短期內他們仍然沒有看到銷量快速增長的可能性。如何盤活換電資產,顯然成爲了蔚來在又一個必答題。

在最近一個“金九銀十”銷售旺季,理想、問界和小鵬等新勢力實現增長,但蔚來連續兩個月銷量滑坡,更沒有實現月銷3萬輛的既定目標。

李斌在宣布裁員計劃的內部信中表示,未來兩年是行業競爭最激烈的階段,蔚來必須進行組織優化並提高執行效率。他還試圖用一組數據勾勒本次裁員的決策脈絡,並強調這是管理層花了2個月時間、开了30多場會,最終用了2個星期才做出的艱難決策。

組織優化、裁員節流、項目收縮,本應是利好信息,但資本市場顯然對蔚來信心不足。11月6日,蔚來確認裁員後的第一個交易日,美股股價下跌了3.16%,並在11月13日創下3年來股價新低。

再過一周,就是蔚來汽車成立9周年的正日子,但整體氣象卻像是回到了4年前的瀕死狀態。11月17日,蔚來總裁秦力洪在廣州車展上打破沉默,他表示,當前的市場仍充滿機遇,“蔚來汽車不會倒閉,也不可能倒閉。”

但一個無法回避的事實是,當生死被放到桌面上來討論的時候,這家公司就已經非常危險了。

從基本面來看,曾經被外界視爲新勢力標杆的蔚來早已喪失了往日的銳氣。

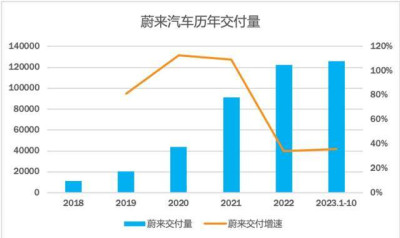

反應在銷量上,從2018年6月首款車型ES8啓動交付以來,蔚來的年交付規模在邁入10萬輛關口之後,整體增速就出現了斷崖式下跌。回頭來看,2020年是蔚來規模擴張最快的時候,這一年,蔚來總交付量接近4.4萬輛,同比增速則達到了113%。

從2021年开始,蔚來就陸續爆出一些產能問題。其中,同年3月,蔚來合肥F1工廠由於缺芯首度停產,半年後,再次以重組和產线升級爲由停產,兩次累計停產近20天。2021年下半年,蔚來的單月交付量就开始劇烈波動,並在同年7月首次被理想和小鵬反超。

不過,相較於理想和小鵬等同行,蔚來在車型數量上更勝一籌,在ES6、EC6、ES8三款車的綜合發力下,蔚來於2021年底重新回到月銷1萬輛的狀態。2021年,蔚來全年交付新車9.14萬輛,首次未能完成10萬輛的既定目標,但交付增速仍保持在109%的高位。

真正的拐點出現在2022年。這一年是蔚來產品換代的大年,第二代平台的三款新車,ET7、ET5、ES7准備集中上市,而此前生產端的准備也已基本到位,其中,蔚來F1工廠計劃在年中提產至60JPH(雙班月產2萬輛),而規劃產能爲60JPH的F2工廠也計劃在Q3投產。

一場猝不及防的疫情讓准備大幹快上的蔚來按下暫停鍵。2022年4月9日,蔚來在用戶社區中宣布,由於疫情導致的供應鏈危機,合肥的F1工廠已被迫停產。當時,蔚來首款二代車型ET7剛剛啓動交付不到2周,官方稱這款車用了很多新的零部件,前期備貨很難。

值得注意的是,早在宣布停產之前,蔚來的供應鏈就已有松動跡象。2月初,身處蘇州的博世、聯電等核心芯片廠商就因疫情而相繼停產,其中,聯電發出停產公告的第二天,秦力洪就在一場活動上表示,“今年的交付目標我說了不算,供應鏈說了算,產多少交多少。”

2022年上半年的結果就很糟糕,蔚來有5個月交付量低於一萬,4月份更降至5074輛。原先市場預計隨着產能恢復以及ET5、ES7兩款新車入市,蔚來會在Q3迎來暴力反彈,結果這一愿望也很快落空。剛進入7月,蔚來就傳出ET7因壓鑄件不足將減產數千輛的消息。

隨後,李斌就在9月的Q2業績會上確認,蔚來二代車型採用了一體化中空鑄鋁技術,但一體化壓鑄的初期良品率不及預期,並且這一問題不僅影響了ET7,還會影響ET5、ES7的交付。2022年Q3,蔚來ET5、ES7最後共交付2514輛,單季總交付量也僅環比提升26%。

按照李斌預期,作爲蔚來旗下的走量車型,ET5的交付量將在Q4逐月上漲,並在年底實現單月交付量過萬。然而,蔚來在Q4又开局不利,10月份,ET5實際僅交付1030輛。11月初,李斌在Q3業績會上解釋稱,ET5用了新的EDS電驅工廠,拖累了約3千輛的產能。

這導致上市近一年的ET5,又面臨訂單積壓的難題。從用戶的感受來看,蔚來的交付一直是個老大難。從產能端來看,自2021年3月首次爆出產能以來,蔚來斷斷續續已經停產五次,甚至有分析師擔心,這可能會演變成一個長期的結構性問題。

不可否認,疫情是一個重要因素,但核心仍在於蔚來的產品策略。首先,李斌一直希望通過平台化研發提升產品銷量,但相較於單點突破,平台化初期的效率較低。其次,由於車型定位高端,蔚來一直試圖搭載最新軟、硬件來提升產品力,這也導致蔚來更依賴供應鏈的進化。

比如,ET5的EDS工廠就是一個典型例子。這個工廠的好處是自動化程度較高,僅需30余人就可支撐全部產能,但投產初期產能並不穩定,而蔚來的解決辦法是再建一條EDS產线。按照李斌預計,這條產线會在11月底完成爬坡,並帶動蔚來在12月衝擊月銷2萬輛。

結果再一次令市場失望。2022年Q4,ET5的單季交付量才剛剛破萬,最高月交付量不到7600輛,而蔚來6款車的總交付量爲40052輛。其中,12月份交付量新高爲15815輛,但距離2萬輛的目標也相去甚遠。後來的事實證明,蔚來差的不是一個月,而是大半年。

一直到今年7月,蔚來才完成月銷2萬輛的目標,其中,首款單月破萬的車型不是ET5,而是新款ES6。截至目前,即便在姊妹車型ET5T上市後,ET5系的兩款車也始終未能實現月銷破萬。這一糟糕的結局背後,產能瓶頸固然非常明顯,但質量問題的影響也不容小覷。

事實上,ET5並不是蔚來的首個問題車型。從2022年3月交付以來,蔚來ET7就頻繁被曝爆存在車機故障、轉向失靈、車內異響、座椅鼓包等諸多問題。2022年上半年,蔚來ET7公开爆出的趴窩事件就超過7起。然而,與上述對疫情的反應一樣,蔚來又一次行動遲緩。

很多問題在ET5交付後再度出現,比如車機問題、方向盤失靈、車內異響等。此外,蔚來ET5還爆出了很多新問題,比如攝像頭集中壞掉、洗車洗掉了門把手。今年1月初,蔚來ET5在啓動交付3個月後,最終宣布召回近千輛,召回理由則是車輛正面碰撞時存在短路風險。

對此,秦力洪在2022年底的一場媒體溝通會上反思,蔚來對疫情等很多問題的估計不足,過往的战略構想與落地情況也存在落差,全球化也遇到了很多經濟因素之外的阻力。他還表示,無論何時都不應該心存僥幸,如果不是心存僥幸,蔚來可以避免很多低級錯誤。

創業就是九死一生的極限競賽,入局籌碼極高的造車更是如此,往往一些看似非常低級的錯誤,決定了關鍵路口的命運走向。2022年,新舊轉換之際的蔚來,最終未能爆發潛能,全年實際交付量12.25萬,僅完成業績目標的82%,交付增速驟降至34%,並首次跑輸大盤。

造車是一個規模遊戲,10萬輛是規模進化路上的一個關鍵門檻。

特斯拉率先做出了正向示範。首款大衆車型Model 3量產前夕,特斯拉也經歷過地獄級的產能瓶頸,但在2017年初邁過去之後,10萬輛的交付門檻也不攻自破。2020年,隨着Model Y入市,特斯拉的年交規模放大到50萬輛,並在2022年進一步逆勢衝到了131萬輛。

國產新勢力中,與蔚來一樣,理想也是在疫情中進行產品切換,2022年,理想汽車全年交付量爲13.32萬輛,同比增幅爲47%,無論是規模還是增速都與蔚來不相上下,但後者的新車L9、L8、L7在啓動交付後迅速爬坡過萬,今年前10個月累計交付量已經超過28萬輛。

按照目前的進度來看,理想汽車不僅會順利邁過10萬輛門檻,還會實現年產30萬輛的正向進化。8月8日,理想汽車創始人李想在Q2業績會上表示,今年上半年,理想在價格战中並沒有受到太大影響,內部有信心超額完成全年30萬輛的交付目標,並實現千億營收。

這樣的進化好處是提前盈利。對比在年交付規模在50萬輛左右才开始盈利的特斯拉,主打高端市場的理想已將盈利規模壓縮到年交10萬輛級別。從去年Q4开始,理想已經持續盈利。今年前3季度,理想汽車累計淨利潤超60億元,幾乎追平了過去5年的虧損。

關鍵路口上的錯失,卻將蔚來導向了完全不同的境況。今年上半年,蔚來仍深陷產品換代泥淖,累計交付量僅同比微增7%至5.46萬輛。由於在激烈的市場競爭中,幾乎處於無車可賣的境地,今年Q2,蔚來的單季交付量僅爲2.35萬輛,同比減少6%,環比減少24%。

這樣的交付規模很難將成本打下來。今年Q2,蔚來的銷售成本爲86.8億元,同比僅下降3%,同期,作爲電動車的關鍵成本項,電池級碳酸鋰的季度均價爲25.46萬元,同比下降46%。此前,李斌曾明確指出,碳酸鋰的價格每降10萬元,蔚來的毛利率會提升2個點。

不過,在規模不足、降價促銷的影響下,上述的毛利改善鏈條也失效了。今年Q2,蔚來的毛利率爲1%,同比下降12個百分點,而整車毛利率爲6.2%,同比下降10.5個百分點。此外,營銷、研發等三費支出仍在擴大,受此影響,今年Q2,蔚來單季虧損突破了60億。

如果在造車的高速路上錯失了關鍵出口,應該加速衝刺下一個出口還是降速變道?

對於不同的公司,不同的時間節點,這件事或許有不同的解法。比如,去年下半年G9上市遇挫的小鵬汽車就選擇了後者。從組織架構、战略規劃、產品研發、到銷售體系,小鵬頂着行業價格战的壓力,進行了大刀闊斧的變革。期間,公司虧損不斷擴大、毛利率跌成了負值。

今年上半年,調整後的小鵬汽車逐漸走出銷量彎道。今年Q2,小鵬汽車在P7i、G6等換代產品的帶動下,單季交付量達到2.32萬輛,環比增幅達27%,7月份,重新站上1萬月銷關口,10月份,再度突破月銷2萬的大關。今年Q3,小鵬汽車的現金流也進入了正循環。

蔚來卻是一個更復雜的案例,不僅車型數量比小鵬多、服務模式比小鵬重、海外布局比小鵬深、自研战线也比小鵬拉得長。根據李斌在9月的科技日上披露,當前,蔚來在智駕、芯片、電池等12個核心領域進行了自研布局,並在全球6個國家、13個城市都布有研發中心。

根據官方在多個場合披露的數據,蔚來電池團隊已超400人、手機團隊約有600人、芯片團隊已有800人,而總體研發人員超過11000人,相較去年年底擴大約1000人。按照當前近3萬人的規模來看,蔚來的體量是小鵬的近2倍,而變革難度或許是小鵬的數倍。

此外,不同於小鵬汽車一貫小步快跑的科技範形象,蔚來一直是高舉高打的重投入玩法。其中,換電站的布局更是類似於基建的邏輯,規模大、周期長。所以相較於效率損失,蔚來更難以忍受降速,而一場傷筋動骨的手術,很可能會引發估值崩塌、現金流斷裂等連鎖反應。

作爲最高掌舵者,李斌很早就看到了問題,但他希望用速度與體系化效率來對衝。去年11月,他在8周年內部講話中稱,蔚來花了很多不創造價值的錢,但降本增效不能靠簡單粗暴的裁員、砍業務,而是要通過規模化、精細化的運營提高全局和全生命周期的成本與效率。

他認爲體系化思考是蔚來和其他公司的關鍵區別。他還表示,蔚來圍繞體系化能力建設所做的很多事,對於衝進車圈賽至關重要,蔚來會繼續保持自己的節奏。而在組織建設方面,李斌也表示不會輕易裁員、降薪,而是希望能“保持100%的人,完成150%的工作”。

同一時間,理想汽車則有完全不同的思考。去年12月,李想發布一封全員信稱,從0-1的階段,速度是效率,從1-10的階段,質量才是效率,當企業達到千億級別收入規模的時候,任何一個糟糕的重大決策,任何一個低質量交付的產品,都會對公司造成毀滅性的打擊。

伴隨這封全員信下發,理想啓動了面向千億營收規模的矩陣型組織變革。按照李想的說法,組織升級是企業進入更大規模和更難階段的最重要考題,90%以上的失敗企業都並非是業務出了問題,業務出問題只是表象,本質其實是組織能力與規模擴大、行業變化無法適配。

這似乎就是蔚來的真實寫照。2022年,從年初產能遇阻、連續三次停產,到年中新車頻繁趴窩、測試車意外墜樓,再到年末新工廠爬坡不利、交付量不達標,蔚來在業務端的麻煩從未斷過。此外,還有實習生爆料內部性侵問題,凡此種種已經很難用低級錯誤來解釋。

2023年的新舊交替之際,李斌在給員工的新年信中盤點了過去一年蔚來的8大問題。事實上,從應對供應鏈的波動、到需求端的波動,再到用戶反饋機制、內部溝通機制、數字化支持系統,李斌所列舉的這8大問題,都指向了一個共同的症結:蔚來的管理出了問題。

當事情壞透了的時候,往往會迎來新轉機。從這封新年信开始,一直抗拒做減法的李斌也釋放了精簡信號。他表示,2023年工作任務會增加很多,但資源投入只會有小幅增加,蔚來必須從內部挖掘潛力,對低效組織、低效團隊、低效流程、低效項目進行全面梳理和優化。

與此同時,車圈價格战升級帶來的壓力陡增。4月份,李斌在一場媒體溝通會上稱,如果蔚來今年還是每個月1萬的銷量,他和秦力洪就都要去找工作了。爲了摘掉“蔚1萬”的帽子,李斌开始動真格,並打破服務、銷售、定價等很多一直固守的發展框架,試圖尋求變化。

看起來蔚小理又走上了同一條路,但時移世易之後的求變之路,卻不一定會導向同一個終點。

或許到現在,蔚來才體會到了什么叫做形勢比人強,而減法也是必須要學會的一道創業課題。

這輪被迫做出的調整中,蔚來將變革的第一刀揮向了最重的服務領域。今年4月,蔚來宣布調整免費換電政策,將新用戶每月免費換電次數減至4次,家充樁也不再免費贈送。6月份,蔚來再度宣布將換電等增值服務與整車銷售解綁,全系新車銷售門檻由此普降3萬元。

此外,免費試用的自動駕駛服務NOP+也升級爲正式版並开啓付費訂閱,單月訂閱費用爲380元。

6月10日的Q1業績會上,李斌也對外披露,蔚來會放緩部分固定資產投資、推遲部分研發項目、並減緩部分海外市場的开拓。其中,原先被視爲不能少的自研電池項目也被降級。7月中旬,蔚來已經確認將推遲自研電池的量產節奏,並放緩電池工廠的部分設備採購。

隨着新款ES6、ET5 T等產品入市,蔚來也开始主動迎合價格战。6月15日,蔚來將三箱車ET5 T的售價與兩廂車ET5對齊。要知道,ET5可是蔚來主品牌的價格守門員,這番操作相當於倒逼ET5繼續降價。8月份,蔚來以清庫存的名義對ET5推出2.4萬元的現金減免。

作爲這輪代際切換的最後一款車,9月15日,新款EC6入門價也降至35.8萬元,包括權益解綁帶來的3萬元降價影響,整體較老款下調了3.8萬元,此外,本次EC6重點升級的電動尾翼、多光束大燈均爲標配,而新款ES6降爲選配的女王副駕、舒享套裝也重新加了回來。

上述調整帶來的效果也立竿見影。7月份,蔚來單月交付量創下新高,並首次突破2萬達到20462輛。其中,新款ES6交付量也首次突破1萬。今年Q2業績會上,李斌還透露,8月份,蔚來的銷售线索數量和試駕數量均創下了歷史新高,每個周末的試駕量能達1萬左右。

高线城市的逐漸飽和,蔚來要想繼續攀登銷量台階,就必須從下沉市場尋找增量,而蔚來的渠道下沉存在不足。

李斌披露,蔚來約有一半銷量來自蘇浙滬,而在安徽這樣的中部省份,大部分銷量都來自省會城市,省會之外的貢獻度不足兩成,同期,BBA在省會外的貢獻度高達一半。他認爲,這與蔚來在下沉市場門店、換電站等觸點較少有關,短期內能快速解決問題的就是銷售。

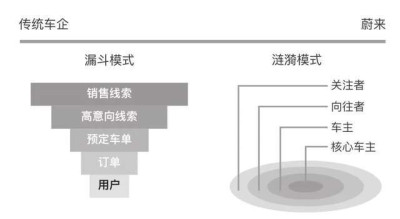

在過往的漏鬥式營銷策略下,蔚來一直試圖打造品牌品牌效應吸引潛在用戶。爲此,蔚來以門店及APP爲支點打造了一個超級社區,並在組織架構中設置了一個與產品、技術、財務等平齊的一級部門,用戶服務部,這個部門由秦力洪統管,據稱現有1萬多人。

具體到店端,蔚來配置了很多負責接待、試駕的產品專家,他們並不直接面客銷售。李斌表示,與市面上銷量較高的新勢力相比,蔚來的銷售人員只有同行的一半。從7月份开始,蔚來就大力擴招,他預計要擴到5000人左右,才能達到類似同行的銷售能力,即月銷3萬輛。

按照李斌的規劃,蔚來將在9月底完成銷售布局,並從10月开始逐步貢獻銷售成果,接下來,從總部到區域會有專門團隊負責每款車的銷售業績,蔚來的總體目標是衝擊月銷3萬輛,而“ 5566”爲銷量支柱,穩態月銷目標是1.5萬-2萬輛。

除了加碼銷售團隊之外,蔚來在重資本投入的換電站建設上也仍在繼續做加法。今年2月份,蔚來對外宣布將原計劃的新增換電站數量從400座增至1000座。4月10日,蔚來推出第三代換電站,並進一步明確,今年新增換電站將有90%爲三代站,而後期不再擴建二代站。

對此,蔚來能源高級副總裁沈斐曾多次表示,新增1000座換電站,對於能源團隊來說壓力很大,但秦力洪在7月的NIO POWER DAY上已經揚言,蔚來今年的建站計劃將提前一月完成。截至11月18日,蔚來累計投建的換電站數量爲2103座,新增數量爲800多座。

爲了提振市場情緒,蔚來也試圖對外解釋重資本投入下的長期邏輯。9月21日,蔚來舉辦首屆科技开放日,李斌也首次以CTO的身份站到台前,對外秀了一波蔚來的技術肌肉,並發布了全棧自研的階段性成果:整車操作系統天樞SkyOS、激光雷達芯片“楊戩”、手機NIO Phone、城區領航輔助駕駛的路线心愿單。

這是蔚來造車9年來的一次全面技術復盤,也是對每個季度30億的研發投入的一次正面回應。對於這份技術答卷,蔚來應該是信心滿滿的,活動开幕前夕,蔚來還推出了一輪10億美元的可轉債,李斌還在暖場時調侃,友商都在勸他省點錢,但蔚來會堅持現有的技術投入。

不過,李斌在科技日的會後採訪中也承認,蔚來還沒有建立一套完善的組織體系,導致應對外部環境變化的速度太慢了。他說,蔚來組織效率最高的時候是2020年,從去年年底到今年上半年,蔚來有很多地方做的不夠好,“我們已經學到了教訓,已經在改正。”

從如今的形勢來看,相較於組織變革接近尾聲的小鵬和理想,蔚來的變革來得太晚了。

首先,隨着新能源滲透率不斷提升,國內電動車增速度逐漸放緩。根據中汽協的統計,今年前10個月,國內新能源汽車銷量爲728萬輛,同比增速爲38%,去年同期下降了71個百分點,其中,10月份,國內新能源汽車銷量爲95.6萬輛,同比增速則進一步降至34%。

新能源市場的存量競爭屬性日益凸顯,與此同時,燃油車萎縮導致傳統車企跑步進場,整個市場的競爭環境不斷惡化。今年車企之間的價格战已經數度升級,對於蔚來來說,如今的高端市場是,前有理想、問界等新勢力改款促銷,後有BBA等傳統豪華品牌不斷降價追擊。

此外,隨着大衆市場的競爭加劇,越來越多的車企試圖上探,謀求更大的利潤空間。其中,最典型的就是比亞迪,旗下騰勢與方程豹均聚焦蔚來所在的30萬-60萬區間,前者已經率先推出了對標ES6、ES8的N7、N8,後者則正在復制蔚來的服務體系及用戶社區。

在如此惡劣的外部環境中進行盤整,本身就是一道風險。相較於組織變革漸進尾聲的小鵬和理想,從李斌的裁員信倒推的話,蔚來是在9月份才开始籌謀進行組織變革,內部討論、決策用了2個月,正式落地是在11月份,但變革都不是一蹴而就的,實際盤整還需要時間。

按照李斌的說法,蔚來這次變革的邏輯主要是兩個。一是組織提效,具體做法是合並重復建設的部門與崗位、變革抵消的流程與分工、取消抵消的崗位。二是資源提效,計劃將推遲和削減3年內不能提升公司財務表現的項目投入,確保核心關鍵技術、產品的長期投入。

從這個意義上來說,裁員只是這輪變革的开始。根據業內爆料,蔚來的這輪調整主要涉及電池、芯片、手機等團隊,但這三個團隊整體規模加起來才1800人左右,並且蔚來還有意保留電池等部分業務的火種,按照3000人的裁撤規模來看,蔚來的實際變革範圍要更廣。

其中,渠道將是另一個重災區。一位來自上海的某門店員工稱,從年中擴招銷售人員开始,蔚來就在壓縮產品顧問的數量,很多人也試圖轉去做銷售,但難度還是比較大,近期,內部又开始引入場地租賃經銷商來進行售後維修服務,而原先這塊的團隊若無法轉崗也要被裁。

事實上,從年初特斯拉撤出北京芳草地开始,外界對於自營渠道就產生了疑慮,隨後小鵬從長城挖來王鳳英,轉身也投入了經銷商的懷抱。今年10月份,路透社爆料稱,由於在海外的銷量不及預期,蔚來已經开始重新評估經銷商模式,如今,放下自營包袱也算是順勢而爲。

然而,放下是一回事,重建又是另一回事。參照小鵬的逆轉速度,從組織、產品、渠道的全面盤整,最快可能也需要1年時間才能見效。這期間,蔚來在產品上的牌基本出完了。按照李斌的說法,2025年之前,蔚來主品牌不會再有新品發布,頂多是現有8款車的更新迭代。

這意味着,未來一年,蔚來主品牌都沒有新產品防守,而蔚來的對手們則恰恰相反。其中,理想年底將推出MEGA,明年還有3款純車型以及1款增程車型;極氪今年年底會推一款轎車,明年還會再推兩款SUV;嵐圖今年將推出追光的增程版以及一款新的中型SUV。

BBA也將在明年集中進入電動化大年。按照規劃,明年,寶馬將推出5款插混產品,五系旅行車的純電版、全新的iX2等重磅產品,而奔馳也將從現有油改電的EQ系列,轉向首個純電平台MMA下的新車型,奧迪也會推出基於新平台PPE打造的A6 e-tron與Q6 e-tron。

蔚來的變數可能來自子品牌,旗下第二品牌阿爾卑斯原計劃明年發車。隨着近期的展現收縮與再聚焦,蔚來子品牌的運作速度或將進一步加快。11月9日,阿爾卑斯被爆將整合進蔚來主品牌。11月20日,秦力洪對外透露,蔚來將在今年NIO Day上發布新產品和車型。

值得注意的是,蔚來的資金可能也撐不了多久了。截至Q2末,蔚來账面的現金儲備爲315億元,單季減少63億元,按照當前的燒錢速度,僅夠用5個季度。此前,蔚來還被爆有意买下合肥的兩座工廠。根據江淮發布的出售公告,這兩座工廠的合計價值在45億元左右。

對於蔚來來說,账面的資金早已捉襟見肘,而短期之內,蔚來還要支付一大筆裁員开支。根據員工披露,蔚來這次裁員的賠償制度爲N+3。按照去年的年報顯示,蔚來的人均薪酬約爲37萬元,粗略估算,即便是平均賠償4個月,這次3000人的遣散費就需耗費3.7億元。

公开信息顯示,上市之前,蔚來就已經完成了5輪融資,累計募資金額超過22億美元。2018 年9月IPO,公开募集了約10億美元。隨後,蔚來又相繼引入合肥市政府、股東Baillie Gifford的2輪战投,並公开發行了5輪可轉債、5輪股票增發,募集的資金共超過858億元。

如果算上今年7月阿布扎比CYVN的7.4億美元战投,以及8月份剛剛發行的10億美元可轉債,蔚來歷史累計融資金額已超過1212億人民幣。9月25日,彭博爆料蔚來考慮再募資30億美元,但隨即就引發了蔚來股價閃崩。這種情況下,蔚來進一步融資補血也很困難。

此外,蔚來與合肥的對賭也面臨兌付。其中,蔚來需要在2020年完成營收148億,2024年營收達到1200億元(上市6-8款車型),2020年至2025年達到總營收4200億元,總稅收78億元,並且2025年前在科創板上市。否則,蔚來就需要以8.5%的年利率回購股份。

對於蔚來來說,還有沒有破解之法呢?一位接近蔚來管理層的人士認爲,如果情況進一步惡化,蔚來或將重新考慮將換電站拆分上市。他表示,此前,這個事情就已經在內部有過初步討論。今年6月份,蔚來將整車與換電解綁之後,蔚來的換電站生態也已經逐漸清晰。

根據最新數據顯示,截至目前,蔚來已經在全國布局了2113座換電站,其中,今年新增的800多座換電站均是最新的三代站。根據沈斐介紹,蔚來三代站硬件、設計上全面升級,不僅可以向下兼容更多車型,還融入了充換一體的概念,可以進一步提升綜合運營效率。

今年7月份的NIO Power Day上,沈斐也系統披露了蔚來換電站的商業化模式。他表示,蔚來之所以能將換電服務的顆粒度做到按次付費,換電站的布局只是水面上看得見的部分,背後是能源雲系統、電網調度等一整套的能力,在這個賽道,蔚來至少比同行領先2-3年。

對於換電站的重投入模式,沈斐也並不擔心,他表示,當前,蔚來換電站日均服務量在35至36單,在不調整價格的情況下,日均服務量達到50至60單基本就可以實現盈虧平衡,根據沈斐測算,隨着用戶增加,今年如果停止建站,全國的換電站其實立即就能掙錢。

如今的危機關頭,換電站又一次出面救火。11月21日,蔚來宣布與長安汽車達成合作,雙方將在換電標准、換電體系、電池管理、產品預研方面展开合作。此外,李斌還透露,還有4、5家車企正在談。這是蔚來近來鮮有的正面消息,受此影響,蔚來港股盤中一度漲近5%。

標題:降價、裁員、尋找外援,蔚來能再一次力挽狂瀾嗎?

地址:https://www.vogueseek.com/post/33476.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

上一篇 : 突發!又一國內科技巨頭解散芯片團隊