來源: 編輯:匿名 發表時間:2023-11-16 16:50:12 熱度:32

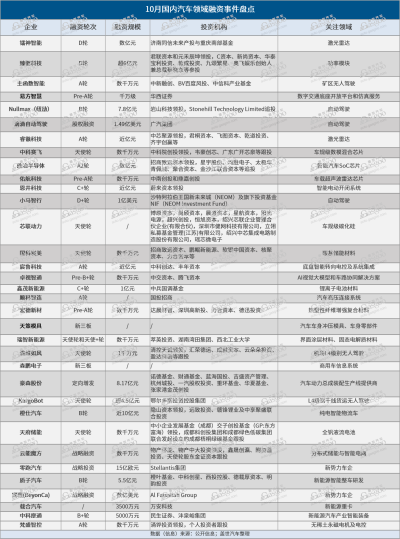

今年10月,汽車領域約披露了34起融資,已公开融資金額累計超193億元,較9月有所下滑。其中融資金額環比下滑明顯,主要是受大額融資項目減少所影響。

具體來看,10月與9月都有一筆百億級別的融資項目,但9月超億元級融資爲16起,其中10億元以上規模融資多達7起,而10月超億元級融資下滑至13起,僅滴滴自動駕駛與零跑汽車兩家融資金額超10億元。

另截至2023年10月31日,今年國內智能電動汽車領域累計約披露235起融資事件,其中約114起與智能駕駛相關。

零跑獲當月汽車領域最大手筆融資

10月,汽車領域最大手筆融資莫過於Stellantis集團以15億歐元(約117.25億元人民幣)入股零跑汽車,這也成爲車圈當月最熱鬧事件之一。

中國造車新勢力與外資車企的合作,零跑不是开啓先河的第一家車企。就在三個月前,小鵬汽車也拿到了大衆汽車集團7億美元的資金投入。雖然都是外資“反向合資”新造車們,也都存在利益“置換”,但是兩者合作仍有很大不同。

一是零跑所獲資金要更多,但相應的,零跑要讓出約20%的股權,而小鵬僅被收購約4.99%股權,存在4倍之差。二是小鵬攜手大衆重點是爲發展國內市場,而零跑與Stellantis的合作傾向於海外市場。三是小鵬主要是技術輸出,零跑更聚焦在整車產品級的合作。

圖片來源:零跑汽車

圖片來源:零跑汽車

經過多年新能源汽車市場的積累與沉澱,國內無論是電動化還是智能化技術,以及生態鏈的完整性,較國外企業佔據先發優勢。也因此,爲實現借力與趕超,外資开始接二連三敲響與國內自主新能源品牌合作的大門。

根據中汽協數據,2022年中國品牌乘用車市場佔有率一路攀升,銷量達1176.6萬輛,同比增長22.8%,市場份額達到49.9%,上升5.4個百分點。今年1-10月,中國品牌乘用車共銷售1142.6萬輛,同比增長22.2%,佔乘用車銷售總量的55.3%,環比提升6.6個百分點。如此背景,跨國車企在華壓力與日俱增,包括作爲全球第二大車企的大衆汽車也是典型代表。

正如Stellantis集團全球CEO唐唯實直言:“Stellantis集團需要對中國市場有一定的曝光率,我們在中國市場目前不算太成功,所以我們非常偏向於依賴一家中國的成功公司(零跑)。如果我們要贏得中國市場,我們最好先贏下中國一家很好的公司幫助,這是我們的邏輯。”

作爲新勢力車企,除零跑之外,成立於2021年的BeyonCa也收到了來自沙特阿拉伯投資集團數億美元的投資。

今年以來,以沙特爲代表的中東資本頻繁加碼國內新能源車企。除了BeyonCa,蔚來汽車也在今年6月拿下阿聯酋阿布扎比投資機構CYVN Holdings的11億美元投資權。據不完全統計,今年已有6家汽車企業與中東國家籤署合作協議,包括吉利、高合、長城華冠、北汽極狐等品牌。此外,自動駕駛領域的小馬智行在10月完成的D+輪融資,投資者也來自於沙特阿拉伯王國新未來城旗下投資基金。

“目前包括沙特在內的中東地區對我國新能源汽車產業的發展關注度很高,這與當前中國新能源汽車在全球範圍內有較強的競爭力有關。”全國乘用車市場信息聯席會祕書長崔東樹日前談到。

也有業內人士分析,中東資本密集投資智能新能源汽車領域,與該地區長期依賴石油發展,對能源轉型迫切不無關系。中東投資者偏好已經實現量產,但在資金上有一定困難的公司。另一方面,對於一些新能源品牌來說,中東資本有助於其开拓當地市場,獲得更多收益。

多家明星自動駕駛企業受熱捧

自動駕駛賽道,燒錢與融資是不變的主旋律。今年10月,該領域共有小馬智行、Nullmax(紐勱)、滴滴自動駕駛及其孵化公司KargoBot等多家企業獲投。其中,滴滴自動駕駛融資金額最大,超過10億元,由廣汽集團獨家投資。

圖片來源:滴滴自動駕駛

圖片來源:滴滴自動駕駛

廣汽集團和滴滴自動駕駛,一個是汽車行業兼新能源領域的領跑者,一個則是自動駕駛頭部公司,雙方的強強聯合頗爲業界熱議。事實上,雙方自2021年便已开啓合作,今年5月,還共同發布無人駕駛新能源量產車項目“AIDI 計劃”,並計劃成立合資公司。

毫無疑問,自動駕駛、智能汽車是當下行業競爭的焦點,雖然高階自動駕駛量產仍需要時間,但是爲搶佔先機,提前布局是各企業的應對姿態。據《21CBR》不完全統計,2020年至今廣汽至少投資了30家產業鏈上下遊公司,主要專注在汽車零部件、芯片、電池、自動駕駛四大細分領域。

總體上,國內實現規模化量產的自動駕駛仍停留在L2+級別,今年上半年中國L2級自動駕駛功能的滲透率已經達到40%,並在持續向上突破。L3級上路則有待政策推進。過去一段時間,相關部門一直在推動L3試點的突破,預計不久的將來有望看到相關成果。

工業和信息化部運行監測協調局局長陶青在10月20日召开的國新辦發布會上明確表示,將啓動智能網聯汽車准入和上路通行試點。車企層面,現階段不少也都在爲L3車輛上路做准備。

再往上到L4級別,國內已建立了多個Robotaxi測試區域,百度Apollo、小馬智行都在示範區內運營。而在機場、礦區等相對封閉場景中,L4級自動駕駛已經先一步實現商業化落地。

落地成功便意味着企業有機會實現“造血”。基於當前“收緊”的融資環境,資本相對更看重回報率,偏愛有能力量產的企業,比如主函數智能、清維如風和KargoBot,在10月都獲得了新的融資。

智駕核心零部件方面,激光雷達一直以來都是熱門賽道,10月共有2筆融資。值得一提的是,日前由小鵬汽車CEO何小鵬與華爲終端BG CEO余承東掀起的一場關於AEB的爭論中,業界對於AEB“漏檢”和“誤觸發”問題也大爲探討。其中,業內不少專業人士認爲,激光雷達或許是解決方法之一。

圖片來源:鐳神智能

圖片來源:鐳神智能

禾賽科技战略負責人施葉舟就表示,目前市面上現有的AEB方案,無論是純視覺還是毫米波感知方案,都存在精度不足的問題。在這樣的基礎上,當AEB設定閾值過高,就會出現漏檢的情況;而閾值過底,則會有誤觸發的風險。當車輛感知硬件中加入激光雷達後,基於整體感知精度實現提升後,可以減少誤觸發情況的發生。

從目前來看,智能化滲透率的持續攀升,推動激光雷達搭載量也在快速上漲。根據中國信通院數據,截止到2023年第三季度,已有36家中國車企宣布使用激光雷達,預計國內將有高達106款搭載激光雷達的車型上市。

在智能駕駛其他細分領域,諸如智能底盤、車路協同、智能電動开閉系統等,也都有相關資本在關注。

產業窗口期,資本持續加碼核心零部件賽道

聚焦到汽車芯片產業賽道,第三代半導體碳化硅一直頗爲資本青睞。汽車電氣化程度的提高,導致續航裏程和補能效率要求也被不斷拉高,擁有耐高壓、高頻、可大幅提高能源轉換效率等特性的碳化硅,被公認爲是800V高壓平台的最好搭檔。

繼8月獲得沃爾沃汽車科技基金所投的C+輪融資後,10月,功率半導體廠商臻驅科技再次獲得超6億元的D輪投資。根據企查查信息顯示,從2017年成立以來,臻驅科技已經累計完成9輪融資。

剛剛完成天使輪融資的芯聯動力,主要從事碳化硅(SiC)等化合物半導體的工藝研發。該公司雖然正式成立不過1個月,但其背後創始股東卻不一般,包括中芯集成、芯聯合夥和博原資本、小鵬星航資本、立訊精密家族辦公室立翎基金、上汽尚頎資本和恆旭資本、寧德晨道投資、陽光電源等新能源領域企業旗下的產業投資機構。特別是其控股股東中芯集成,是目前國內少數能夠實現大規模碳化硅MOS量產的公司,也是國內具備車規級IGBT芯片及模組生產能力的規模最大的代工企業。

圖片來源:中芯集成

圖片來源:中芯集成

當然,不可忽視的是,現階段全球碳化硅市場仍以國際巨頭爲主導,依托國內龐大的新能源產業,國產廠商正奮力追趕。

同樣的,隨着本土汽車供應鏈及芯片國產化發展進入窗口期,其他諸如車載超聲波雷達芯片、智能汽車SoC芯片、車規級數模混合芯片也是當前熱點之一。

另外,新能源汽車相關核心零部件細分市場,也受到了資本的密集關注。比如鋰離子電池材料、汽車高壓連接系統、無稀土永磁電機及電控等。其中,無稀土永磁電機及電控近來熱度居高不下,不少車企和機構競相入局。

事實上,去稀土化是整個汽車行業一直努力的方向,戴姆勒、寶馬、日產、豐田曾經都嘗試過研發含有少量甚至不含稀土元素的電機,只是尚未成功。

今年以來,特斯拉也提出未來計劃將三種稀土元素的用量都降至爲零,通用汽車和Stellantis近期則宣布與美國初創企業Niron Magnetics達成合作,开發下一代無稀土的永磁電機。可見,“0稀土”或正成爲各大電機廠商與主機廠技術路线的新岔路口。

在汽車產業鏈全面轉型升級的關鍵階段,疊加當前融資整體環境,資本的每一次下注似乎變得更爲謹慎,不過在熱點與新興賽道上,資本依舊毫不手軟。

標題:10月融資盤點:中東資本頻現身,外資重金置換國內資源成趨勢

地址:https://www.vogueseek.com/post/31942.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。