來源: 編輯:匿名 發表時間:2023-08-05 08:50:59 熱度:26

美國7月非農就業報告喜憂參半:新增非農就業人口爆冷,不計6月下修數據,7月就業增長人口超預期放緩至兩年半低位,而7月失業率意外小幅下降,處於五十年低谷之一,當月工資繼續穩步增長,平均時薪同比超預期上漲。

有評論稱,就業放緩有利於美聯儲實現軟着陸,但薪資增長意味着聯儲可能需要將高利率保持更久。還有評論稱勞動力市場在降溫,有助降低通脹,7月可能是聯儲本輪最後一次加息。另有觀點指出,距離下次聯儲會議還有47天,這期間還有很多經濟數據公布,7月就業報告目前來看並未影響市場對美聯儲接近結束加息的預期。

互換合約市場定價顯示,交易者目前預期,9月的下次美聯儲會議有40%的概率決定再加息25個基點。同時他們預計,明年底以前,聯儲將累計降息超過125個基點。

不同於周三公布的“小非農”ADP私人就業增長爆表,非農就業報告並未一味體現勞動力市場強勁,呈市場環境繼續收緊之勢。報告公布後,被稱爲“全球資產定價之錨”的基准十年期美國國債收益率先擴大升幅,繼續刷新去年11月來高位,後很快掉頭轉降,較高位回落超過10個基點;美元指數盤中跌幅迅速擴大,加速跌離前兩日刷新的將近一個月來高位。

對美債收益率上行壓力敏感的美股周五早盤跌勢暫歇。三大股指原本有望止住連日下跌勢頭,但因美股最高市值上市公司蘋果重挫,再度盤中反彈失利。標普和道指一個月來首次單周累跌。本周惠譽意外下調美國信用評級,美債海嘯來襲、財政部公布的季度期內大舉發債規模超過市場預期,又缺少上周財報向好的谷歌和Meta那樣的科技股連日大漲,連漲五個月的標普和納指最終無力回天,創3月硅谷銀行宣布倒閉以來最差單周表現。

兩家最新公布財報的科技巨頭表現各異。最高市值美股蘋果,且暗示本季度收入或連續第四個季度同比下降,有別於華爾街預期的恢復增長,蘋果股價重挫,市值痛失3萬美元關口。而、且預計本季還可能超預期增超10%的亞馬遜股價大漲。

超導概念股繼續巨震。在韓國學界初步判斷大熱論文提及的實現室溫超導材料LK-99並非超導體後,。韓國團隊放出第二段LK-99懸浮視頻,華科大和印度物理學家的新論文都看好LK-99未來潛力,連續兩日兩位數大跌的美國超導(AMSC)強勁反彈。

美元指數回落助推非美貨幣走高。盤中曾跌超百點的離岸人民幣兌美元一度轉漲。憑借盤中轉漲,周四終結四連跌的日元保住反彈勢頭,站上一周高位。但美元指數全周走強的勢頭不改,人民幣本周回吐上周反彈的漲幅。

大宗商品中,就業報告顯示美國勞動力市場繼續降溫,美元和美債收益率下行共同推動黃金盤中跳漲,並借助周五反彈,鎖定本周漲勢,和銅等多種基本金屬形成鮮明反差。公布歐美等地的PMI等先行指標體現經濟疲軟,基本金屬大多回落,上周帶頭上漲的倫鎳本周領跌。

雖然遭到歐美經濟數據和惠譽下調美國評級的“黑天鵝”衝擊,但原油得到兩大產油國力挺油價的行動支持,成功保持一個多月來的累漲勢頭,成爲本周商品中的大贏家。周四官宣將100萬桶/日的自愿新增減產延長到9月後,沙特還表示,除了延長、甚至可能加大減產力度;俄羅斯也承諾將減少供應的行動延長到9月。周四反彈的國際原油進一步上行,繼周一之後再創4月以來新高。

評論稱,本周五的OPEC+部長級監督委員會會議建議,OPEC+不改變當前的產油政策,但指出,任何時候都可能採取額外的措施,這意味着若市場環境惡化,OPEC+可能加碼減產。

周五商品中小麥波動更大。媒體稱,全球第二大小麥生產國印度考慮取消40%小麥進口稅,保證本國的糧食供應。美國小麥期貨盤中拉升,一度漲超4%,後逐步回吐多數漲幅,本周仍大幅累跌。

標普納指四連跌 創硅谷銀行倒閉以來最大周跌幅 蘋果創十個月最大日跌幅

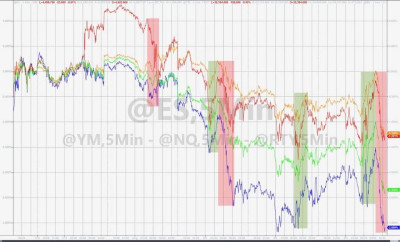

三大美國股指集體高开。午盤之初刷新日高時,納斯達克綜合指數漲超1.1%,標普500指數漲近0.9%,道瓊斯工業平均指數漲逾290點、漲超0.8%,此後都回吐漲幅,未到尾盤已轉跌,尾盤刷新日低。最終,三大指數連續三日集體收跌,標普和納指連跌四日。

標普收跌0.53%,報4478.03點,刷新周四所創的7月12日以來收盤低位。道指收跌150.27點,跌幅0.43%,報35065.62點,連續兩日刷新7月19日以來低位。納指收跌0.36%,報13909.24點,刷新7月11日以來低位。

科技股爲重的納斯達克100指數收跌0.51%,連跌四日至7月11日以來低位。價值股爲主的小盤股指羅素2000收跌0.2%,連跌三日,繼續刷新7月27日以來低位。

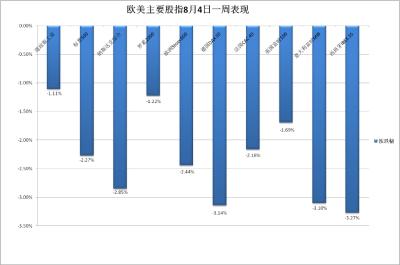

因惠譽降級和美國財政部公布大舉發債的“黑色星期三”大跌,本周主要美股指集體累跌。周三收跌1.38%創4月25日以來最大日跌幅的標普累跌2.27%,道指累跌1.11%,羅素2000累跌1.22%,均錄得最近四周內首次單周累跌。周三收跌2.17%創2月21日以來最大日跌幅的納指累跌2.85%,納斯達克100累跌3.02%,在上周反彈後回落,和標普均創截至3月10日一周、即硅谷銀行倒閉當周最大周跌幅。

主要美股指本周走勢

標普500各大板塊中,周五只有漲1.9%的亞馬遜所在板塊非必需消費品和微漲的能源並未收跌。蘋果所在的IT板塊跌約1.5%,公用事業跌超1%,必需消費品和房產跌約1%,其他板塊都不到0.7%。本周只有漲超1%的能源一個板塊累漲,IT和公用事業都跌超4%,通信服務、房產和醫療跌超2%,材料跌約2%,非必需消費品跌超0.2%,跌幅最小。

龍頭科技股周五漲跌各異。盤初曾漲超2%的特斯拉收跌逾2.1%,抹平周四反彈的漲幅,刷新周三所創的6月27日以來低位,繼周二和周三後本周第三日收跌超2%,全周累跌4.7%,在上周反彈後重回跌勢,跌幅還不及公布財報的上上周,當周跌近8%。

FAANMG六大科技股中,暗示本季還將營收下滑的蘋果开盤即跌近3%,收跌4.8%,創去年9月29日以來最大跌幅,連跌四日至6月9日以來低位,收盤時市值跌破2.87萬億美元;Facebook母公司Meta收跌近0.8%,連跌三日至7月26日以來低位;周四微幅反彈的谷歌母公司Alphabet收跌近0.3%,刷新周三所創的7月25日以來低位;而季報均優於預期的亞馬遜跳空高开逾9%,盤中曾漲超10%,收漲近8.3%,創去年11月10日以來最大漲幅;周四連跌兩日至6月8日以來低位的微軟收漲逾0.3%;奈飛收漲超0.1%,連漲兩日。

本周這些科技股漲跌不一,財報拖累的蘋果跌近7.1%,上周財報公布當周漲超10%的Meta和Alphabet分別跌約4.5%和3.4%,微軟跌超3.1%,跌幅約爲公布財報的上周的兩倍;而公布財報後大漲的亞馬遜累漲近5.6%,奈飛漲近1.4%。

周五亞馬遜高漲,但午盤收窄漲幅,蘋果全天加速下跌

芯片股總體盤中轉跌、連跌三日,費城半導體指數和半導體行業ETF SOXX分別收跌超0.2%和近0.2%,因周三均跌約3.8%,本周分別累跌近4%和3.8%。個股中,收盤時,微芯科技跌超6%,德州儀器跌近2%,應用材料、朗格、格羅方德、英特格跌超1%,拉姆研究和安森美跌約0.4%;而公布二季報遜色後周四收跌超8%的高通漲超2%,AMD也漲超2%,英特爾、美光科技、台積電美股漲超1%,英偉達漲近0.4%。

AI概念股多數追隨大盤繼續下跌。收盤時 SoundHound.ai(SOUN)跌約5%,C3.ai(AI)跌超3%,Palantir(PLTR)跌超2%,而BigBear.ai(BBAI)收平,Adobe(ADBE)漲0.6%。

銀行股指數表現不一。總體銀行業指標KBW銀行指數(BKX)收跌約0.2%,开始靠近周三連跌兩日所創的7月18日以來低位,本周跌近1.3%;地區銀行指數KBW Nasdaq Regional Banking Index(KRX)收漲近0.2%,逼近周一刷新的3月9日以來高位本周漲約0.1%;地區銀行股ETF SPDR標普地區銀行ETF(KRE)漲近0.4%,繼續脫離 周三連跌三日所創的7月25日以來低位,本周跌超0.3%。

大銀行大多下跌,收盤時花旗跌超1%,富國銀行跌近0.7%,美國銀行、摩根士丹利跌近0.4%,摩根大通跌0.2%,而高盛幾乎收平。地區銀行中,收盤時阿萊恩斯西部銀行(WAL)和Zions Bancorporation(ZION)漲超1%,西太平洋合衆銀行(PACW)漲超0.8%,而Keycorp(KEY)跌1%。

周四逆市反彈的熱門中概股總體回落。納斯達克金龍中國指數(HXC)收跌約1%,本周跌超3.2%。中概ETF KWEB和CQQQ分別收跌0.8%和0.6%。個股中,截至收盤,小鵬汽車跌超6%,蔚來汽車、金山雲跌超4%,騰訊粉單、微博、愛奇藝、老虎證券、富途控股跌超2%,百度、京東、拼多多、理想汽車、B站跌超1%,阿裏巴巴跌0.7%,而籤署兩份融資協議獲得近2億“救命款”的每日優鮮盤中一再因大漲熔斷,收漲逾280%,新東方漲超1%。

波動較大的個股中,周三和周四分別收跌近29%和逾16%的美國超導(AMSC)早盤拉升,漲幅接近27%,午盤回吐半數以上漲幅,收漲7.4%,因周二大漲60%,本周累漲約4.8%。

歐股方面,美國就業報告凸顯經濟韌性,暫時壓倒了市場對歐元區本土經濟放緩的擔憂。歐股周五隨美股反彈。泛歐股指結束三日連跌。歐洲斯托克600指數暫別7月17日以來收盤低位,主要歐洲國家股指多數反彈,但意股繼續下挫,連跌四日。各板塊中,得益於原油走高的油氣板塊繼續領漲,漲近1.6%,而周四跌超1.7%領跌的科技微跌。

本周斯托克600指數和各國股指均在連漲三周後回落,德意西股均跌超3%。各板塊中,科技跌超4%,表現墊底,回吐上周逾3%的漲幅,體現業績指引遜色的芯片股英飛凌大跌打擊;上周領漲的汽車跌近3.5%,悉數回吐上周漲幅;而油氣因周四和周五走高得以扭轉全周跌勢,累漲超1%。

十年期美債收益率回落超10個基點 仍連升兩周 兩年期收益率全周降超10個基點

歐洲國債價格大多追隨美債盤中轉漲,收益率在美國就業報告發布後下行。到債市尾盤,英國10年期基准國債收益率收報4.37%,日內降9個基點;2年期英債收益率收報4.85%,日內降7個基點;基准10年期德國國債收益率收報2.56%,日內降4個基點;2年期德債收益率收報3.00%,日內升1個基點。

本周歐債漲跌各異,中長期歐債收益率繼續攀升,而短債收益率回落,和美債一樣收益率曲线趨陡。10年期英債收益率累計升約5個基點,上周升約4個基點的2年期英債收益率降約7個基點;10年期德債收益率累計升約7個基點,和同期英債收益率均連升兩周,而2年期德債收益率降約4個基點,繼續下行。

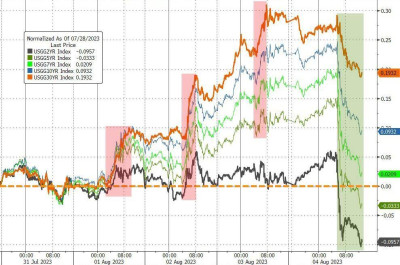

非農就業報告公布後,美國10年期基准國債收益率先升幅擴大,迅速升破4.20%,連續三日創去年11月以來新高,日內升約3個基點,後很快轉降並持續下行,美股尾盤下破4.04%,到債市尾盤時約爲4.03%,日內降超14個基點,在連升四日後回落,本周累計升約8個基點,連升兩周。

各期限美債指數本周走勢

非農就業報告公布時,對利率前景更敏感的2年期美債收益率曾升破4.94%,逼近上周四升破4.95所創的7月10日以來高位,日內升超6個基點,後持續下行,美股尾盤下破4.77%,較日內高位也回落超過10個基點,到債市尾盤時約爲4.76%,日內降約12個基點,繼周三之後本周第二日下降,全周累計下降11個基點,回吐上周升幅,最近四周內第三周下降。

本周美債收益率曲线持續走陡,2年和30年期美債的收益率曲线已經連續九個交易日趨陡。評論稱,不計今年3月硅谷銀行倒閉期間,最近兩周的收益率曲线陡峭程度爲去年4月以來最大。

2年與30年期美債息差處於約兩個月來高位 就業報告後美元指數加速跌離近四周高位 仍連漲三周

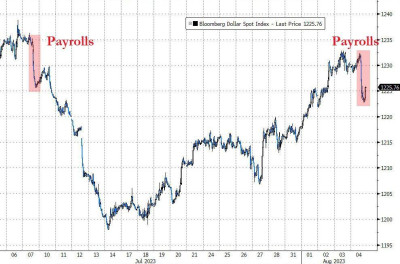

追蹤美元兌歐元等六種主要貨幣一籃子匯價的ICE美元指數(DXY)在歐股盤前轉漲後不止一次短线轉跌,美國非農就業報告公布前曾漲破102.60刷新日高,日內微漲不足0.1%,逼近周四漲破102.80而連續兩日所創的7月7日以來高位,後很快轉跌,報告公布後跌幅迅速擴大,美股盤前跌穿102.00,早盤曾跌至101.80下方刷新日低,日內跌近0.8%,午盤重上102。

到周五美股收盤時,美元指數略高於102.00,日內跌近0.5%,在三連漲後連跌兩日,本周累漲近0.4%;追蹤美元兌其他十種貨幣匯率的彭博美元現貨指數跌超0.3%,在連漲四日後跌落7月6日以來高位,本周累漲逾0.8%,和美元指數均連漲三周。

彭博美元現貨指數在本周五非農就業報告公布前處於三一個月來高位,報告公布後回落

非美貨幣中,因盤中轉漲,日元在連跌四日後得以連續第二日上漲,美元兌日元在美國就業報告發布會跳水,美股早盤曾跌破141.60,刷新7月30日以來低位,日內跌近0.7%;美國就業報告公布,歐元和英鎊也大幅上揚,歐元兌美元在美股早盤曾漲破1.1040刷新日高,日內漲約0.9%,遠離周四靠近1.0910刷新的7月7日以來低位,英鎊兌美元在美股盤中漲破1.2780,較周四所創的6月末以來低位大幅回漲超1%。

離岸人民幣(CNH)兌美元在亞市早盤刷新日高至7.1553,日內漲267點,亞市盤中轉跌後保持跌勢,歐股盤中曾失守7.19刷新日低至7.1953,日內跌133點,美國非農報告公布後反彈,美股盤前轉漲,美股早盤收復7.18,午盤失守這一關口後轉跌,未靠近周三跌破7.21刷新的7月24日以來盤中低位。北京時間8月5日4點59分,離岸人民幣兌美元報7.1879元,較周四紐約尾盤跌59點,在周四結束兩連跌後回落,本周累跌353點,幾乎回吐上周反彈的所有漲幅,最近五周內第二周累跌。

高風險的加密貨幣追隨美股盤中轉跌。比特幣(BTC)在美股早盤漲破2.93萬美元刷新日高,後持續回落,美股收盤後一度跌破2.89萬美元,較日高跌超500美元、跌近2%,後重上2.9萬美元,和周三盤中漲破3萬美元所創的7月23以來高位仍有距離,最近24小時跌不足1%,最近七日跌超1%。

比特幣周三曾突破3萬美元,衝上一周多來高位 原油本周二度創三個半月新高 連漲六周創一年多來最長連漲

周四反彈的國際原油期貨周五基本保持漲勢,盤中近曾短线轉跌。美股午盤刷新日高時,美國WTI原油漲至83.24美元,日內漲近2.1%,布倫特原油漲至86.65美元,日內漲近1.8%。

最終,繼周一創4月14日以來新高之後,原油本周第二日創4月以來收盤新高。WTI 9月原油期貨收漲1.56%,報82.82美元/桶,刷新4月12日以來收盤高位。布倫特10月原油期貨收漲1.29%,報86.24美元/桶,刷新周一所創的4月14日報86.31美元以來收盤高位。

本周,美油累漲約2.78%,布油累漲約2.17%,雖然漲幅均不及每周漲超4%的前兩周,但已連漲六周,創一年多來最長連漲周。最近六周,美油累漲約20%,布油漲約17%。

美國WTI原油在沙特宣布延長減產和OPEC+部長會議後持續走高 小麥漲超4%後回吐多數漲幅 倫鎳一周跌超4% 就業報告後黃金拉升轉漲

周五傳出印度考慮取消小麥進口稅的消息後,美國芝加哥期貨交易所(CBOT)交易的小麥期貨主力合約盤中曾漲至6.53美元上方,日內漲近4.3%,最終收漲0.96%,報6.33美元/蒲式耳,脫離周四所創的6月8日以來收盤低位,本周仍累跌10.1%,終結三周連漲。

倫敦基本金屬期貨周五多數下跌。周四反彈的倫銅、倫錫、倫鉛和倫鎳都回落,除倫銅外均跌超1%。倫銅未能繼續脫離周三所創的逾一周低位。倫錫刷新周三所創的7月初以來低位。倫鉛和倫鎳均創兩周新低。而倫鋁和倫鋅小幅上漲,連漲兩日,倫鋅开始靠近周二所創的5月上旬以來高位。

本周基本金屬多數累跌,上周漲超7%的倫鎳跌超4%領跌,倫錫跌超3%,倫銅跌約1%,均在上周反彈後回落。連漲三周的倫鉛跌近2%。而倫鋁和倫鋅分別累漲近0.5%和逾0.2%,連漲兩周。

紐約黃金期貨周五盤中大反彈。美國就業報告發布前,期金主力合約刷新日低至1954.5美元,日內跌超0.7%,就業報告公布迅速拉升轉漲,美股早盤刷新日高至1984.2美元,日內漲近0.8%。

最終,COMEX 12月黃金期貨收漲0.37%,報1976.1美元/盎司,結束三日連跌,還未逼近周一收盤突破2000美元所創的5月15日以來收盤高位。

本周期金累漲0.8%,在上周止步三周連漲後反彈。期金周二跌超1.5%,創4月14日以來最大日跌幅,但周五美元和美債雙雙助攻期金反彈,期金未再接近上周四所創的逾一周低位。

紐約黃金期貨和上月公布非農就業報告後一樣盤中轉漲,雖然本周累漲,但7月下旬以來總體仍處跌勢

標題:重磅就業報告後美債大反彈,蘋果狂瀉4.8%拖垮美股,標普五個月來最慘周跌

地址:https://www.vogueseek.com/post/13657.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

上一篇 : 證券業將迎“定向降准” 預計釋放資金超300億元

下一篇 : 證券行業定向“降准” 預計將釋放超300億元資金