來源: 編輯:匿名 發表時間:2024-12-25 00:51:11 熱度:3

昔日“鞋王”再次來到轉型十字路口。

12月23日晚,奧康國際(603001.SH)發布公告,宣布公司正在籌劃以發行股份及或支付現金的方式購买聯和存儲科技(江蘇)有限公司(以下簡稱“聯和存儲”)的股權事項,後者爲存儲芯片設計商。同日,奧康國際董事長王振滔、總裁王進權宣布辭職。

跨界半導體無疑是當下並購潮中最熱門的方向,此前已有多家上市公司披露相關並購事項後股價大漲。然而,半導體行業技術壁壘高,跨界整合難度大,相關主體也難逃“蹭熱點”的追問。

對於剛剛摘帽、轉型未果、深陷虧損、股價破發的昔日“鞋王”來講,此時迫切需要一個新的增長點。不過,比奧康國際更急的,或許還有其背後的實控人家族。高比例質押、大額分紅、違規佔用上市公司資金……顯示實控人家族對資金的“渴求”,已經到了不惜掏空上市公司的地步。

此時作爲公司一、二把手的王家兄弟選擇辭職,是爲跨界轉型做准備,還是爲“二代”鋪路?奧康國際能否就此迎來轉機,還是繼續淪爲實控人家族的“提款機”?

賣不動的皮鞋與熱鬧的半導體

奧康國際成立於1988年,至今已有36年時間,旗下擁有“奧康”、“康龍”、以及代理的“斯凱奇”、“彪馬”等品牌,曾被稱爲“溫州鞋王”。

2012年4月,奧康國際頭頂“中國男鞋第一股”光環登陸上交所主板,巔峰時期市值超過200億元。此後,奧康國際便开始走下坡路。

Wind

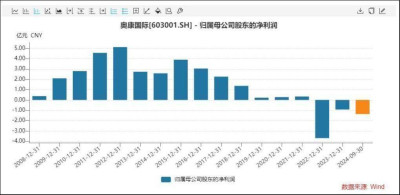

近兩年來,奧康國際連續虧損,頹勢毫無扭轉跡象。截至今年前三季度,公司營收約18.88億元,同比減少18.8%;淨利潤虧損約1.36億元,虧損同比擴大50.56%。其中,第三季度營收爲5.13億元,同比下降24.58%;淨利潤虧損1.16億元。

分品牌具體來看,同名奧康品牌營業收入爲12.34億元,毛利率41.36%,同比下降18.73%。康龍品牌營業收入爲1.60億元,毛利率47.17%,同比下降33.06%。斯凱奇品牌營業收入爲1.97億元,毛利率30.67%,同比下降18.23%。

奧康國際的沒落,既是休闲運動潮流對整個傳統皮鞋行業衝擊的縮影,也是公司自身轉型失利的寫照。

據華經產業研究院數據,國內皮鞋年產量從2016年的46.18億雙降至2021年的35.24億雙,預計到2026年將進一步縮減至17億雙。

作爲“溫州鞋王”的奧康自然不能幸免。財報顯示,公司在2020年至2023年間關閉了超過2000家門店,截至2024年9月末,門店數量僅剩2321家。同期的其他傳統皮鞋企業也在壓縮門店規模。以紅蜻蜓爲例,其門店數量從高峰時期的超過4000家減少至2023年末的2962家。

期間,奧康也多次轉型,試圖通過多品牌、年輕化等战略來提振業績,但收效甚微。

例如,2015年,奧康股份开始拓展運動鞋品類,當年與美國運動休闲品牌“斯凱奇”建立長期战略合作關系;隨後在2018年下半年,奧康股份又與德國時尚運動品牌“彪馬”達成战略合作。

然而,兩大休闲運動品牌的加盟,並未對奧康國際的業績提振有限。2023年,斯凱奇品牌實現營收3.11億元,對公司整體營收貢獻爲10.08%;另一品牌彪馬的營收貢獻則更低。

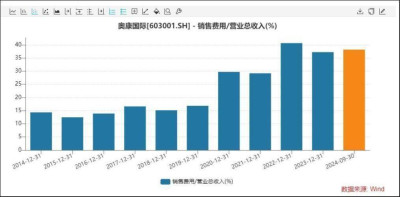

在轉型年輕化方面,奧康首推“運動皮鞋”這一概念,定位在500元以上的中高端價格帶,並選了當紅港星陳偉霆爲代言人,在營銷推廣上砸重金开道。但因不接地氣的價格與設計未能俘獲年輕人的芳心,最終導致利潤被高額的廣告營銷費用吞噬。

Wind

主業疲軟之際發起並購,尋找新增長點的動機不言自明。

公告顯示,奧康國際本次收購標的聯和存儲成立於2021年,總部位於江蘇省無錫市,主要從事高性能、高可靠性存儲芯片設計。官網信息顯示,公司在首爾、上海、深圳設有研發中心,產品廣泛應用於網通通信、智能家居、機頂盒、POS機、掃地機器人、安防監控、可穿戴設備、工業控制、醫療設備、物聯網等領域。

恰逢A股並購潮大幕开啓,半導體並購又是其中最爲火熱的方向。諸如雙成藥業、友阿股份官宣跨界半導體後股價均迎來拉升,同時也引發市場對相關公司借機“蹭熱點”的討論。

有業內人士指出,半導體行業技術壁壘高,並購更看重產業協同。奧康國際在該領域的經驗和技術儲備是否足夠,能否有效整合跨界資產有待觀察。此外,交易價格是否符合交易雙方及中小股東的預期,也是影響並購質量的關鍵。

實控人家族全方位掏空

截至停牌前,奧康國際股價7.08元,市值28.39億元,距離巔峰時期只剩零頭。毫無疑問,對於破發、破淨、減持之路被堵死的大股東來講,提振股價的愿望應當也是迫切的。

尤其是在大股東高比例質押、長期違規佔用資金、公司虧損仍大額分紅的背景下。

根據Wind數據,截至目前,公司第1大股東奧康投資控股、第2大股東王振滔、第4大股東王進權合計質押率爲68.37%,其中王進權100%質押。

Wind

綜合天眼查、公开信息等,公司實際控制人爲王振滔,王振滔與王進權爲兄弟關系。奧康投資控股分別由王振滔、王晨持股,二人爲父子關系,二者對奧康投資控股持股比例分別爲90%、10%。

值得一提的是,王振滔控制的另一家上市公司康華生物情況更甚。第1大股東奧康集團、第2大股東王振滔對康華生物合計質押比例接近80%。

再說分紅。奧康國際多年來一直有分紅的習慣,這對中小投資者來說並不是壞事。但在公司淨利嚴重下滑、甚至虧損時仍大比例分紅,就顯得極不尋常。

2024年9月,奧康國際實施半年度分紅計劃,派發現金紅利4811.76萬元,而上半年公司淨利潤虧損0.21億元。在此之前,奧康國際於2019年至2021年三年間現金分紅合計達5.82億元,是公司三年盈利總和的6.93倍。

除此之外,實控人王振滔還存在違規佔用上市公司資金行爲。

2023年初,天健會計師事務所對奧康國際2022年財務報告進行審計並出具了否定意見,提及無法就“公司實控人及關聯方存在大額佔用公司資金情形”獲取充足的審計證據。隨後,奧康國際被戴帽。

今年3月,因涉嫌信息披露違法違規,證監會對奧康國際和王振滔進行立案調查。5月,公司收到浙江證監局《行政處罰決定書》,對上市公司責令整改,予以警告,並處以300萬元罰款,主要責任人員中,對王振滔給予警告,並處以300萬元罰款,對王進權給予警告,並處以80萬元罰款。

根據《行政處罰決定書》披露,2021年至2023年4月期間,奧康國際實控人王振滔違規佔用上市公司近10億元貨款,而公司亦未在2021年到2023年上半年財報中真實、准確、完整披露相關情況。

作爲公司一、二把手的王家兄弟此時選擇雙雙辭職,令市場對奧康國際的跨界轉型平添諸多猜測。在此之前,奧康國際曾於9月24日發布聘任王振滔之子王晨爲公司董事會祕書兼財務負責人的公告。

有分析人士指出,根據現行法規的相關要求,公司發行股票購买資產要求董監高三年內未受證券監督部門及交易所的處罰。鑑於2024年上半年浙江證監局及上海證券交易所對奧康國際所做出的處罰,爲促成此次跨界並購,王家兄弟必須辭職。

奧康國際在相關公告中表示,本次並購交易不會導致公司實際控制人變更,公司將盡快完成新任董事長、董事及相關委員會委員的補選工作與總裁聘任工作。

倘若奧康國際不存在易主設想,新任總裁人選會是誰?與聯和存儲的“聯姻”究竟是爲公司謀求第二增長曲线,還是延續實控人家族的“錢途”?鈦媒體App將持續關注。(作者 | 馬瓊)

標題:沒落“鞋王”跨界存儲芯片,奧康國際急需“救命稻草”

地址:https://www.vogueseek.com/post/107300.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。