來源: 編輯:匿名 發表時間:2024-11-07 16:53:00 熱度:1

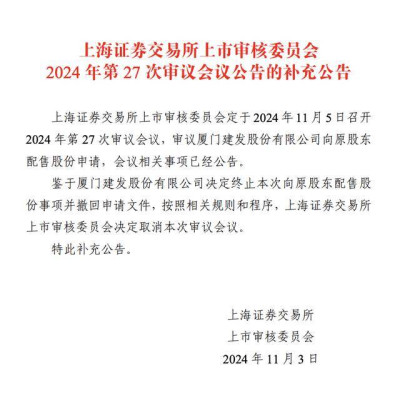

財聯社11月7日訊(記者 趙昕睿)年內迎來了首家上會前被取消審議的再融資企業。本將於11月5日上會審議的滬市主板建發股份,因於11月3日主動撤回申請文件,上委會最終決定取消本次審議,同時也終止公司再融資審核。

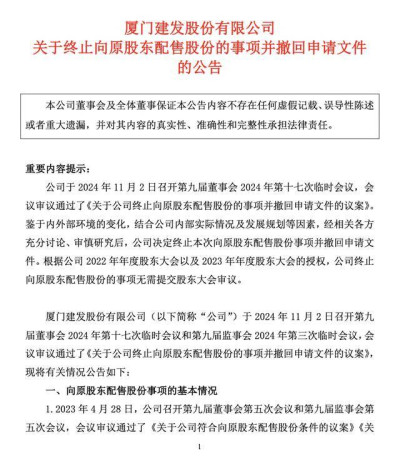

10月29日,上交所公告,將於11月5日召开第27次上市審核委員會審議會議,審議對象爲再融資企業建發股份,由興業證券保薦。而就在上會前夕,公司發布了有關終止向原股東配售股份並撤回申請文件的公告,同時也披露了撤回原因。鑑於內外部環境的變化,結合公司內部實際情況及發展規劃等因素,並經相關各方充分討論、審慎研究後,最終選擇主動撤回申請。

從時間线梳理,發行人在2023年6月15日被上交所受理再融資申請後,經過了2輪問詢。值得注意的是,發行人前後對配股募資總額共進行了2次調整,從招股書中原配股募資金額不超過85億元,到2023年8月8日調整爲不超過77.88億元。後又於2024年4月22日再次將募資總額下調到不超過49.80億元。

相呼應的是,監管在2023年6月29日首輪問詢中,就問到有關85億元配股融資的必要性與合理性,但建發股份在進行了第一次金額調整後才做問詢回復,並稱配股融資將在扣除發行費用後,擬用於公司供應鏈運營業務補充流動資金及償還銀行借款。

從發行目的來看,公司表示一方面是爲進一步提升公司供應鏈運營業務的競爭優勢,另一方面爲了優化資本結構,提升公司整體競爭力和抗風險能力。從配股融資額不超過85億元再到49.80億元,降低近4成的背後究竟還有哪些問題也值得深思?

近年來業績大幅下滑受到監管質疑

建發股份是一家背靠廈門市國資委,以供應鏈運營和房地產开發爲雙主業的現代服務型企業,在1998年6月16日滬市主板成功上市。根據企查查,截至目前,建發集團持有公司46.03%的股份,爲公司控股股東。廈門市國資委因持有建發集團100.00%的股權,故爲發行人實際控制人。

(建發股份2024年三季度報財務數據)

國資委背景的上市企業近幾年業績表現如何?據招股書披露,公司從2020年至2022年營收分別實現4329.49億元、7078.44億元、8328.12億元,淨利潤分別爲81.82億元、111.22億元、112.67億元。建發股份近2年財務報告則顯示,在2023年和2024年前三季度營收分別實現營收7636.78億元、5021.36億元,淨利潤分別爲131.04億元、20.58億元。結合來看,建發股份從2022年开始,業績就在走下坡路,2024年前三季度營收和淨利潤同期相比分別下滑了16.13%、83.43%。監管也在首輪問詢中質疑最新一期淨利潤大幅下滑的原因及合理性。

公司在首輪問詢函中對最新一期業績下滑稱,主要系當期房地產業務收入及利潤暫時性下降以及套期保值工具的運用及會計核算導致,同比下降則主要受到了房地產業務結算特點影響所致。由於公司與房地產行業有相關性,公司供應鏈運營業務及房地產業務經營業績同時也受宏觀經濟周期、行業相關政策、行業競爭情況及公司經營情況等多方面因素影響。

業績被拖累,負債率還維持較高狀態

房地產業務收入減少爲一方面,但近兩年業績下滑或與建發股份並購整合事項關聯性更強。

在招股書中,建發股份就已披露過正在推進收購美凱龍29.95%股份事項。從今年三季報來看,公司已與美凱龍合並報表。數據顯示,今年前三季度淨利潤同期相比大幅下滑83.43%,公司對此表示,在剔除美凱龍重組收益的影響後,前三季度淨利潤則同比下降29.76%,這與上述下滑數據相比縮減則近3倍。可見美凱龍對公司業績的影響程度。但即使受到重組收益影響,建發股份剔除後的淨利潤大幅下滑也是不可否認的事實。

盡管建發股份有過並購重組相關經驗,但與美凱龍的整合或與公司預期經營情況存在一定差異,爲公司整體業績下滑也造成了一定拖累。

並購整合事項未能添磚加瓦外,公司資產負債率還維持較高態勢。數據顯示,公司從2020年至2023年1-3月資產負債率(合並)分別爲 77.77%、77.27%、75.13%和 78.71%,處於高位運行狀態,公司在此方面也進行過相關風險披露。

較高的資產負債率水平一方面給公司帶來一定的償債壓力,另一方面,隨着公司生產經營規模持續擴大,資金需求持續增加,爲公司新增債務融資也帶來了一定壓力。同時,也制約了公司的業務發展速度。

綜合上述種種因素再探究建發股份2次下調融資額的潛在原因,公司近年來業績下滑,而這同樣也會影響到公司的償債能力。融資額下調後一定程度上或能緩解新增債務融資壓力;若再融資申請最終獲得通過,償債壓力也能同樣得到緩解。

即使下調了融資額,最終還是選擇了撤單,接下來建發股份又有何打算?據最新進展,建發股份正不斷开展合作,探索業務新模式。近日,建發股份與興通股份正式籤署战略合作框架協議,同時,該公司和建發供應鏈物流科技籤署合資合同,共同探索國際液貨危險品供應鏈物流新模式。

此外,11月5日,建發股份與美凱龍同時與華住集團達成战略合作,三方將充分發揮各自的產業優勢、資源優勢,在供應鏈服務、商業項目資源協同等方面展开深度合作。未來業績表現是否能成功扭轉也值得進一步的觀察。

(財聯社記者 趙昕睿)

標題:年內首家再融資上會前撤單,一再下調配股募資至50億,臨門起腳前爲何放棄?

地址:https://www.vogueseek.com/post/98294.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。