來源: 編輯:匿名 發表時間:2024-05-16 00:52:05 熱度:22

騰訊企業服務業務已連續四個季度營收增速超過10%,逐步結束長達三年的調整期,回到正常發展軌道

文|吳俊宇

編輯|謝麗容

5月14日,騰訊集團(HKG: 0700)發布了2024年一季度財報。財報顯示,2024年一季度騰訊營收1595億元,同比增長6.3%。營業利潤525.6億元,同比增長38.2%,營業利潤率33.0%。淨利潤418.9億元,同比增長62.1%。

騰訊財報發布時間是在5月14日港股收盤後。5月15日港股休市,投資者暫時無法交易。因此,騰訊股價未有變化。截至發稿時,騰訊股價381.8港元,總市值3.61萬億港元,是中國市值最高的科技企業。

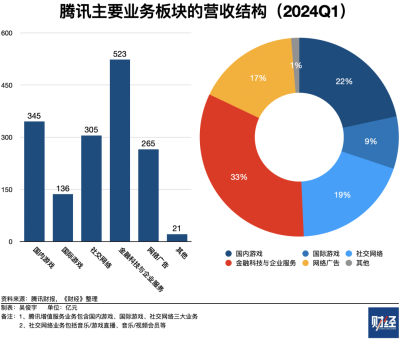

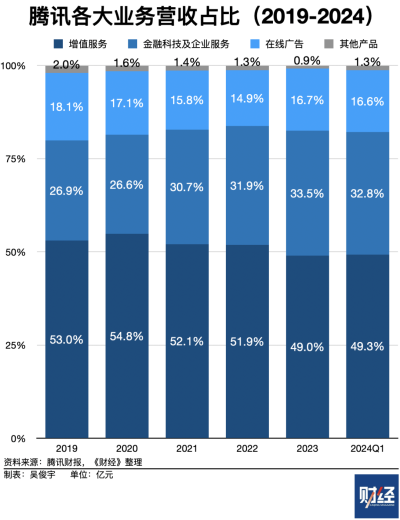

騰訊一共有三大業務,增值業務(國內遊戲、國際遊戲、社交網絡等)、網絡廣告(微信、QQ等廣告)、金融科技與企業服務(支付理財、騰訊雲等)。

增值業務營收786.3億元,同比下滑0.9%。該業務在騰訊總營收佔比49.3%。本季下滑主要原因是,國內遊戲營收下滑1.7%,社交網絡(音樂/遊戲直播、音樂/視頻會員等)收入下滑1.6%。國際遊戲增長3.0%,抵消了下滑趨勢。

網絡廣告營收265.1億元,同比增長26.4%。該業務在騰訊總營收佔比16.6%。本季微信視頻號、小程序、公衆號、搜一搜廣告拉動了該業務的增長。

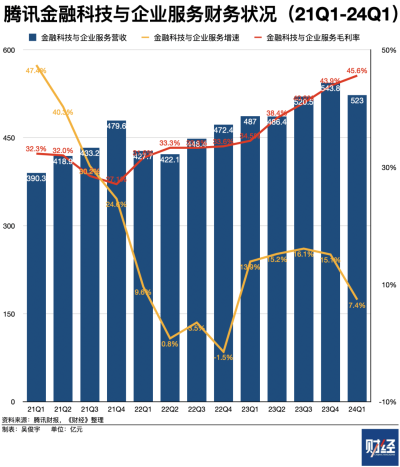

金融科技與企業服務營收523.0億元,同比增長7.4%。該業務在騰訊總營收佔比32.8%,它已成爲騰訊的“第二曲线”。金融科技與企業服務由支付理財、企業服務兩個業務並表。騰訊未單獨披露兩個業務的營收、利潤、增速細節。僅在每個季度披露兩個業務的粗略增長數據。根據騰訊集團在近四次的季度財報中披露的信息,2023年二季度开始,企業服務業務已連續四個季度營收增速超過10%。

積極信號是,騰訊雲正結束長達三年的調整期,回到正常發展軌道。

重回增長軌道

2021年开始,阿裏雲、騰訊雲、百度雲等中國雲廠商進入長達三年的調整期。各家均在減少政企集成項目,大量收入被主動放棄。上述雲廠商在2021年-2023年近三年內,連續多個季度營收增速低於10%,甚至出現負增長。(詳見《財經》2023年9月13日文章《中國雲市場調整2年,更健康了么?》)

騰訊管理層在財報後的投資者電話會議中披露,2024年一季度,騰訊企業服務營收增速超過10%。由於利潤率較高的收入貢獻增加以及效率提高,毛利同比增長一倍以上。

騰訊金融科技業務與企業服務的營收、利潤變化趨勢有兩個關鍵節點。2023年一季度开始,該業務營收增速开始明顯回升。2022年一季度开始,該業務毛利率开始穩步提升。截至2024年一季度,該業務和歷史最低點相比,已提升18.5個百分點。

騰訊企業服務業務的增長主要受益於多個核心PaaS/SaaS(平台軟件/應用軟件)產品。

騰訊財報解釋,企業服務業務的增長原因是,雲服務收入及視頻號商家技術服務費用增長。我們了解到,視頻號商家技術服務費用在2023年一季度开始並入企業服務板塊,這帶來了增量收入。騰訊管理層在財報後投資者電話會議中還披露,企業微信收入增長超過200%,騰訊會議收入增長超過100%,騰訊音視頻PaaS服務收入增長超過50%。

不過,騰訊管理層在財報後的投資者電話會議中表示,部分SaaS產品過去長期免費。高增長是在低基數之上實現的。規模化收入增長,還有很長的路要走。騰訊管理層還表示,騰訊將繼續投資SaaS產品,利SaaS的客戶黏性,交叉銷售其他雲和企業服務。

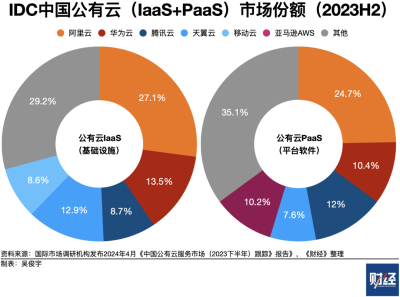

過去三年調整期,騰訊雲的主導战略是,做平台型雲產品,放棄集成項目。平台型雲產品,主要指公有雲IaaS(基礎設施)、PaaS(平台軟件)、SaaS(應用軟件)產品。2023年9月,一位騰訊雲高管表示,騰訊雲應該基於自研產品發展。考核指標要圍繞產品來設定。每個產品在各自市場做到數一數二才是最關鍵的。

在這一主導战略下,騰訊雲的公有雲IaaS市場份額略有下滑,但公有雲PaaS市場份額略有提升。國際市場調研機構IDC數據2024年4月數據顯示,2023年下半年中國公有雲IaaS市場,騰訊雲市場份額位居第四,佔比8.7%。中國公有雲PaaS市場,騰訊雲市場份額位居第二,佔比12.0%。

資本支出大增

行業普遍認爲,大模型技術將帶來中國雲市場新一輪增長機會。

大模型訓練、推理需要充足的算力資源。算力儲備甚至直接決定了模型能力。2023年,擁有雲業務的全球科技公司都在進行算力軍備競賽,大量採購高性能GPU(圖形處理器)服務器。

算力採購規模通常會在資本支出中有所體現。科技公司的資本支出通常包含服務器採購、數據中心建設、土地租賃等。比如,企業服務器採購的攤銷周期一般是5年-6年。當季實際採購支出不會全部入表,而是攤銷到未來5年-6年的資本支出中。

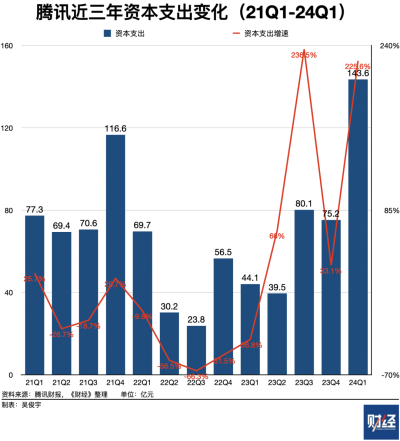

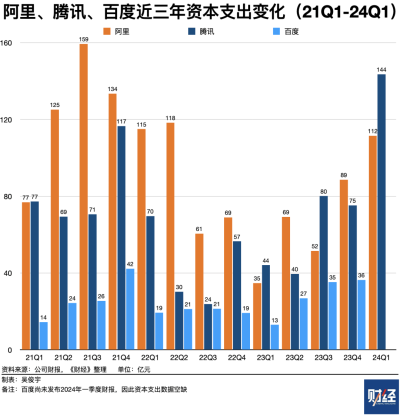

2021年-2022年,騰訊的資本支出曾連續多個季度負增長。但近1年,騰訊的資本支出快速上漲,且增速驚人。騰訊2023年資本支出238.9億元,同比增長74.7%。同期阿裏的資本支出244.2億元。2024年一季度,騰訊資本支出143.6億元,同比增長225.6%。騰訊管理層在財報後的電話會議中解釋,資本支出大幅增長主要原因是,投資GPU芯片、服務器以支持混元模型和AI算法。

這意味着,騰訊正在爲大模型軍備競賽進行算力儲備。微軟在重金投資大模型,是2023年資本支出最激進的國際科技公司,其資本支出增速高達47%。騰訊的資本支出增速甚至超過了微軟。2023年之前,騰訊資本支出長期低於阿裏。如今兩者已非常接近。部分季度,騰訊資本支出甚至高於阿裏。

騰訊雲2023年推出了混元大模型。隨後,騰訊一批自研SaaS應用(騰訊會議、企業微信、電子籤、AI代碼助手等)進行了AI升級。目前,上述SaaS應用也在對外銷售。

5月14日,騰訊自研混元大模型宣布开源。混元大模型的模型權重、推理代碼、模型算法均已公布在全球最大模型开源平台Hugging Face、全球代碼开源平台Github。此前,阿裏开源了通義大模型。騰訊是國內第二家开源大模型的雲廠商。

騰訊管理層沒有在投資者電話會議中介紹騰訊混元大模型的業務收入。但騰訊管理層提到,公司正在利用MOE(Mixture of Experts,一種模型設計策略,通過混合多個專業模型,獲得更好的性能)技術提升混元大模型的性能,並將其部署到更多服務中。

隨着中國雲廠商復蘇步伐加快,一些行業人士正在考慮更長遠的問題。一位國際頭部雲廠商中國區人士今年3月表示,中國雲廠商這三年調整期,砍掉了很多集成項目,利潤確實有所提升。這是階段性的正確做法。但代價是,無法深入各行各業,未來增長天花板有限。因爲“項目化-工程化-產品化”是必要的路程。不做項目親身趟一遍,也很難真正最終做好公有雲產品。

另一位中國頭部雲廠商高管對上述觀點的看法是,這套方法論來自國際成熟市場。國際市場,企業會按照業務战略匹配IT战略。在科學指導下,亞馬遜AWS、微軟Azure可以跑通“項目化-工程化-產品化”這條路。中國數字化市場尚未發展到成熟期,必須讓企業客戶先鋪設好IaaS、PaaS、SaaS基礎設施,而非直接下場做項目。長遠來看,中國雲廠商依舊必須進入傳統行業,开拓增量市場。

責編|張雨菲

題圖|視覺中國

標題:騰訊季報增收更增利:國內遊戲負增長,雲業務連漲四個季度

地址:https://www.vogueseek.com/post/66604.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

上一篇 : 經理人發布首屆消費金融榜:哪家是標杆?哪家墊底?