來源: 編輯:匿名 發表時間:2024-04-30 16:52:34 熱度:11

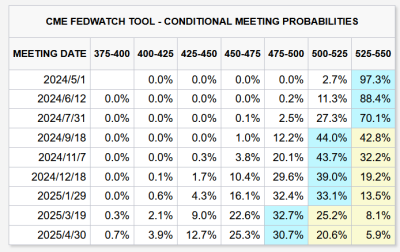

美國通脹卷土重來,重挫美聯儲近期降息預期,截至發稿,芝商所美聯儲觀察工具顯示,到今年9月份市場才可能迎來年內美聯儲首次降息。

高盛首席經濟學家Jan Hatzius認爲,近期公布的通脹數據高企只是特殊現象,當前推動通脹率下行的幾個因素仍然穩固,預計接下來的通脹數據將會更溫和,因此維持7月和11月降息的預測。

美國大選(今年大選投票日爲11月5日)可能會對美聯儲政策產生一定的影響,但Hatzius指出,美聯儲的政策路徑主要還是取決於經濟指標,特別是通脹率是否繼續下降至2%的目標水平。Hatzius領導的團隊在上周末公布的5月FOMC前瞻報告中寫道:

我們不認爲即將到來的選舉對首次降息的時機至關重要。自1980年代以來,幾乎沒有證據表明FOMC在總統選舉前會執行不同的貨幣政策。

此外,在當前情況下,美聯儲官員如果選擇在選舉前夕降息,或者保持較高的聯邦基金利率,都可能面臨政治家的批評。

我們不認爲即將到來的選舉對首次降息的時機至關重要。自1980年代以來,幾乎沒有證據表明FOMC在總統選舉前會執行不同的貨幣政策。

此外,在當前情況下,美聯儲官員如果選擇在選舉前夕降息,或者保持較高的聯邦基金利率,都可能面臨政治家的批評。

高盛還在報告中表示,美聯儲加息的可能性相當小,理由是目前勞動力市場和通脹實際上並沒有出現再次升溫的跡象,而且基金利率已經相當高。

報告指出,只有在全球供應遭遇嚴重衝擊,或者財政政策導致通脹飆升的情況下,加息才會成爲現實。

即使在這種情況下,FOMC可能更傾向於將基金利率穩定在一個高水平,除非這些衝擊似乎可能引發更廣泛和更持久的通脹問題。

報告指出,只有在全球供應遭遇嚴重衝擊,或者財政政策導致通脹飆升的情況下,加息才會成爲現實。

即使在這種情況下,FOMC可能更傾向於將基金利率穩定在一個高水平,除非這些衝擊似乎可能引發更廣泛和更持久的通脹問題。

高盛認爲,如果通脹持續在高位運行,美聯儲可能會限制或推遲降息,甚至可能推遲到明年之後。

住房、醫療、汽車價格或繼續放緩,推動通脹下行

高盛認爲,近期公布的通脹數據高企只是特殊現象,當前推動通脹率下行的幾個因素仍然穩固。

首先,住房成本的上漲速度可能正在放緩,對整體通脹的影響可能正在減弱。具體來看,官方統計的住房通脹指標正在逐漸下降,這與市場領先指標的下降趨勢相一致。

其次,醫療保健和汽車保險價格等受監管限制,因此這些價格的變動可能不會立即反映市場供需關系的變化。一旦這些滯後的價格上漲被納入價格體系,除非有新的成本上漲壓力,否則這些受監管的價格可能不會繼續以同樣的速度增長。這也可能表明,盡管這些類別的價格在最近報告期間有所上漲,但它們可能不會對未來的整體通脹率產生持續的上行壓力。

由於競爭加劇,汽車和其他商品的供應可能會結束短缺的狀態,這將導致企業利潤率下降,從而有助於降低通脹壓力。

另外,市場和家庭的通脹預期可能保持穩定,這有助於防止通脹預期的上升,從而支持通貨緊縮的趨勢。全球經濟增長放緩或其他國際因素可能對美國的通脹產生下行壓力。

若通脹持續高企,就不要指望年內降息了?

高盛指出,其基本預測是通脹率將會下降至2%,因此美聯儲將繼續降息以使基金利率正常化。關鍵問題是 “正常”的定義——FOMC將如何重新思考中性利率。

報告提到,FOMC在會議中展示的貨幣政策規則所推薦的利率水平,通常低於FOMC當前的利率水平。這表明,FOMC可能會根據經濟狀況和通脹趨勢,調整對中性利率的估計。

高盛繼續認爲,FOMC不會希望利率無限期地停留在5.25-5.5%,盡管它可能決定在哪裏停止目前還相當不確定。當前高盛預計,終點利率爲3.25-3.5%。

如果相反,通脹保持高位,要么是因爲它比我們預期的更有粘性,要么是因爲新的衝擊出現,那么降息可能會更加有限或推遲,甚至推遲到明年之後。

例如,如果大型關稅政策顯著提振了CPI通脹率,那么即使到明年美聯儲可能也不會降息。

如果相反,通脹保持高位,要么是因爲它比我們預期的更有粘性,要么是因爲新的衝擊出現,那么降息可能會更加有限或推遲,甚至推遲到明年之後。

例如,如果大型關稅政策顯著提振了CPI通脹率,那么即使到明年美聯儲可能也不會降息。

標題:高盛:美國通脹仍在下降,大選對美聯儲並不關鍵,加息可能性很小

地址:https://www.vogueseek.com/post/63931.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

上一篇 : 茅台官宣換帥:張德芹已任茅台集團董事長