來源: 編輯:匿名 發表時間:2024-04-01 16:51:27 熱度:23

每經記者:任飛 每經編輯:趙雲

一季度收官,債市整體依舊延續“小牛”態勢,盡管季末已出現利率改善甚至調整的預期,但公募基金當中債券基金,季內普遍獲益不淺。

Wind統計顯示,目前偏債混基業績居前,部分產品季內收益率超過10%,且債券型基金的發行火熱,前三個月各個月份的新成立基金統計當中,債基佔比都居於高位,3月甚至高達90%以上。

偏債混基業績亮眼,被動指數型產品受熱捧

在貨幣政策偏寬松的背景下,債市仍維持較高資金關注度,這也是一季度債市的總體趨勢。

疊加權益市場的回暖,很多偏債混合型基金的一季度業績亮眼,部分已經超過10%。

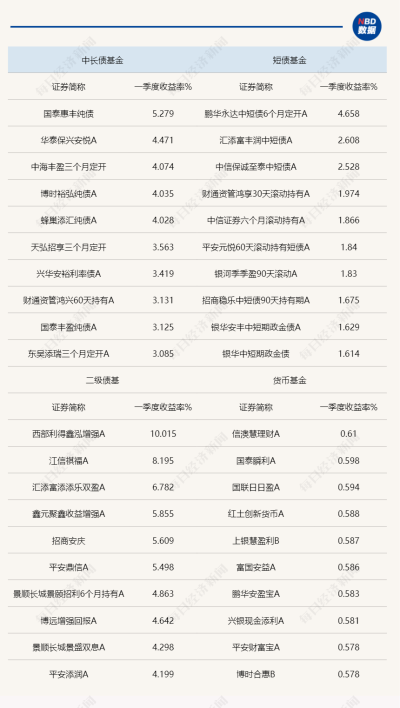

Wind統計顯示,今年一季度內,西部利得鑫泓增強A季度收益率達到10.0155%,是目前債券型基金當中業績最爲出色的一只(統計初始份額),其也是偏債混合型基金的代表之一,同類型產品當中,有約14只產品季度漲幅超過4%。

近幾年債券基金的年度收益率,常常在4.5%上下浮動,而此類產品幾乎單個季度就達到這一水准,着實不易——雖然有部分權益資產加持。

總體來看,A股今年前三個月的走出衝高回落態勢,滬指整個季度的收益率僅2.23%。

而在純債型基金範疇,也有不少產品業績出衆,特別是單季度漲幅超過4%的就有8只。總體來看,固收類投資策略該季度不僅穩健獲利,且具有較好的超額盈利,總體賺錢效應可觀。

受此影響,債券型基金的發行端也繼續領跑全行業,不僅發行數量佔比較大,且發行份額也在全季度的公募基金發行中佔據主流。

Wind統計顯示,今年前三個月,新成立的債券型基金分別募得567.70億份、527.53億份、609.32億份,佔比分別爲77.22%、64.90%、91.28%,發行數量分別爲34只、21只和23只。

其中,被動指數型產品受熱捧,如易方達中債0-3年政策性金融債A、交銀中債0-3年政策性金融債A、招商中債0-3年政策性金融債A、海富通中債0-2年政策性金融債A、惠升中債7-10年政金債指數等多只產品規模超過50億元。

部分基金提前結束募集,債市投資風險依然存在

權益市場的回暖雖對債市有一定的虹吸效應,但實際上,低風險偏好的資金依然在債市聚集,較直觀的體現在於,很多債券型基金的募集速率提高,有規模較大的產品也出現一日售罄的現象。

3月23日,興證全球創新優勢公告,公司決定提前結束基金的募集,募集截止日由原定的2024年4月3日提前至2024年3月22日;3月19日,中歐基金發布公告,中歐穩悅120天滾動持有債券基金於3月19日开始募集,原定截止日爲3月27日,現提前至發行首日結募。

此外,3月1日成立的華商同業存單指數7天持有基金則成爲“日光基”,發行首日大賣52.21億元,因超過50億元的募集上限,同時啓動比例配售,這也是今年以來首只一日售罄並觸發比例配售的公募基金產品。

不過,對於債市的投資建議,其實業內已經在一季度末就有謹慎觀點,彼時的擔憂在於經濟復蘇的效果超預期,以及超長期國債的發行,均會構成債市利空的關鍵。直到目前來看,這樣的擔憂依然在業界較多提及。

諾安基金的分析指出,基本面在大量政策支持下,中期存在企穩回升的可能性,利率相較基本面反映過於悲觀,加上未來超長期國債的潛在供給,利率調整風險在上升;策略方面,目前債市繼續追漲性價比不高,建議組合維持中性槓杆久期,保持資產流動性。

中歐基金分析指出,3月PMI好於預期,一季度甚至上半年經濟數據讀數預計都不低,一方面前期悲觀預期將得到扭轉,另一方面也降低了政策加碼的緊迫性。前期資產荒邏輯也將出現邊際變化,一是超長期特別國債以及專項債供給在二季度大概率落地,二是負債端面臨防空轉的擾動。二季度債市出現調整的概率提升,不過中期看多邏輯沒變,如有調整或存在較好機會。

一季度各類型債券基金頭部業績統計 來源:Wind

每日經濟新聞

標題:一季度債券型基金最高漲幅超10%!未來利率調整風險仍存

地址:https://www.vogueseek.com/post/58059.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。