來源: 編輯:匿名 發表時間:2024-03-20 00:52:04 熱度:20

來源:券商中國

變數迭起的一天!

日本央行在爲期兩天的3月份政策會議結束時發表聲明稱,將短期利率從-0.1%上調至 0%至0.1%左右。

此前報道:突發!17年來首次,日本重大宣布!

日本央行還廢除了對日本主權債券的激進收益率曲线控制政策,該政策是日本央行通過必要時买賣債券來實現長期利率目標的政策。隨後,日本主要銀行正在考慮提高儲蓄存款利率。這是日本自2007年以來的首次加息。

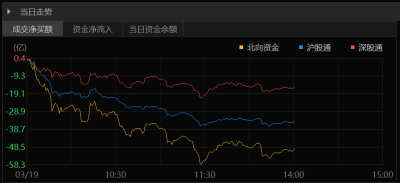

日本央行的動作,其實此前市場早有預期。但沒有預期到的可能是,日本股市上漲,美元大漲,日元卻在大幅殺跌。與此同時,大中華區的市場亦受到明顯影響,北上資金今天終結連續淨流入,轉爲淨流出,且幅度不小。

那么,這會對市場構成怎樣的衝擊呢?

超預期的一幕

日本銀行(央行)19 日宣布自2007年來首次加息,並取消國債收益率曲线控制(YCC) 政策,今年薪資強勁成長的初步跡象,促使日本央行結束全球最後一個負利率政策。

日本央行在爲期兩天的政策會議結束後發表聲明,將短期利率從-0.1%上調至0%至0.1% 左右,並宣布取消針對10 年期日本國債收益率曲线控制政策,即透過买賣債券來引導長期利率。

盡管“核心通脹”(不包括食品和能源價格)超過其2%的目標一年多了,但日本央行幾乎沒有改變其超寬松的貨幣政策立場,因爲政策制定者認爲價格上漲主要是輸入性的。

日本央行行長多次表示,今年年度“春鬥”工資談判的結果將是物價可持續上漲的關鍵。日本央行預計,工資上漲將導致良性循環,內需推動通脹。日本央行在一份聲明中表示:“服務價格繼續溫和上漲,部分原因是迄今爲止工資溫和上漲。”日本央行行長植田和男表示,預計存款利率和貸款利率在今天的決定之後不會急升,寬松條件將強力支撐經濟和物價。必要時將考慮全面寬松的選項,包括過去使用過的手段。

其實,日本央行加息,已經做了很多預期管理,進行了許多鋪墊。按理說,這已經不是新聞。然而,讓人意外的一幕還是出現了。在日本央行加息之後,預期中的一幕並沒有出現:日元沒有升值,反而狂跌;美元也沒有跌,日本股市也沒有跌。美債收益率並沒有大動,這意味着資金並未從美債市場大幅度流出。然後,就是大中華區的市場明顯受到了衝擊,北上資金流出加大。韓國股市亦出現了大幅殺跌。

那么,究竟是何緣故,導致匯市如此走呢?分析人士認爲,可能還是與日本央行採取的策略有關。在加息的同時,日本央行警告稱,鑑於世界第四大經濟體的脆弱增長,其“預計寬松的金融狀況將暫時維持”,不會大幅加息。日本央行將繼續購买與以前“大致相同數量”的政府債券——目前每月約爲6萬億日元。如果長期利率迅速上升,它將採取“靈活反應”,包括增加日本國債購买量和固定利率購买日本國債等。

日本央行縮減激進的資產購买和量化寬松政策,表示將停止購买交易所交易基金和日本房地產投資信托基金(J-REITS)。還承諾慢慢減少商業票據和公司債券的購买,目標是在大約一年內停止這種做法。

嘉盛集團接受券商中國記者採訪時表示,一切變化都將是循序漸進的,謹慎的日本央行不會突然中斷政策,日本央行不會在此時直接开啓緊縮周期,任何加息都將高度依賴數據。目前只是退出負利率,日本央行在2025年前很難持續加息,如果數據持續向好,可能利率會慢慢向1%移動,但今年而言,日本10年期國債收益率很難突破1%,日美利差仍然較大。

此前日本央行已經將收益率曲线控制的區間兩次放寬,但在放寬至正負1%後,日本國債收益率就再也沒有觸及區間上限。對於日本股市整體仍持有積極的態度,去年流入日本股市的資金以國際投資者爲主,今年這種資金流入仍將持續,該機構還預計會有更多日本本土投資者考慮進入股市布局。另一個要密切關注的因素是,美聯儲似乎決心盡早开始放緩縮表節奏,因此不會感到驚訝,如果鮑威爾和他的團隊在本周提出一個明確的計劃,從第二季度开始逐漸減緩資產負債表的縮減速度。在至少到6月之前,任何形式的降息看起來都概率不大,因此鮑威爾和他的團隊可能會提出這一調整,作爲一種“寬松”政策的象徵,然後再做出有關利率的決定。

關鍵衝擊

其實,關鍵的市場衝擊還是在於美元。今天美元指數持續拉高,美債收益率卻沒有怎么動。這意味着,日本加息之後,資金並未大規模從美國市場撤離。

但是,美元上漲對市場的影響是顯而易見的。今天,A股市場明顯受到了外圍影響。上午走勢相對較好的市場臨近上午收盤時开始走弱,下午個股繼續走弱。更爲重要的是,外資今天加大拋售力度,最大淨賣出一度超出57億元。這與近期外資的淨流入的走勢出現了背離。

從歷史上看,美元指數持續拉升,會對權益市場構成一定的壓制。這意味着離岸美元供應量的減少,外資亦會因此流出權益市場。另外,國泰君安研報表示,兩會報告對於積極財政政策的安排更多傾向於“重大战略實施和重點安全領域能力建設”,而非傳統投資消費資產負債表的修復和現金流創造,這低於市場樂觀期待與限制增長預期和整體ROE的改善能力,因此指數反彈的上限高度不高。在兩會對於政策預期告一段落後,投資者將迎接“四月決斷”,面對經濟數據與企業業績的驗證。就目前來看,節後重大項目开復工以及勞務上工率均明顯低於往年水平,節後“企業招聘意愿”也低於往年水平,表明總需求擴張動力不足,預期行情進入震蕩階段。

值得一提的是,韓國股市也受到了影響。韓國綜合股價指數(KOSPI)今年一度下跌超14%,該國基金拋售科技股和一些此前因政府推動企業改革預期而飆升的股票。到目前爲止,國內基金淨拋售了1530億韓元的股票,外國基金也在拋售。散戶投資者是淨买家。三星、SK海力士和起亞對KOSPI下跌拖累最大。

分析人士認爲,從2021年的市場來看,那一波行情由特斯拉帶動,並引發了新能源產業鏈的集體大爆發。然而,也應該注意到,那時候還處於美元擴張期,因此彼時的有色板塊亦表現非常強勢。如今,這一波行情由英偉達帶動,但整體產業鏈的漲幅其實沒有新能源產業鏈那么大,主要原因還是當下處於美元收縮期。雖然市場預期美元降息,但始終並未到來。只有美元降息,結束量化緊縮,全球權益市場才能真正受益。

責編:陳麗湘

校對:姚遠

標題:日本加息,衝擊幾何?

地址:https://www.vogueseek.com/post/56011.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。