來源: 編輯:匿名 發表時間:2023-06-16 00:50:56 熱度:13

文 財信研究院 宏觀團隊

伍超明 胡文豔

正文

事件:北京時間2023年6月15日凌晨,美聯儲公布了6月份議息會議紀要。

核心觀點

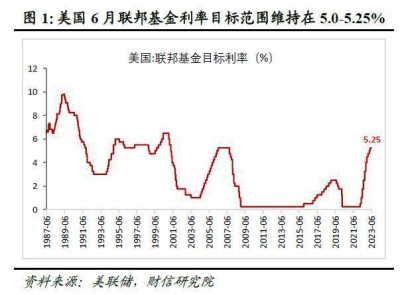

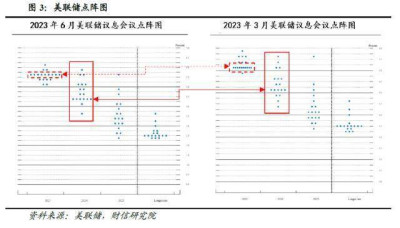

(1)美聯儲6月暫停加息,將聯邦基金利率目標範圍維持在5.0-5.25%,符合市場預期。(2)對於未來加息指引,美聯儲最新點陣圖數據顯示,2023年末聯邦基金利率適當水平的預測中值爲5.6%,較3月份提高0.5個百分點,暗示基准情況下年內或還有兩次25BP的加息。(3)對於降息的判斷,鮑威爾明確表態今年降息不合適,市場預期也逐步修正爲年內不降息。(4)經濟預測方面,與今年3月份相比,美聯儲將2023年美國核心通脹增速從3.6%調增至3.9%,將今年GDP增速從0.4%大幅調增至1.0%,並將今年失業率調降0.4個百分點至4.1%,顯示美國經濟基本面維持強韌性。(5)美聯儲本次暫停加息爲觀察前期政策效果贏得了更多時間,也有平衡金融穩定目標的考量,預計未來進一步加息概率偏大,但加息幾次高度依賴數據表現,具有較大不確定性。

一、會議要點:6月暫停加息,但年底利率終值升至5.6%,暗示年內或還有兩次25BP的加息

一是6月暫停加息。爲評估更多信息及其對貨幣政策的影響,加上近期美國CPI增速持續回落,美聯儲6月議息會議決定保持目標區間不變,將聯邦基金利率的目標範圍維持在5.00-5.25%。這是美聯儲在連續10次加息、加息速度和幅度創下1983年以來新高後,首次暫停加息,但目前美國聯邦基金目標利率達到2008年金融危機前的高點(見圖1)。

二是對於未來加息指引,點陣圖顯示年底利率終值將升至5.6%,暗含年內或再加息兩次。一方面,美聯儲主席鮑威爾在議息會議後的發布會上明確表示“幾乎所有委員會與會者都預計,到今年年底進一步提高利率是適當的”,向市場傳遞出明顯的鷹派信號,即6月暫停加息並非美聯儲本輪加息周期的終點,根據經濟形勢變化,未來美聯儲再次加息的概率偏大。另一方面,根據6月份利率點陣圖,即最新的美聯儲官員預測數據,2023-2024年末聯邦基金利率適當水平的預測中值分別爲5.6%,4.6%,與3月份的預測相比,分別提高0.5和0.3個百分點(見圖3),利率中樞水平明顯上移,且數據暗含年內或還有兩次25BP的加息,大幅超出市場預期。但未來加息兩次能否成爲現實,仍依賴於美國經濟數據的表現,具有較大不確定性,如鮑威爾在發布會上表示,上述利率點陣圖預測結果是每個與會者認爲未來最有可能的利率適當路徑,若經濟沒有像預期的那樣發展,政策的路徑將酌情調整;美聯儲紀要發布後,CME“美聯儲觀察”最新數據顯示,市場預計美聯儲7月加息25個基點的概率升至65.7%,但對於第二次加息,目前並未在市場上形成一致預期。

三是鮑威爾明確表態今年降息不合適。在議息會議後的發布會上,鮑威爾明確表示“今年降息不合適,沒有政策制定者預計今年會降息”,“未來幾年通脹下降時降息是合適的”,表明今年降息概率進一步下降,通脹得到有力控制是降息的前提條件。同時,隨着美國經濟、就業、核心通脹持續超預期,市場對降息預期也有所修正(一季度市場普遍預計下半年美國大概率降息),越來越與美聯儲的預期一致,認爲年內不會降息。

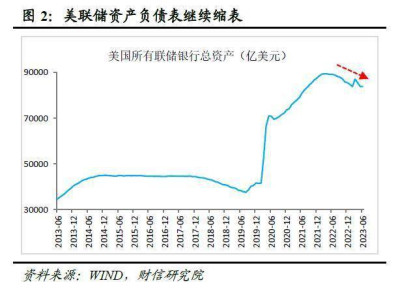

四是維持原來的步伐繼續縮表。根據此前宣布的計劃,從2022年9月份开始,美聯儲每月國債和機構債券及MBS減持上限分別增加至600億美元和350億美元。本次議息會議決定,美聯儲將按照上述計劃以相同的步伐繼續減持美國國債、機構債務和機構抵押貸款支持證券。在此背景下,美聯儲資產負債表重回回落通道(見圖2)。

二、經濟預測:上調核心通脹與經濟增速,美國基本面維持強韌性

通脹方面,美聯儲連續12次上調核心通脹預測,並公开承認其對通脹預測的誤判。自2020年9月份以來,美聯儲在每季度末的議息會議上,已連續12次上調未來核心PCE(個人消費支出指數)增速(見圖4)。如在本次議息會議上,美聯儲預計2023-2025年核心PCE增速分別爲3.9%、2.6%和2.2%,較3月份預測值分別調增0.3個百分點、維持不變和調增0.1個百分點;但對於PCE增速有所調降,預計2023-2025年PCE增速分別爲3.2%、2.5%和2.1%,較3月份預測值分別下調0.1個百分點、維持不變和維持不變(見表1)。上述調整反映出當前美國通脹壓力的關鍵,在於核心通脹韌性十足,控通脹仍是美聯儲的優先事項。此外,鮑威爾在發布會上承認美聯儲過去兩年對通脹的預測是“錯誤的”,並提出過去六個月,美國核心PCE通脹並沒有取得明顯的進展,也透露出對未來核心通脹的擔憂。

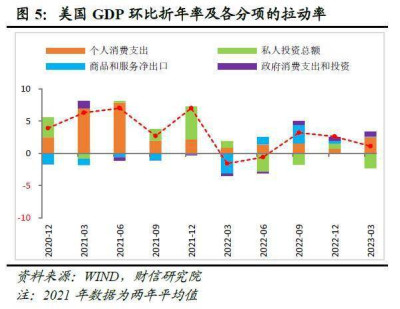

經濟增長方面,美聯儲大幅調增2023年GDP增速,小幅下調2024-2025年增速。本次議息會議,美聯儲將2023年美國GDP增速調增爲1.0%,較3月份預測值大幅提高0.6個百分點;將2024-2025年GDP增速調整爲1.1%和1.8%,較3月份預測值均調降0.1個百分點(見表1)。對此我們有兩點理解:一是本次會議美聯儲大幅上調今年經濟預測,主因美國勞動力市場持續超預期強勁,支撐了居民收入維持增長,推動佔美國GDP比重超七成的消費支出保持韌性(見圖5),支撐一、二季度美國經濟繼續溫和擴張,且預計未來美國經濟或保持一定慣性。IMF、OECD、世界銀行等國際機構,近期也都大幅上調美國2023年GDP增速至1%以上。二是通脹居高不下、利率高點更高,將導致美國投資持續低迷,隨着投資端的低迷逐步向收入、消費端傳導,未來更遠時間範圍內美國經濟面臨的壓力將趨於增加,推動美聯儲本次將2024-2025年經濟增速調降。

失業率方面,鑑於勞動力市場持續緊張,大幅調降2023年失業率至4.1%。跟隨美國2023年經濟增速的上調,並考慮到勞動力市場持續緊張,本次會議上美聯儲大幅調降了2023年失業率水平,且預計未來兩年美國失業率仍處於偏低位置,壓力相對可控。如美聯儲預計2023-2025年失業率將分別爲4.1%、4.5%、4.5%,分別較去年12月份調低0.5個百分點、調低0.1個百分點和維持不變(見表1)。

三、美聯儲暫停加息贏得觀察時間,預計未來加息幾次高度依賴數據

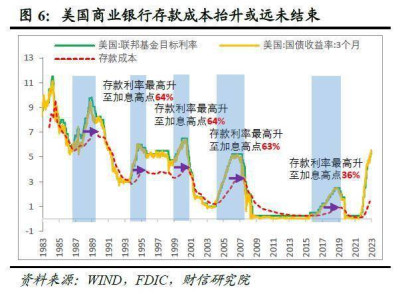

美聯儲6月維持按兵不動或主要出於以下幾點考量:一是美聯儲本輪加息速度和幅度創下1983年以來新高,其對經濟、通脹、金融體系等的累積和滯後影響仍有待觀察,本次暫停加息可以爲觀測更多數據、充分評估上述影響贏得更多時間。二是出於平衡金融穩定目標的考慮,如當前美國銀行業危機警報仍未完全解除,未來更高的利率環境,可能會加速美國銀行存款流失、負債成本擡升(見圖6),不斷侵蝕銀行利潤空間,導致以往累積和掩蓋的風險加快暴露,同時強化信貸緊縮帶來的負面衝擊。因此本次暫停加息也爲金融穩定帶來喘息窗口期。三是5月美國CPI增速超預期回落至4%附近,爲美聯儲暫時按下暫停鍵提供了難得的時機,但核心通脹仍有韌性、未來高基數褪去後美國CPI反彈風險猶存,意味着本次暫停加息並非本輪加息周期結束的標志。

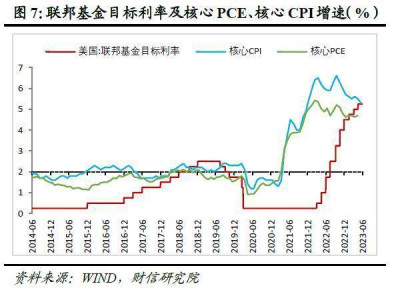

預計美聯儲未來再加息幾次將高度依賴接下來的數據,具有較大不確定性。一方面,當前美國核心通脹同比增速居高不下(見圖7)、環比增速遠超歷史均值水平,加上勞動力市場持續緊俏,工資-通脹螺旋壓力猶存,均表明美國通脹問題依舊嚴峻。若接下來美國核心通脹數據維持強勢或繼續超預期,意味着美聯儲利率高點將更高、維持利率處於高位的時間或更長,反之則爲美聯儲平衡其他目標騰挪一定空間。另一方面,美聯儲本輪持續大幅加息對經濟、金融市場的累積和滯後影響仍待顯現,經濟面臨的壓力和金融累積的風險均在不斷增加,一旦金融風險累積到一定程度,跨越某些關鍵臨界點,導致信貸條件超預期惡化,衝擊經濟和金融穩定時,將對美聯儲加息形成明顯制約。因此,面對經濟、就業、通脹均有韌性,金融風險暫時緩解的大環境,預計美聯儲接下來繼續加息的概率偏大,但加息一次、兩次或其他仍具有較大不確定性,需根據美國接下來幾個月的通脹、就業、金融等數據,邊走邊看作出決定。

來源:金融界

標題:財信研究評美聯儲6月議息會議:加息如期暫停,未來再加息幾次依賴數據

地址:https://www.vogueseek.com/post/3281.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。