來源: 編輯:匿名 發表時間:2023-10-25 00:50:28 熱度:23

21世紀經濟報道記者 楊志錦 上海報道

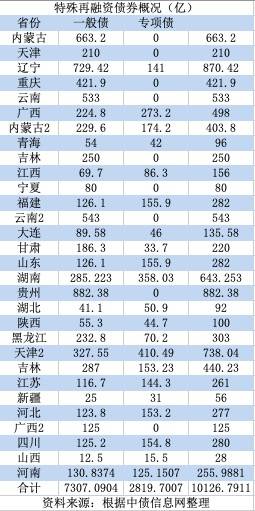

特殊再融資債的發行仍在繼續。10月24日,隨着山西、河南、四川三省份披露發債材料,27個地方已發、待發的特殊再融資債券規模已超萬億,達到10126億。其中內蒙古、雲南兩省份額度已超千億。

再融資債券是地方政府債券的一種類型,一般用於償還到期地方政府債券本金。與以往用於償還債券本金並標注償還哪一只地方政府債券不同,2020年12月以來,部分再融資債券用途只是模糊表述爲“用於償還存量債務”。這類再融資債券也被市場稱爲特殊再融資債券,實際用途一般用於置換隱性債務。

特殊再融資債券又分爲兩類,一類是用於建制縣區隱性債務風險化解試點的特殊再融資債券,於2020年12月-2021年9月發行,規模合計6128億。另一類用於獎勵債務管控好的地區。2021年10月-2022年末,北京、上海、廣東三省份合計發行了5042億該類債券,用於置換隱性債務,助力三省份隱性債務清零。

據記者了解,新一輪特殊再融資債券主要用於償還拖欠款、納入隱性債務的非標和城投債券。

從對財政金融的影響看,特殊再融資專項債納入政府性基金預算管理,因而不影響財政赤字;特殊再融資一般債納入一般公共預算管理,但額度來自於結存限額,而結存限額其實在以往年度已納入財政赤字,因此特殊再融資債並不影響當年財政赤字。(詳見:)

對於金融市場而言,特殊再融資債是存量債務置換,並不會形成持續的資金衝擊。隨着前期發行的再融資債逐步進入債務償還期,資金從國庫調出進入償還階段將再度形成流動性投放,因而後續再融資債對資金衝擊將放緩。此外,特殊再融資債券發行後,政府債券將會增加,但還需考慮特殊再融資債券償還的對象。如果全額用於償還人民幣貸款、企業債券等社融分項,那么對社融並無影響;如果用於償還拖欠款,那么社融將增加。而當前發行的特殊再融資債主要用於償還拖欠款,顯然將對社融形成支撐。(詳見:)

10月24日當周,一些地區發行的特殊再融資債券資金已撥付至企業,用於償還拖欠款。這意味着資金將從國庫回流,有助於緩解市場流動性緊張的局面。(詳見:)

從發行情況來看,特殊再融資債“發飛”與高認購並存。其原因在於特殊再融資債超預期放量導致市場承壓,而在貸款利率下降的背景下,銀行仍對地方債有配置需求,“發飛”的情況下地方債性價比更高。換言之,臨近年底,金融機構額度有限,因此以高利率投標,中了收益不錯,不中也影響不大,可稱爲“打醬油式”投標。

“全場倍數比較高,裏面很多是醬油標,就是需要投標,但不一定要中,就掛個高標位等待機會。另外現在也在賭發飛的策略,掛個高標位,萬一沒發飛就不要了,發飛的話就賺到了。”北京地區某保險資管固收研究員直言。(詳見:機構“打醬油式”投標:特殊再融資債“發飛”與高認購並存)

除特殊再融資債外,近期金融系統尤其銀行支持地方債化解的工作也已啓動。銀行參與地方債化解大致可分爲兩種情況:一是對本行貸款展期降息;二是債務置換。

實際上,2019年以來金融機構就通過展期置換緩釋隱性債務風險,但有諸多限制條件。新一輪的展期置換則呈現新的特點:一是展期置換的範圍有所拓展;二是主要由國有大行參與;三是置換的形式發生變化,此前可以通過貸款、城投債券、資管產品置換到期的債務,但新一輪置換主要是通過貸款置換到期的城投債券及非標。(詳見:)

更多內容請

標題:特殊再融資債券已發、待發規模超萬億

地址:https://www.vogueseek.com/post/27156.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

上一篇 : 全线翻紅!匯金百億买ETF?機構最新發聲