來源: 編輯:匿名 發表時間:2024-09-06 16:50:40 熱度:19

財聯社9月6日訊(編輯 黃君芝)自7月中旬以來,“股神”巴菲特就一直在大舉出售美國第二大銀行——美國銀行(Bank of America)的股票,似有清倉之勢。在接連的拋售中,巴菲特已累計套現約69.7億美元,使其執掌的伯克希爾哈撒韋的現金儲備更爲雄厚了。

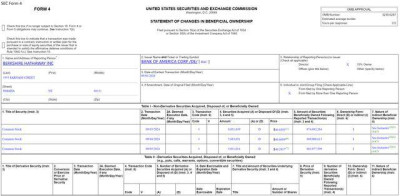

根據最新提交給SEC的一份新文件,伯克希爾哈撒韋於2024年9月3日、4日、5日連續三個交易日減持美國銀行股票,合計1874.6萬股,套現約7.6億美元。美國銀行是伯克希爾哈撒韋的第三大持倉。

不過,伯克希爾仍然是美國銀行的最大股東,根據最新收盤價計算,伯克希爾持有美國銀行約11%的股份,價值347億美元。

值得注意的是,如果巴菲特繼續出售這家美國第二大銀行的股份,持股比例可能很快就會跌破10%的監管門檻。屆時,他將不再需要像現在這樣在兩個工作日內披露交易情況。巴菲特更喜歡在沒有快速公开披露的情況下买賣股票。

94歲的巴菲特在2011年通過一筆50億美元的優先股和認股權證交易,建立伯克希爾對美國銀行的投資。多年來,巴菲特一直在增持美銀股份,並稱贊該銀行的領導層,但到目前爲止,他還沒有對自己近期減持的決定做出公开解釋。

有分析人士認爲,個中原因包括美銀的估值過高、巴菲特可能在爲美聯儲貨幣政策轉變做准備等。

尤其是美聯儲9月議息會議將近,市場普遍認爲期待已久的“首降”終於要來了。而美國銀行對於利率周期變化非常敏感,甚至可能比其他銀行業同行更加敏感。

在2022年3月,美聯儲40年來最激進的加息周期开始時,美國銀行從中獲得了巨大的收益。而在最近的美聯儲7月利率決議後的新聞發布會上,美聯儲主席鮑威爾已經幾乎明示將在9月降息了,這意味着美國銀行的淨利息收入可能會比同行受到更大的傷害。

至於,巴菲特接連的拋售是不是真的意味着要清倉美銀,還尚未可知。不過按其習慣來說,當他开始賣出一只股票時,最終會清倉該股。而且,近年來,伯克希爾已經清倉了多家銀行的股票,包括美國合衆銀行、富國銀行、紐約梅隆銀行。

(財聯社 黃君芝)

標題:巴菲特真要清倉美銀?本周又連拋三日,累計套現7.6億美元!

地址:https://www.vogueseek.com/post/86013.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。