來源: 編輯:匿名 發表時間:2024-08-29 16:52:00 熱度:15

財聯社8月29日訊(記者 李迪)頭部券商收購實業資產?在一則REITs產品公告中,券商成爲實業控股股東的消息,像新大陸一樣被發現,並被廣爲擴散與討論。

奧萊商場、物流、新能源等企業的全資股東,一時間都出現了券商身影,市場爭議也由此而起。事實如何呢?原來,是REITs產品的架構設計,引發了接連的誤讀。

消除誤會其實也特別簡單,關鍵是要了解REITs發行的獨特要求。

簡單說,我國的公募REITs是以公募基金作爲載體。根據相關法規,我國公募基金不能直接投資非上市企業股權,REITs產品需要通過資產支持專項計劃來間接持有底層項目公司的全部股權。擁有底層項目公司全部股權的專項計劃,通常是由券商發起。工商信息查詢網站顯示股東信息時,無法展示具體的資產管理計劃,僅能顯示該資產計劃的發起券商,因而引發了市場誤解。

REITs,即不動產投資信托基金。2020年4月,我國的基礎設施REITs試點正式啓動。2024年7月,REITs邁入常態化發行新階段。隨着REITs的問世,基礎設施投資的門檻得到了有效的降低,也吸引了普通投資者參與基礎設施投資,REITs能夠讓參與的投資者充分享受國家經濟和基礎設施領域發展帶來的紅利。

券商“收購實業”被質疑

先從武漢首創鉅大奧萊商業管理有限公司(權屬變更後已更名爲“武漢首鉅商業管理有限公司”,以下簡稱“武漢首鉅”)、濟南首鉅置業有限公司(以下簡稱“濟南首鉅”)先後發生工商變更的案例說起。

武漢首鉅、濟南首鉅兩企業的主營業務爲奧特萊斯商城運營,業務範圍涵蓋商業管理和物業管理等領域。

企業信息查詢平台顯示,上述兩家公司的原全資股東北京首創商業管理有限公司退出,新增中信證券爲股東並全資持股。

中信證券作爲證券業的龍頭企業,成爲兩家實體企業的“全資股東”,一時間引發市場的質疑。

類似現象在證券行業並非孤例。

再以中金公司爲例。

企業信息查詢平台顯示,中金公司成爲了杭州潤衡置業有限公司、北京普洛斯空港物流發展有限公司、普洛斯(廣州)保稅倉儲有限公司、佛山市順德區普順物流園开發有限公司四家公司的全資股東。這四家公司的主營業務爲商業綜合體管理、物流倉儲等。

中航證券、中信建投證券也都有相似情況。

企業信息查詢平台顯示,中航證券也是北京首鋼生物質能源科技有限公司(以下簡稱“首鋼生物質”)的全資股東。中信建投證券是潔源黃驊新能源有限公司、黃驊潔陽清潔能源开發有限公司等公司的全資股東。

而顯然,這些券商成爲實業股東,都與REITs產品有產品架構設計有關,均爲REITs的成立提供了業務支持。

REITs基金法律架構

在我國,REITs的架構獨具特色,採用“公募基金+資產支持專項計劃+項目公司”的產品結構。

根據相關法規,我國公募基金不能直接投資非上市公司股權,因此,公募REIT基金只能通過資產支持專項計劃來間接持有底層項目公司的股權。

專項計劃通常由券商發起。以中航首鋼綠能REIT爲例,該只基金是中航證券發起的“中航-華泰-首鋼生物質基礎設施資產支持專項計劃”的唯一持有人,而該專項計劃又認購了首鋼生物質能源科技有限公司的全部股權。

通過這一架構,中航首鋼綠能REIT間接獲得了底層項目公司的全部權益。

通過工商信息查詢網站顯示股東信息時,系統無法展示具體的資產管理計劃,僅能顯示該資產計劃的發起人——證券公司。因而引發了證券公司控股物流、新能源企業的誤解。

再以華夏首創奧萊REIT爲例,中信證券爲該基金的成立提供了專項計劃支持,於是中信證券在工商信息查詢網站中成爲武漢首鉅、濟南首鉅的全資控股股東。

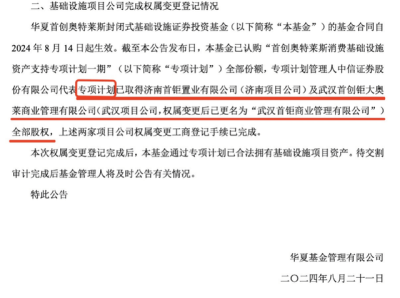

而在該基金8月21日發布的《關於基礎設施項目公司完成權屬變更登記的公告》顯示,控股武漢首鉅、濟南首鉅的是“專項計劃”,而並非中信證券。

前述中金公司控股物流園,以及中航證券、中信建投證券控股新能源企業的現象,同樣也是誤讀。

簡單說,這三家券商均對相關REITs產品的架構搭建提供了“資產支持專項計劃”的支持,這些物流園、新能源企業的實際全部股權,其實是被三家券商發起的相應專項計劃持有。

與前述REITs產品底層資產變更歸屬於券商的專項計劃不同,華泰系的公募reits項目資產都在資管子公司名下,也即REITs項目公司資產掛在哪裏,主要是看資管牌照的歸屬。

券商不會參與底層資產項目的實際經營

即使券商並非底層資產項目的實際股東,但作爲專項計劃的發起者,仍有聲音擔憂券商可能會超出其金融業務範疇,幹涉物流、新能源等底層資產項目的具體運營。

對此,記者採訪行業人士了解到,在REITs產品的框架下,券商通常不會實質性參與底層資產項目的日常經營活動。

據介紹,通常,REITs架構下,底層項目的具體運營,將由基金管理人聘用的外部管理機構負責。外部管理機構將根據運營管理服務協議爲基金及基礎設施項目提供運營管理服務。

通常,爲保證項目運營的連續性和穩定性,外部管理機構將由底層項目原始權益人的關聯公司擔任。

以中金湖北科投光谷REIT爲例,該REIT的基金管理人爲中金基金,外部管理機構爲武漢光谷資產投資管理有限公司(以下簡稱“武漢光谷”),原始權益人爲湖北省科技投資集團有限公司(以下簡稱“湖北科投”)。而武漢光谷就是湖北科投的全資子公司。

“從架構設計來講,本身就不需要券商對物流、新能源、奧特萊斯商城等底層資產進行具體運營。在REIT業務中,券商的分工在於利用自身的專業優勢,專注於爲資產支持計劃提供專項服務,而不是幹預底層項目的經營管理。”

REITs發展正形成多方共贏局面

自2020年4月基礎設施REITs試點啓動以來,我國公募REITs產品經歷了快速發展,存量規模與資產類型日益壯大。據國聯證券數據,截至2024年8月16日,我國共有41只基礎設施證券投資基金成功上市,發行規模合計達1257.73億元。其中,交通基礎設施型REITs的發行只數和發行規模均處於領先水平;能源基礎設施的發行規模位居第二。

今年7月26日,國家發展改革委發布《關於全面推動基礎設施領域不動產投資信托基金(REITs)項目常態化發行的通知》,標志着我國的基礎設施REITs正式邁入常態化發行的新階段。

REITs的發展構建了一個多方共贏的局面。投資者得以通過這種分散化投資工具降低風險,並從基礎設施項目中獲得穩定的收益。同時,發行人通過REITs實現了資產的流動性提升,增強了資金的運用效率。

REITs對實體經濟發展的積極作用也值得關注,不僅爲基礎設施領域开闢了新的融資途徑,還增加了市場的活躍度和流動性,爲經濟的持續發展注入了動力。

在REITs的發行和管理中,證券公司和基金管理公司發揮了核心作用。它們利用專業的資產管理技能和市場運作經驗,爲REITs投資者提供了專業的服務和咨詢,保障了REITs的順暢運作和市場的穩定增長。

這些公司還通過創新設計,推出了多樣化的REITs產品,以滿足市場的廣泛投資需求。它們積極響應國家政策,支持住房租賃市場和綠色建築等項目,體現了證券公司服務實體經濟發展的初衷,並通過REITs投資助力實現社會和經濟的可持續發展目標,如支持住房租賃市場、綠色清潔能源發展等。

(財聯社記者 李迪)

標題:多家頭部券商被指收購實業公司?原來是REITs架構設計引發的一場誤會

地址:https://www.vogueseek.com/post/84356.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

上一篇 : 跨界白酒,集體破防

下一篇 : 打擊證券造假力度加大 半年罰沒款超去年全年