來源: 編輯:匿名 發表時間:2024-02-06 08:50:48 熱度:30

在月线“六連陰”後,上證指數2月5日再度下探四年新低,最終險守2700點關口,報收於2702.19點。在持續的調整行情中,公募普通股票型基金指數、偏股混合型基金指數开年以來的跌幅已經超過去年全年。

截至2月2日,有超過96%的主動權益類產品年內淨值出現下跌。記者注意到,在基金淨值的幾度回落下,已有超過一半的產品成爲面值跌破1元的“毛基”,而“兩毛基”“三毛基”的數量已經增至84只。

96%的產品下跌

开年以來,A股市場持續震蕩調整,上證指數一路“滑跪”,甚至多次因“下跌”衝上熱搜。行情波動帶來賺錢難度的增加。Wind數據顯示,截至2月2日,公募普通股票型基金指數、偏股混合型基金指數开年至今分別下跌15.83、15.48%,雙雙創下近三年新低。同時,二者的這一跌幅也超過去年全年。

據第一財經統計,在有可比數據的7314只主動權益類基金中(包括普通股票型、靈活配置型、偏股混合型、平衡混合型,不同份額分开計算),年內實現了正回報的基金產品數量爲229只,佔比不到4%(3.13%)。

具體而言,浙商匯金轉型升級A/C分別上漲7.48%、7.47%,是年內漲幅最多的主動權益類產品;緊隨其後的是永贏股息優選A/C,年初至今累計漲幅均超7%。從二者的持倉來看,均以高股息資產配置爲主,這也是業績漲幅居前的基金的“特點”之一。

觀察上述產品的持倉可以看到,浙商匯金轉型升級相對側重石油石化、銀行、煤炭等領域;永贏股息優選則以公共事業板塊的電力細分方向爲主,與2023年三季度末的持倉相比,較大比例增持了核電運營商和火電公司。

而在虧損的基金產品中,有1791只主動權益基金跌幅超過20%,包括跌幅超過30%的72只基金。目前跌幅最多的是鵬華碳中和主題A/C,年內跌幅超過34%。這意味着,开年僅一個月有余,主動權益類產品的首尾業績相差已經超過40個百分點。

此外,泰信中小盤精選、泰信鑫選A/C等10只產品的跌幅在33%至34%之間。其中,在小微盤風格开年折戟的影響下,泰信中小盤精選今年以來累計下跌33.8%,跌幅已經超過其去年18.56%的全年下跌幅度。

這一業績表現與其重倉板塊息息相關。Wind數據顯示,截至2月5日,申萬31個一級行業指數中,僅煤炭和銀行兩大行業“飄紅”,年初至今分別累計上漲6.79%、5.38%。而跌幅居前的計算機、電子行業,年內跌幅累計已分別至31.47%、28.9%;此外,電力設備、機械設備、醫藥生物行業等行業跌幅也超過20%。

“毛基”佔比過半

記者注意到,作爲公募前兩大重倉行業的食品飲料和醫藥生物板塊,目前已經連虧三年,二者在2024年以來再度分別下跌10.89%、21.48%,前者的累計回報爲-43.05%,而後者爲-47.46%。人氣頗高的電力設備行業同樣已連跌兩年,近三年的累計跌幅超過40%。

在長達兩至三年的跌勢下,不少主動權益類產品的淨值幾度回落,面值跌破1元的“毛基”遍地,甚至還有部分產品淪爲“兩毛基”“三毛基”,讓持有人透心涼。而在2023年同期,復權單位淨值最低的爲0.44元。

Wind數據顯示,截至2月2日,在有復權單位淨值數據(即考慮分紅再投資後調整計算的單位淨值)的7354只主動權益類基金中,“毛基”數量多達4158只,佔比已超過一半,達56.54%。

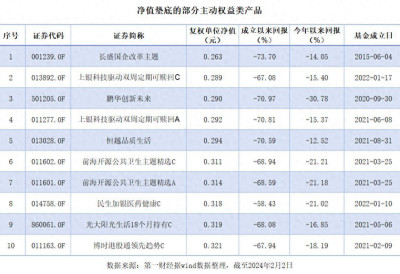

據第一財經統計,目前共有442只主動權益類產品的復權單位淨值低於0.5元,換言之,這些產品成立以來虧損幅度已經超過50%。還有84只產品的復權單位淨值僅剩“兩三毛”。

其中,復權單位淨值最低的是長盛國企改革主題,2月2日的最新數據只有0.263元。這是一只成立於股市高點2015年6月的大盤成長風格型產品,曾在2015年至2018年出現連續虧損,雖然在2019年至2020年出現不錯的反彈,但後續又頹勢顯現。

整體而言,長盛國企改革主題成立至今依舊處於巨虧狀態,數據顯示,截至2月2日,該基金最近三年虧損超過60%,成立以來累計下跌73.7%。

此外,“兩毛基”還有上銀科技驅動雙周定期可贖回C、鵬華創新未來、上銀科技驅動雙周定期可贖回A、恆越品質生活等,它們大多成立於股市階段性高點的2021年前後,淨值如今已去大半。

市場爲何“跌跌不休”

2月5日,A股延續調整之態,一度下探至2635.09點,創下近4年新低。招商基金投研人士對記者表示:“盡管市場預期仍受制於偏弱的需求環境,但市場調整或更多源於資金面的擾動。”

該人士進一步表示,近期市場的快速風險釋放加劇了投資者對兩融、場外衍生品流動性風險的擔憂,資金負反饋效應致使中小市值板塊持續大幅調整,並壓制市場整體風險偏好。

“A股市場短期非基本面問題,而是投資者信心問題,顯然情緒已經過度悲觀。”摩根士丹利基金人士對第一財經記者表示,非理性的下跌有望得到修正,短期是布局優質公司的絕佳時機。

“當前和未來相當一段時間內的不確定性在增加,確定性的稀缺性在上升。”永贏股息優選基金經理許拓告訴記者,高質量發展背景下,會逐步引導企業轉向關注投資回報和股東回報,市場偏好將從追求增速向追求穩定性和持續性轉變。

他分析稱,在經濟快速增長時,企業發展迅速,市場普遍追求高增速,給高增速公司高估值,從而景氣度高的行業和個股容易實現戴維斯雙擊,可以賺取資本利得,但是後來發現高增速不可持續,業績甚至大幅下滑,市場又一窩蜂地出逃,出現戴維斯雙殺,造成實質虧損,收益並不好。

“往後看,越來越多的市場參與者將轉向追求穩定收益,更加注重公司增長的質量、持續性,注重公司是否在意股東回報,追求持有獲得穩定收益的市場參與者增多,追逐短期資本利得的市場參與者減少。”許拓說。

站在當前時點,前述招商基金人士認爲,當前市場估值、風險溢價等多項指標已接近歷史底部特徵,中期維度看A股配置性價比凸顯。但考慮到預期暫缺上修動力,微觀交易結構仍有待優化,指數短期或仍以震蕩磨底爲主。

“現階段投資重點依然在低風險特徵的資產或行業板塊,若後續市場預期上修,超跌反彈,關注處於估值低位的大盤成長風格投資機會。”該人士表示。

前述摩根士丹利基金人士則對記者表示,自下而上的行業選擇和個股選擇更爲重要,接下來將重點關注兩方面的機會:一是,未來經營穩健、經營現金流充裕、資本开支下降的公司值得重視,這類公司具備較強的回購能力;二是,前期市場系統性地下行帶來的一些細分行業龍頭公司被錯殺,這類公司已經具備很高的性價比。

在許拓看來,宏觀環境復雜度大幅提升,不確定性明顯增加,給資產管理行業帶來很大困難。資產管理者如何找到確定性較強的底層資產,如何降低自己管理過程中的不確定性,是最大的考驗。(記者:曹璐)

見習編輯:李文玉 | 審核:李震 | 監審:萬軍偉

(來源:第一財經)

標題:96%主動權益基金开年下跌,84只淨值僅剩“兩三毛”

地址:https://www.vogueseek.com/post/49201.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

上一篇 : 北向資金連續第五日淨流入,茅台、工行、五糧液等獲加倉

下一篇 : 證監會着力解決企業急難愁盼的困難和問題