來源: 編輯:匿名 發表時間:2024-01-07 16:51:55 熱度:49

受經濟復蘇、地緣摩擦、美聯儲加息等因素影響,全球金融市場的不穩定深刻的在去年影響了國內股票市場,港股IPO活動在2022年大幅放緩並延續至2023年。由於香港實行聯系匯率制度,持續的高息環境疊加外圍的惡意唱衰,讓整體投資市場情緒也非常低迷,IPO活躍度低,募資額大幅下降。

但臨近2023年年末,港股IPO市場卻一改年初以來的疲態,12月獲批上市的公司數量快速增加,爲年度單月新股上市數量之最,在新年更替之際市場回暖信號明顯,是否預示港股IPO將在2024年迎來轉機?

01

新股數量和募資額明顯下滑,以中小型IPO爲主

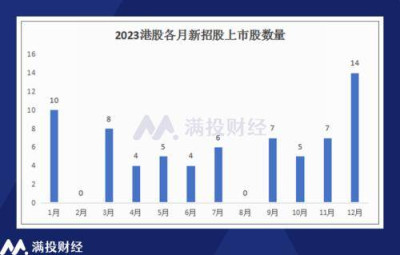

回顧港股IPO市場2023年以來的表現,Wind數據顯示,2023年港股主板迎來73家新股上市,其中70只爲首次公开招股,3只爲GEM轉板。新上市公司數量較2022年減少了18%,並且出現兩個月零只新股上市的情況,分別在2月跟8月。

(數據來源:Wind)

整個2023年,港股IPO市場整體表現相對清淡,但在年末時出現回暖跡象,11月和12月新增上市公司7家和14家,環比分別增長40%和100%。主要分布在藥品及生物科技、軟件服務、食品飲品行業,累計佔比36%。

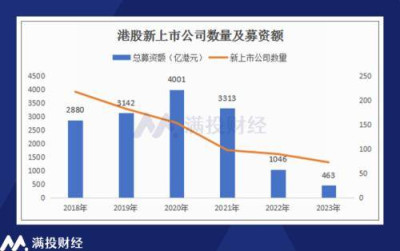

IPO募集資金規模和往年相比也明顯下滑。Wind數據顯示,港股2023年70家主板上市公司的總募資額合計約爲463億港元,較2022年的1046億港元同比下跌56%;平均募資金額爲6.6億港元,同比下降43%。全年募資額創十年來的新低,主要原因爲上市新股數量的減少,以及缺少大型的IPO。

2023年港股上市的新股中僅有13家達到了10億港元以上的募資額,其中前三的IPO爲珍酒李渡(6979.HK)、藥明合聯(2268.HK)、極兔速遞-W(1519.HK),募資總額分別爲53.09 億港元、40.71 億港元、39.19億港元。而上市市值超過1000億港元的也僅有極兔快遞一家,佔比1.4%;市值多數介於10億港元至50億港元之間,共有19家,佔比26.0%。

(數據來源:Wind)

從新股上市的表現來看,2023年港股IPO新股首日實現上漲的數量爲35家,佔比50%;累計錄得漲幅的新股數量31家,佔比44%。從具體表現來看,雖然新股數量不及往年,但首日實現上漲以及累計上漲的新股佔比卻要好於2022年和2021年。

上市首日表現最好的是中天湖南集團(2433.HK),錄得漲幅126%,其次是華視集團控股(1111.HK)和美麗田園醫療健康(2373.HK);累計漲幅表現最好的是力盟科技(2405.HK),累計漲幅達到660%,升能集團(2459.HK)和中旭未來(9890.HK)也錄得444%和240%的漲幅。

(數據來源:Wind)

總結今年港股IPO市場的表現,整體比較低迷,新股數量和募資總額銳減,上市新股以中小型公司爲主,缺少大型科技股。但個股表現卻意外地要好於往年,不僅破發數量大幅下降,累計錄得漲幅的新股佔比也遠超前兩年,不少中小企業成爲“大肉籤”。或許從這個角度來看,港股IPO市場處於逐漸回暖的軌道中。

02

市場流動性偏弱,IPO募資意愿降低

而IPO市場整體低迷的直接原因是新股數量減少,其中也包括中概股回港上市的公司數量減少,但歸根結底還是受到整體市場流動性疲軟的影響。港股作爲離岸金融市場,受到國內經濟影響的同時對海外利空因素也非常敏感。

2023年,港股受內外多重因素影響,海外來看,受掣肘於美聯儲加息明顯,美聯儲年內多次延長加息節奏,中美利差擴大,導致港股市場吸引力降低,資金流出股市回流美國給港股造成壓力。國內來看,在經濟復蘇緩慢,房地產風險仍在等背景下,市場擔憂中國經濟前景的情緒蔓延,讓海外資金對港股持觀望態度。

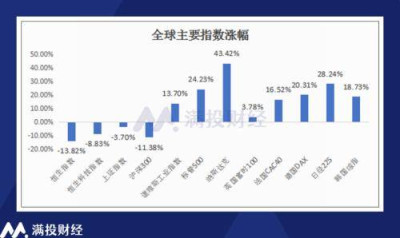

截至2023年12月31日,恆生指數年內下跌13.82%、恆生科技指數下跌 8.83%。同期,A 股市場,上證指數下跌3.70%、滬深300下跌11.38%;美股市場,道瓊斯工業指數上漲13.70%、標普500 指數上漲 24.23%、納斯達克指數大漲43.42%。2023 年,在全球主要股市中,港股市場表現靠後。

(數據來源:Wind)

從成交額來看,港股市場大市成交額呈明顯的下滑趨勢,2023年全年主板累計成交金額爲23.62萬億港元,較2022年的30.69萬億港元同比下降了23.04%。日平均成交金額爲1056.23億港元,較2022年的1244.05億港元同比下降了15.10%,流動性明顯減弱。

估值方面,截至2023年12月20日,恆生指數的市盈率PE(TTM)爲 8.11倍,遠低於近十年的中位數10.06倍和平均值10.55倍。市淨率 PB 爲 0.85 倍,同樣遠低於近十年的中位數1.11倍和平均值1.12倍。恆生指數的估值處於低位。

不少有上市計劃的企業不得已推遲募資時間,因爲不合時宜的市場環境,即便上了也較難獲取良好的流動性,不利於股價上市後的表現,也難以達到預期的估值。另一方面,當前港股市場整體處於估值窪地,機構投資者不愿意接受較高的發行價,對新股發行造成壓力,降低企業募資意愿。

03

港交所積極推動改革,市場或在今年迎來轉機

爲了改善市場流動性,港交所在2023年也推出了一系列改革措施。包括於2023年3月31日生效的,在《主板上市規則》增設的第18C章,放寬對特專科技公司的上市限制,年內已有相關公司遞表。3月31日,港股通實現進一步擴容,並允許符合條件的外國公司納入;同時港交所在6月推出港幣-人民幣雙櫃台,便於持人民幣的投資者在港股市場交易。

2023年9月26日,針對GEM(創業板)板塊,港交所還推出新的“簡化轉板機制”,簡化GEM轉板程序。11月22日,港交所FINI正式啓用,這又是香港資本市場發展的一大壯舉,將新股從定價至股份开始交易的時間由五個營業日(T+5)大幅縮短至兩個營業日(T+2)。

上述措施的實施對促進香港市場往更加多元化更加成熟的市場發展有着重要意義,同時將進一步鞏固香港國際金融中心的地位,有利於港股市場競爭力和吸引力提升以及流動性改善,並有助於IPO市場熱度的回升,刺激資金回流港股。

香港是全球重要的金融和資本市場,當前已經積蓄了足夠的上升動能,反彈空間較爲充足。國內經濟雖有挑战,但也可以看到多項宏觀經濟數據邊際改善明顯,整體處於復蘇通道中;所以市場流動性改善的關鍵節點或許就在於美聯儲降息時點,屆時港股IPO市場或將迎來真正的轉機。

不少機構在展望2024年港股IPO市場展望時也持樂觀態度,普華永道表示隨着利空預期的減少、企業發展的集資需要以及美聯儲加息周期的終止,海外資金有望回流亞洲,港股IPO市場的融資規模或將迎來回暖,並預測港股將在今年重回全球三大集資市場之列。

來源:滿投財經

標題:2023年港股IPO市場回顧:低迷收縮的打新市場能在明年迎來轉機嗎?

地址:https://www.vogueseek.com/post/43052.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。