來源: 編輯:匿名 發表時間:2023-07-01 08:50:15 熱度:21

每經記者:蔡鼎 每經編輯:蘭素英

美聯儲的加息路徑預期又發生了變數。

當地時間周三(6月28日),美歐日英四大央行行長齊聚葡萄牙辛特拉,美聯儲主席鮑威爾在論壇上對美國的通脹問題發表強硬言論。他預計,接下來會出現更多的緊縮力量,並重申多數決策者預計今年將再加息兩次,不排除連續加息的可能性:“我相信會有更多的‘限制(性政策)’,背後的原因是非常強勁的勞動力市場。”

鮑威爾上述言論發表後,摩根士丹利迅速更新了其預測:“我們現在判斷,7月份加息的門檻比我們最初預期的要低得多。”該行同時預計,經濟軟着陸將把美聯儲的降息推遲到明年。《每日經濟新聞》記者注意到,鮑威爾鷹派言論發表後,期貨市場仍只計價了今年年內再加一次息的預期。不過,市場對於降息的預期也如摩根士丹利一樣推遲到了明年。

那么,在美聯儲政策預期改變的情況下,下半年全球市場將如何演變?美股是否還會繼續反彈?美元的漲勢又將持續到多久?上半年創出歷史新高的日本股市又是否會繼續創新高?對此,《每日經濟新聞》記者採訪到多位業內人士,對全球市場下半年的走勢進行深入解讀。

圖片來源:視覺中國-VCG111400112344

鮑威爾:年內或再加兩次息

“如果你看一下上個季度的數據,你就會發現增長比預期更強勁,此外還有超預期的勞動力市場和更高的通脹。這告訴我們,盡管政策是限制性的,但可能力度還不夠,而且限制的時間還不夠長。”鮑威爾說道。

這一言論是對他和其他政策制定者在6月份FOMC議息會議上立場的重申,當時他們表示,到2023年底,FOMC可能會再加息50個基點。假設每次會議加息25個基點,這將意味着年內FOMC還將加息兩次。在周三的論壇上,鮑威爾也暗示稱,美聯儲可能會在7月和9月加息,以遏制持續的價格壓力,並爲意外強勁的美國勞動力市場降溫。

據美聯儲官方的會議日程,年內總計還有四次議息會議,分別爲7月25日~26日、9月19日~20日、10月31日~11月1日,以及12月12日~13日。

《每日經濟新聞》記者注意到,自2022年3月开啓本輪激進加息周期以來,美聯儲已經連續10次加息,包括連續四次加息75個基點,直到今年6月份的會議加息幅度才有所減小。

鮑威爾在論壇上強調,對勞動力的強勁需求推高了消費者支出,這可能會支撐持續的需求:“勞動力市場確實在拉動經濟。過去幾個月,我們看到的是經濟增長強於預期、勞動力市場比預期緊張,通脹也高於預期。”

鮑威爾表示,6月暫停加息的決定只是美聯儲放緩加息步伐的延續。節奏的放緩表明美聯儲在努力從數據中獲取更多信息,觀察緊縮政策的成效。他指出,由於美聯儲去年加息速度如此之快,因此沒有足夠的時間來分析加息舉措對經濟活動放緩和通脹的影響。

鮑威爾在周三的論壇上也淡化了美國經濟衰退的威脅,他表示,“美國經濟實際上相當有彈性。”他指出,雖然經濟下滑的可能性很大,但他認爲最可能出現的結果不是衰退。

鮑威爾預計,核心通脹到2025年時才可以回落到美聯儲2%的目標:“如果通脹大幅下降,並且我們有信心通脹將回落至2%,那么情況就會有所不同。我們會开始考慮放松政策。但我們離這個目標還有很長的路要走。這不是我們現在、或是不久的將來考慮的事情。”彭博社報道中稱,這表明政策制定者將把利率維持在高水平的時間比市場目前預期的要長。

華爾街對美股前景存分歧,多數持悲觀態度

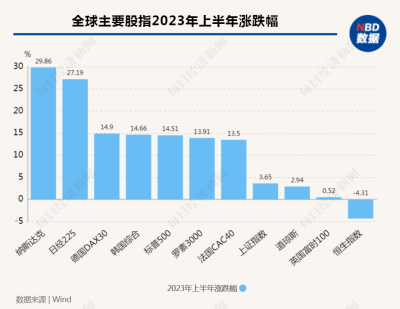

今年上半年,AI引領的美股科技股強勁反彈,推動納指半年內大漲近30%,跑贏了創33年新高的日經225指數,漲勢也遠遠領先於日韓和歐洲主要股市的累計漲幅。

美聯儲加息預期的改變又將如何影響今年下半年的金融市場?

對此,花旗集團前外匯主管、深數宏觀(DeepMacro)聯合創始人兼CEO Jeffrey Young在接受《每日經濟新聞》記者採訪時表示,“美聯儲已經發出信號,表示將加息以降低通脹。股市普遍不喜歡高利率,因此短期內股票等風險資產可能會表現疲軟。然而,目前美聯儲似乎正在接近其激進加息周期的尾聲。此外,美國的通脹已經顯著回落,領先的通脹指標也表明,通脹將進一步回落。近幾個月來,盡管美聯儲也在加息,但股市也在上漲,這是因爲市場已經看到了美聯儲結束加息的信號。因此,從更中期的角度來看,股市應該表現良好,美國也將步入溫和增長和更溫和通脹的軌道。”

前美聯儲風險信貸總監Rick Roberts在接受每經記者採訪時則指出,如今已經在加息周期的末期,美聯儲對外溝通必須保持清晰和一致,然而,最近美聯儲溝通的質量和一致性都低於以往的標准。他舉例稱,本月FOMC的政策聲明讀起來非常強硬,但隨後鮑威爾在新聞發布會上的言論又顯得沒那么強硬了。

在Rick Roberts看來,即將到來的加息尚未被市場完全計價。“如果美聯儲官員在7月份的加息之後還保持這樣的鷹派言論,我預計美股將回撤5%~10%。不過即使是再加息兩次,美國經濟也將會和鮑威爾周三所說的那樣保持彈性,任何經濟衰退都將是溫和並且短暫的,我這樣的想法從一年前就沒有變過。”Rick Roberts對記者指出。

第一上海證券首席策略師葉尚志在接受《每日經濟新聞》記者採訪時也指出,“歐美國家仍處加息周期,但他們現時的通脹水平都不一樣。看上去,歐洲的通脹仍未壓得住,美國的似乎就有所受控了。所以,英國央行上周就超預期加息50個基點。而美國下半年可能仍有1~2次的加息機會,但估計已到了加息周期尾聲。總體上,歐美央行過去一年累計加息對全球宏觀經濟以及企業的影響可能仍未全數反映,投資者需要保持警惕性。”

摩根大通首席全球市場策略師Marko Kolanovic也對下半年的美股持類似看法。他表示,隨着美聯儲激進收緊貨幣政策的滯後影響趕上經濟增長,美國股市將在今年下半年陷入困境。

需要指出的是,Kolanovic對美股上半年的走勢也持看跌態度,但實際上,美股上半年均有所反彈。盡管如此,他還是重申其防御觀點,並警告稱,商業環境惡化和消費者需求放緩等因素表明,經濟衰退即將到來,可能會阻礙美股下半年的反彈。

Kolanovic在上周的一份研報中表示,“美聯儲沒有先發制人地轉向寬松政策,而是暗示年底還會再加息兩次。我們預計下半年美股將面臨更具挑战性的宏觀背景,在股市大幅重估的同時,消費趨勢將趨軟。”他同時稱,多重擴張和定價能力的削弱使得美股的風險回報缺乏吸引力。

除了Marko Kolanovic之外,華爾街知名空頭、摩根士丹利策略師Michael Wilson堅持其看空美股大盤的觀點,並在近期的報告中進一步強調企業盈利衰退將持續的觀點。去年以來華爾街預測最准確的分析師、美銀策略分析師Michael Hartnett也堅持看空美股。他認爲,美股上漲的邏輯站不住,最近“對第一季度經濟衰退的恐懼”正在轉變爲“對第二季度金發姑娘的貪婪”。

美元支持或逐漸消退

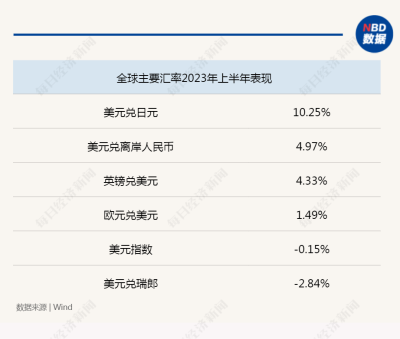

今年上半年,隨着市場預計美聯儲加息周期接近尾聲,美元指數幾乎平盤,但由於日本央行維持超寬松貨幣政策,美元兌日元近期刷出了去年11月的新高。

如今,在鮑威爾等美聯儲官員持續放鷹的情況下,下半年美元指數會重拾漲勢嗎?

Jeffrey Young認爲,今年上半年,美元一直在一個區間內震蕩,在2月份和4月~5月初還觸及了區間低點。“美元的波動在很大程度上是由於市場對美聯儲政策路徑的預期。由於美聯儲目前仍在加息周期內,因此美元可能會進一步得到支撐,但隨着我們進入下半年,美聯儲比其他主要央行更接近加息周期的尾聲,因此美元的這種支撐應該會逐漸消退。”

《每日經濟新聞》記者注意到,鮑威爾上述鷹派言論推動美元指數周三上漲0.41%。近日處於下跌勢頭的日元對美元匯率周三再次刷新七個月來的低位,降至144.3170日元兌1美元,逼近去年日本政府幹預匯市時145日元兌換1美元的關鍵心理關口。

巴克萊外匯分析師Marek Raczko在發給《每日經濟新聞》記者的置評郵件中指出,隨着市場消化全球經濟增長減速以及美聯儲繼續加息的預期,美元短期內可能保持买盤。此外,由於全球收益率和風險資產目前仍處於高位,因此即使收益率下降,一波避險情緒也可能支撐美元。

“然而,我們保持美元在中期內疲軟的觀點。目前,包括美國在內的通脹勢頭正在放緩,這既限制了美聯儲的政策,也限制了美元從美聯儲因素中獲得潛在的上行空間,而且美元已經從美聯儲的鷹派因素中獲得了重新的定價。”Marek Raczko補充道。

三菱日聯金融集團全球市場主管Derek Halpenny在發給《每日經濟新聞》記者的郵件中指出,“美元近期的表現與美聯儲的貨幣政策預期和全球增長表現密切相關,即將公布的數據仍然是關鍵——PCE、ISM的制造業和非制造業PMI、非農和CPI,我們仍然認爲這些數據爲美聯儲繼續暫停加息提供了余地。另一方面,其他國家的通脹下降(例如意大利和澳大利亞)、經濟增長的不確定性,以及高利率對實體經濟造成負面影響(例如英國),將限制美元的拋售。我們預計這兩方面的力量將使美元匯率保持在目前的區間範圍內,但如果下周將公布的經濟數據超預期,可能會改變這種動態,並使美元跑贏其他貨幣。”

日本股市還能續創新高嗎?

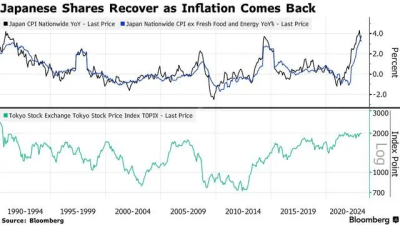

除了美股和美元外,由於今年以來日本股市漲勢如虹,因此下半年日股的走勢也受到不少投資者的關注。6月,日本股市主要股指日經225指數創下33年的新高,外資的持續湧入成爲本輪日股大漲的主要推手。

那么,在美聯儲年內貨幣政策預期改變,同時日本央行持續保持寬松的情況下,日本股市下半年還能繼續創新高嗎?

總部位於墨爾本的Talaria Capital表示,由於高度周期性的市場容易受到預期中的全球經濟放緩的影響,日本近期股市的漲勢可能在今年下半年降溫。該基金管理公司的聯席首席投資官Hugh Selby-Smith表示,隨着各國主要央行的激進貨幣緊縮政策最終可能導致全球經濟增長放緩,日本出口商料將受到損害,日本股票市場可能在2023年底低於當前水平。

圖片來源:彭博社

Talaria Capital對日本股市近期至中期前景持謹慎態度之際,日本股市的上漲勢頭也在面臨減速,同時日本國內養老基金季末結余帶來拋售壓力。Selby-Smith表示:“如果日本和全球經濟增長因爲貨幣政策的滯後影響而停滯不前,而且考慮到投資者對日本的敞口依然很大,那么我認爲日本股市會走低。”

不過他同時也承認,日本仍將是國際投資者在未來三至五年重新投資的“肥沃獵場”,除非日本經濟重回通縮趨勢,企業增長放緩。Selby-Smith表示,他的基金繼續持有日本電報電話公司、西科姆和三菱電機等股票。

與相對保守的Talaria Capital不同,Man GLG的日本股票主管Jeffrey Atherton認爲,由於收益有彈性、估值適中以及企業改革,日本市場還有10%~15%的上漲空間。Man GLG是全球最大的公开交易對衝基金Man Group的投資部門之一。“我們預計,以全球的標准來衡量,日本利率將保持在非常低的水平,因此與其他地區不同,貨幣政策應該對風險資產有利。”Atherton補充道。

包括Rie Nishihara在內的摩根大通股票策略師在近期的一份報告中也寫道,“日本經濟擺脫通縮”和“向適度通脹經濟過渡”是日本獨特的結構性變化之一,並補充說,鑑於這些因素不是暫時的,這種反彈可能是可持續的。

對於投資者來說,日股另一個吸引人的地方便是低估值。

彭博社匯編的數據顯示,東京證交所黃金市場指數(TSE Prime Market Index)成分股中,有近一半的個股股價低於账面價值,而標普500指數中這一比例僅爲5%。即使在經歷年初至今的大漲後,東證指數的市淨率也僅在1.3左右徘徊,與過去10年來的平均水平相當。

免責聲明:本文內容與數據僅供參考,不構成投資建議,使用前請核實。據此操作,風險自擔。

每日經濟新聞

標題:年內再加息兩次,降息或推遲至明年!美聯儲政策預期巨變之下,全球市場下半年將怎么走?

地址:https://www.vogueseek.com/post/6658.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。