來源: 編輯:匿名 發表時間:2023-12-07 16:50:37 熱度:72

平安首經團隊:

鐘正生 投資咨詢資格編號:S1060520090001

範城愷 投資咨詢資格編號:S1060523010001

“美聯儲政策邏輯逐漸變化。”鐘正生在2024年美聯儲利率政策展望中提到,回顧本輪美聯儲抗通脹歷程,美聯儲一度“落後於曲线”,所以不得不在通脹過高時採取激進的緊縮政策,下一步還將面臨高利率維持多久、何時降息的關鍵選擇。

如果美國經濟有幸避免陷入危機,能夠保持相對平穩運行,美聯儲2024年或將選擇“預防式降息”。更長遠看,美國中長期政策利率可能明顯高於新冠疫情前水平。

核心觀點

美聯儲抗通脹的“功”與“過”。美聯儲被認爲一度“落後於曲线”,未能及時出手遏制通脹,不得不在通脹過高時採取激進的緊縮政策。美聯儲是否應該對高通脹負主要責任?這個問題見仁見智。如果從成因上看,物價同時由需求和供給決定,而本輪美國高通脹的成因中,供給因素的角色可能更重。即便僅考慮需求因素,美國需求增長除了貨幣政策助力外,更離不开大規模財政刺激的加持,美聯儲或也不應該“負全責”。美聯儲在抗擊通脹過程中亦有“功”:首先,美聯儲的緊縮政策雖然暫時沒有“制造衰退”,但是也一定程度上避免了需求過快升溫。其次,美聯儲創造出偏緊的金融環境,在預期層面影響即期的資產價格,而資產價格降溫直接或間接促進通脹降溫。最後,美聯儲的緊縮政策也有利於通脹預期的穩定。

美聯儲將开啓降息周期。2023年以來,美聯儲政策邏輯逐漸變化,關注點從加息的速度逐漸轉移至加息的高度、以及維持高利率的時長。展望2024年,美國政策利率將觸頂回落,但回落的幅度仍有分歧。回顧1980年以來美聯儲歷次降息,可以大致歸結爲“紓困式降息”(例如2001年互聯網危機、2007年次貸危機等)與“預防式降息”(例如1989年、1995年和2019年等)。美聯儲可能在經濟走弱信號增多時,選擇適當降息以防止經濟過快降溫,即“預防式降息”。例如1989年,格林斯潘領導的美聯儲在抗擊通脹,但隨着經濟數據走弱,美聯儲於 1989 年 6 月首次降息。2024年,美聯儲可能選擇“預防式降息”。首先,美聯儲目前的經濟預測可能過於樂觀;其次,伴隨通脹回落,美聯儲有空間去調降名義利率,防止實際利率過高;最後,即便降息1個百分點至4%左右,美聯儲亦可以聲稱沒有放棄“限制性”政策立場。綜合考慮,2024年美聯儲可能會適當調降政策利率0.5至1個百分點。

美國中長期利率或上移。美聯儲中長期政策利率可能由2.5%上修至3.5%左右。先看“自然利率”,美國自然利率或有0.5個百分點的上修空間。新冠疫情以後,紐約聯儲LM模型估算的自然利率下降,截至2023年二季度僅爲1.14%,尚未回歸2019年1.5%左右水平。此外,拜登政府大規模財政刺激,加上人工智能發展,以及“再工業化”战略推進,爲美國潛在增長率回升創造了機遇。再看通脹水平,美國中長期通脹水平可能略高於2%,突破2015~2019年1.5%的波動中樞。需求方面,激進的政策刺激可能打破美國需求長期不足的瓶頸;供給方面,勞動力衝擊、能源轉型、國際供應鏈退化等因素,可能減弱供給端的靈活性;通脹預期方面,2021年以來美國通脹持續“超調”,可能具有滯後的“自我實現”效應。

風險提示:地緣局勢變化超預期,美國經濟下行超預期,國際金融市場波動超預期等。

回顧本輪美聯儲抗通脹歷程,美聯儲一度“落後於曲线”,所以不得不在通脹過高時採取激進的緊縮政策。迄今爲止,美聯儲緊縮不足與緊縮過度的風險趨於平衡,下一步將面臨高利率維持多久、何時降息的關鍵選擇。展望2024年,如果美國經濟有幸避免陷入危機,能夠保持相對平穩運行,美聯儲或將選擇“預防式降息”,以避免經濟過快下行。更長遠看,考慮到美國自然利率具備上修空間,通脹即便回落也可能略高於2%的目標,美國中長期政策利率可能明顯高於新冠疫情前水平。

01

美聯儲抗通脹的“功”與“過”

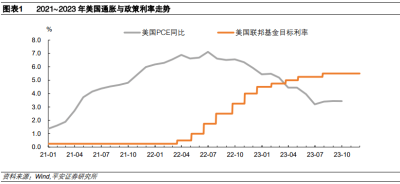

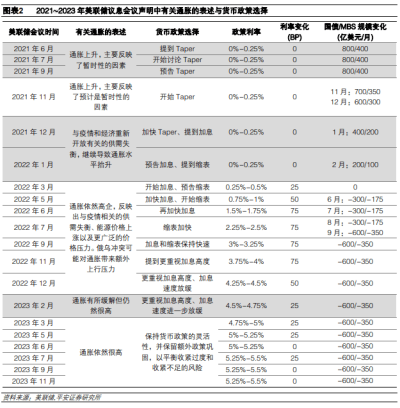

從“通脹是暫時的”到“維護物價穩定”,美聯儲對通脹的態度演變成爲本輪美國利率走勢的重要线索。新冠疫情衝擊後,美聯儲採取寬松政策以助力經濟復蘇。由於預見經濟復蘇過程中通脹可能階段“超調”,2020年8月,美聯儲提出“平均通脹目標制”,爲其在通脹高於2%時保持寬松貨幣政策作鋪墊。2021年,美國PCE通脹率自3月超過2%,此後一路上升至年末的6%左右。但是,美聯儲在11月以前堅稱“通脹是暫時的”,維持零利率與量化寬松操作;11月,美聯儲正式修改“通脹暫時論”,將通脹歸因於“與疫情和經濟重啓相關的供需失衡”,同時开始削減購債(Taper)。2022年,俄烏衝突再爲通脹添火,美聯儲在3月以後的聲明中增加了有關地緣風險和能源漲價的表述,同時开啓一輪激進的加息周期,曾連續10次加息、其中4次單次加息75個基點,截至2023年11月已累計加息5.25個百分點。

美聯儲被認爲一度“落後於曲线”,未能及時出手遏制通脹,也就不得不在通脹過高時採取激進的緊縮政策。如何理解美聯儲對通脹態度的“急轉彎”?首先,美聯儲遏制通脹的步伐曾受就業目標的束縛。2021年,美國經濟復蘇基礎並不牢固,失業率在大部分時間裏保持在5%以上。在“類滯脹”環境下,美聯儲希望平衡就業與通脹目標,通過“通脹暫時論”支撐其寬松政策取向;11月,當美國失業率回落至4.5%以下,美聯儲才更有轉向的底氣。其次,“通脹暫時論”並非全然誤判,只是供給因素的改善比預期得更慢。2021年二季度开始,美國通脹壓力主要來自供應鏈阻塞,美國ISM制造業PMI交付指數一度升至70以上,美國CPI二手車和卡車分項同比高達20%~45%,拉動CPI通脹率0.9~1.9個百分點。2022年初,地緣衝突又階段性加劇了能源短缺與供應鏈壓力。不過事後來看,供應鏈壓力確實是“暫時的”,到2022年四季度,美國制造業PMI交付指數回落至50以下,美國二手車和卡車對通脹的拉動轉負。最後,不排除美聯儲主席換屆對貨幣決策的影響。2021年,美聯儲主席鮑威爾維持寬松立場,或也出於退出寬松政策可能招致民主黨政府不滿的顧慮,尤其考慮到其競爭對手布雷納德十分鴿派。2021年11月獲得提名後,鮑威爾對通脹的態度恰好發生明顯轉變。

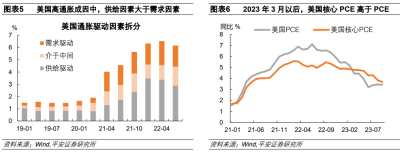

美聯儲是否應該對高通脹負主要責任?這個問題見仁見智。“物價穩定”是美聯儲的雙目標之一。在开始加息後,鮑威爾多次表達,“物價穩定”是“最大就業”的前提,可以認爲美聯儲階段性更加重視通脹目標。所以從結果上看,通脹過高,美聯儲難辭其咎。但如果從成因上看,物價同時由需求和供給決定,而本輪美國高通脹的成因中,供給因素的角色可能更重。據OECD研究,在2022年二季度美國通脹最高的時候,“供給驅動”和“需求驅動”分別拉動標題通脹率3.4和2.0個百分點。2022年下半年以來,美國通脹持續改善,主要得益於供給擾動的退潮。在此期間,需求因素改善並不明顯,美國經濟增長仍然強勁,實際GDP環比折年率連續五個季度超過2%,失業率保持在4%以內。2023年3月以來,美國核心PCE通脹率开始高於PCE通脹率,與需求更相關的核心服務通脹具有相當黏性。不過,即便僅考慮需求因素,本輪美國需求增長除了貨幣政策助力外,更離不开大規模財政刺激的加持,美聯儲或也不應該“負全責”。

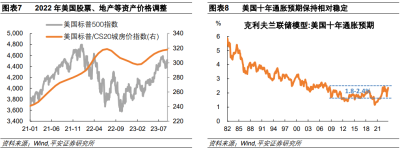

美聯儲在抗擊通脹過程中是否有“功”?答案是肯定的。首先,美聯儲的緊縮政策雖然暫時沒有“制造衰退”,但是也一定程度上避免了需求過快升溫。其次,美聯儲創造出偏緊的金融環境,在預期層面影響即期的資產價格,而資產價格降溫直接或間接促進通脹降溫。譬如,由於市場預期緊縮貨幣政策將抑制需求,2022年下半年以後原油等大宗商品價格相對平穩,爲美國通脹的回落作了重要鋪墊;美國股票、地產等資產價格受貨幣緊縮影響而階段下跌,或也從財富效應渠道助力需求降溫。2022年,標普500指數年內最深下跌25%,美國20城房價指數在下半年累計下跌約7%。最後,美聯儲的緊縮政策也有利於通脹預期的穩定。美聯儲在沃爾克和格林斯潘時代以來建立的信譽,加上鮑威爾領導的美聯儲最終敢於採取激進的緊縮行動,有效避免了通脹預期“脫錨”的風險。2022年以來,克利夫蘭聯儲模型測算的十年通脹預期保持在1.8%~2.4%區間,較好地穩定在2%目標附近,與1980年4%~6%的通脹預期形成鮮明對比。

02

美聯儲將开啓降息周期

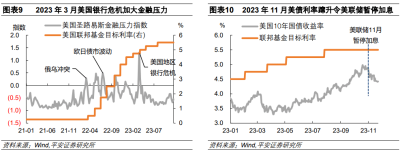

2023年,美聯儲的政策邏輯逐漸發生變化。年初首次議息會議以來,美聯儲放緩單次加息節奏至25BP,且在6月、9月和11月“跳過”加息。盡管美聯儲聲稱通脹仍然過高,貨幣政策仍然緊縮,且在必要時還可能採取進一步緊縮的行動;但同時也認爲“雙向風險”(緊縮過度和緊縮不足的風險)更加平衡,關注力從加息的速度逐漸轉移至加息的高度、以及維持高利率的時長。美聯儲逐步放緩加息,出於多重考量:其一,美國通脹順利回落,PCE通脹率從2023年1月的5.5%回落至6月的3.2%。其二,3~4月,美國地區銀行暴露危機,迫使美聯儲更加關注緊縮行動帶來的金融風險。其三,9~10月,在美國預算懸而未決、財政部融資規模超市場預期等事件下,有關美債供給過度的擔憂上升,令美債遭遇拋售、金融條件收緊,美聯儲在11月會議選擇再次暫停加息,以平衡美債利率過快上行的影響。

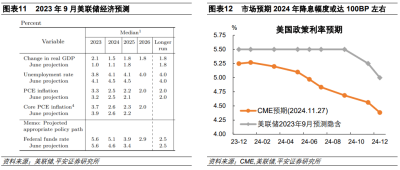

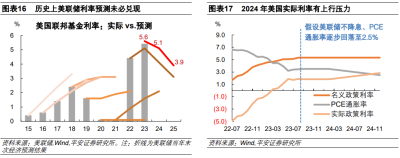

展望2024年,美聯儲與市場均預計,美國政策利率將觸頂回落,但回落的幅度仍有較大分歧。美聯儲在2023年9月的點陣圖顯示,多數官員預計2023和2024年政策利率分別爲5.6%和5.1%,暗示2024年或有小幅降息的空間。截至2023年11月末,CME利率期貨市場押注美聯儲首次降息或在2024年5月,且全年或將累計降息100BP左右。

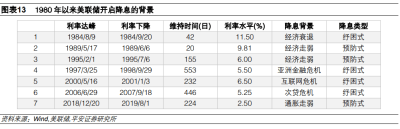

回顧1980年以來美聯儲歷次降息選擇,可以大致歸結於兩類——“紓困式降息”與“預防式降息”。當美國實體經濟與金融市場遭遇重大挫折時,美聯儲緊急降息以促進經濟復蘇、維護金融穩定,即“紓困式降息”。例如,2000~2001年美國經濟表現不錯,但互聯網泡沫破裂,金融市場波動迫使美聯儲轉向;2001年1月美聯儲首次降息時,納斯達克指數已經從前期高點下跌了近50%。又如,2007年美國次貸危機爆發,8月法巴銀行“暴雷”引發貨幣市場巨震,美聯儲於9月首次降息,但未能阻止這場危機的蔓延。

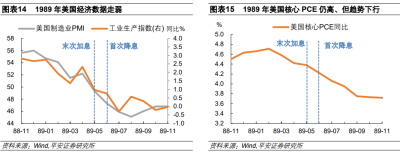

當美國經濟尚未衰退但走弱信號增多時,美聯儲可能選擇適當降息以防經濟過快降溫,即“預防式降息”。1989年、1995年和2019年的首次降息大致符合此類情形,但也有各自的特點。1989年,格林斯潘領導的美聯儲也在抗擊通脹,美國政策利率峰值高達9.81%,但隨着新增非農、制造業PMI、工業生產等經濟數據走弱,美聯儲更加相信未來通脹可控,因此於 1989 年 6 月首次降息。1995年,美聯儲於7月首次降息時,PCE通脹率處於2%附近,但失業率略高於CBO預測的“自然失業率”且出現上行跡象。2019年,美聯儲於8月首次降息時,盡管失業率仍處於4%以內,但PCE通脹低於2%且出現走弱苗頭。

當前,主流機構對2024年的美國經濟仍持相對樂觀的看法,美聯儲在2023年9月預測以及IMF在10月的預測均認爲,2024年美國實際GDP能夠增長1.5%。如果美國經濟有幸避免陷入危機,保持相對平穩運行,美聯儲會否選擇“預防式降息”?我們認爲,存在這一可能。

首先,美聯儲的經濟預測可能過於樂觀。因其預測結果主要服務於“預期引導”,不排除適當高估經濟前景以配合當下緊縮的政策立場。歷史上,美聯儲在經濟拐點出現前,經濟預測往往不夠靈活,與真實結果大相徑庭。2018年末,美聯儲預計2019年仍會加息兩次,但由於美國通脹實際走勢弱於預期,美聯儲當年反而降息三次。從這個角度看,金融市場對經濟拐點的反應或更敏感,市場利率的參考價值可能更高。

其次,伴隨通脹回落美國實際利率水平自然上升,美聯儲有空間也有必要去調降名義利率,防止實際利率過高。參考美聯儲預測,假設2024年美國PCE通脹率能夠逐步回落至2.5%左右,如果美聯儲不降息,扣除通脹後的實際利率水平或在2.8%左右,高出CBO預測的美國潛在增長率1個百分點左右。

最後,美聯儲即便降息1個百分點至4%左右,該利率仍然高於2.5%的“longer run”政策利率。因此,即使美國通脹仍高於2%的目標,美聯儲亦可以聲稱,其並沒有放棄“限制性”政策立場;而考慮到通脹回落的前景更加確定,疊加可能出現的經濟和就業軟化的信號,適當降息是合適的。綜合考慮,我們認爲2024年美聯儲可能會適當調降政策利率0.5至1個百分點。

03

美國中長期利率或上移

1960年以來,美國名義政策利率先升後降,呈現倒V型走勢,拐點出現在1980年。1980年以前,美國經歷了战後復蘇與工業化,同時也經歷了高通脹擾動,美聯儲政策利率在波動中呈上行趨勢;1980年以後,美國經濟步入“大穩健”時期,同時也步入“去工業化”時代,潛在經濟增速逐步下行,通脹及通脹預期逐步穩定,美聯儲政策利率在波動中呈下行走勢。美聯儲前主席伯南克曾解釋低利率的原因,認爲美聯儲並非“有意”設置一個很低的利率水平,而是選擇將利率設置在一個更低的“均衡利率”水平附近,令資本和勞動力水平充分利用、經濟健康運行。

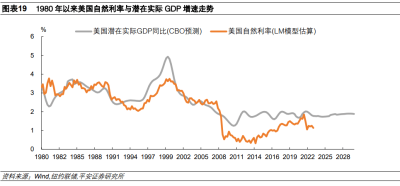

展望中長期,美國政策利率中樞有可能明顯高於新冠疫情前水平。先看“自然利率”。“自然利率”指的是在沒有貨幣摩擦的條件下,經濟實現理想資源配置時所要求的實際利率水平。2008年國際金融危機後,紐約聯儲LM模型估算的美國自然利率明顯下降,由1997~2007年均值的2.9%,下降至2009~2019年均值的0.8%。經濟學家通常認爲,這一時期自然利率下行的原因包括勞動生產率下降、人口老齡化導致的儲蓄過剩、投資長期不足以及全球增長放緩等。截至2019年,模型估算的自然利率爲1.5%左右。新冠疫情以後,LM模型估算的美國自然利率下降,截至2023年二季度僅爲1.14%,尚未回歸2019年1.5%左右水平,具備向上修復的空間。此外,目前有些理由支持美國自然利率進一步上升:一方面,拜登政府上台後動用了大規模財政刺激,加上人工智能等科技發展,以及“再工業化”战略的推進,爲美國潛在增長率回升創造了機遇。另一方面,2022年以來,美國經濟在美聯儲大幅加息後仍然保持韌性,一種可能的解釋是,美國自然利率水平已經上移,所以“稀釋”了美聯儲加息的限制性效果。截至2023年三季度,美聯儲經濟預測認爲美國中長期名義利率和通脹水平分別爲2.5%和2.0%,隱含的實際利率水平僅爲0.5%,而2016~2019年美聯儲經濟預測隱含的中長期實際利率爲1.0%左右。綜合來看,美國自然利率或有0.5個百分點的上修空間。

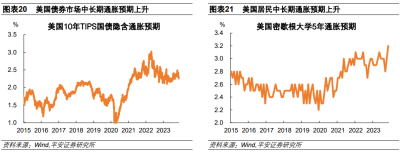

再看通脹水平。在後疫情時代,美國中長期通脹水平可能略高於2%,突破2015~2019年1.5%的波動中樞。需求方面,本輪美國貨幣和財政刺激實質上踐行了現代貨幣理論(MMT)的思想,通過激進的政策刺激彌補有效需求的不足,有望打破國際金融危機以來美國需求長期不足的瓶頸。供給方面,勞動力短缺、能源轉型、國際供應鏈退化等因素,可能持續較長時間,並減弱供給端的靈活性,增大通脹波動風險。通脹預期方面,通脹的“自我實現”效應也不容忽視,2021年以來美國通脹已經“超調”三年之久,這可能重塑居民消費、企業生產以及政府支出的習慣與邏輯。2023年以來,美國10年TIPS國債隱含通脹預期波動中樞達到2.4%,明顯高於2015~2019年平均水平的1.8%;美國密歇根大學針對居民的調查結果顯示,2023年以來居民對未來五年的通脹預期在3%左右,明顯高於2015~2019年平均水平的2.5%。當下,關於美聯儲是否應該適當上修2%通脹目標的討論不斷,美聯儲無疑會在這一問題上謹慎行事,在實操層面追求更靈活的物價目標,對略高於2%的通脹水平給與一定容忍,盡量避免緊縮過度引發不必要的經濟衰退。

簡言之,更高的自然利率和更高的中長期通脹,意味着美國名義政策利率的中樞需要上修。我們認爲,美聯儲“longer run”政策利率可能由2.5%上修至3.5%左右。

風險提示:地緣局勢變化超預期,美國經濟下行超預期,國際金融市場波動超預期等。

免責聲明

值班編委:李紅梅

責任編輯:馬琳 劉亞

審讀:戴士潮

中國房地產報版權所有

未經授權不得轉載以及任何形式使用

如需轉載,請後台回復“轉載”了解規則

標題:2024年美聯儲利率政策展望

地址:https://www.vogueseek.com/post/35632.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

上一篇 : AI概念強勢回歸!指數再創新低,跌到哪裏才是底?

下一篇 : 黃金市場分析:美國ADP不及預期 黃金止跌回穩