來源: 編輯:匿名 發表時間:2024-03-08 16:50:44 熱度:11

圖片來源@視覺中國

文 | 海豚投研

文 | 海豚投研

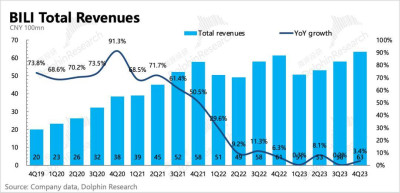

北京時間3月7日港股盤後,嗶哩嗶哩發布了2023年度四季度財報,業績好壞參半,整體略偏負面。

當期虧損加大主要是業務調整導致的一次性費用確認,剔除之後減虧趨勢沒變。四季度b站裁撤廣州工作室,同時停止了一些在研項目,研發人員上做了不小的優化(研發人員股權激勵支出環比下降25%),但裁員補償費用當期並未確認,預計可能會拖累一季度減虧節奏。

目前來看,B站主要就是看遊戲什么時候恢復,Q1沒有新遊,Q2有2款獨代(質量不算差)和1款聯運(米哈遊旗下),從這個角度看,當邁過Q1業績底後,短期回暖拐點有望趨近。

建議重點關注下電話會,看管理層如何展望今年,尤其是遊戲業務的回暖預期。

具體來看:

1、未給年度指引,關注電話會

首先要拿出來說的,就是B站這次沒有像往常一樣對今年的年度業績給出指引。雖然也是去年开始,季度指引才取消,但這個信號觀感並不好。海豚君建議大家關注B站電話會,看看管理層是否給出一些明確的展望。(稍後我們也會第一時間將電話會紀要發布到長橋app或者用戶交流群中,感興趣可以關注下)

這裏也給下市場目前的預期以便後續做對比:2024年預期B站總營收257億,同比增長14%,其中分項收入增速爲遊戲8.5%,增值服務11%,廣告21%,IP電商6.5%。另外,預計2024年GAAP經營虧損率能夠縮小至7.8%,4Q24看到小虧或盈虧平衡。

海豚君認爲,總體看市場對收入的預期可能稍微偏高,但對減虧的力度預期偏低。在自研團隊大幅優化後,我們對B站減虧的趨勢更樂觀一些。

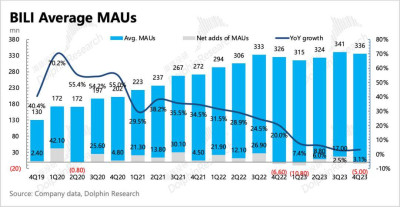

2、平台獲客躺平,流量愈發見頂

四季度月活用戶數3.36億,季節性環比走低,但用戶粘性DAU/MAU也在逆勢下降(一般而言Q4獲客淡季,往往會體現用戶粘性走高),實際上說明在平台不“特別”做用戶的情況下,B站的自然流量已經基本確定見頂。

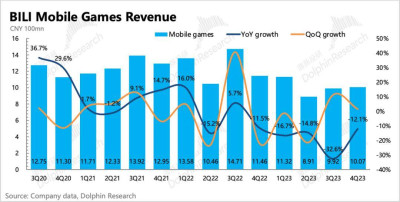

3、遊戲繼續趴地,Q2或有希望

盡管下半年B站發了3款自研、1款獨代的遊戲,但能打的很少,原本期望最高的獨代《優俊少女》仍然在下架狀態,最終四季度遊戲收入10億,仍然有12%的下滑,比市場預期的要差。

至此B站從2022年就多次提及市場有一定期待值的幾款自研,基本都落地了,但實際表現也都顯而易見。因此去年下半年,B站徹底認清現實,迅速優化自研團隊,裁撤廣州工作室並暫停在研項目。這兩個季度可能還會看到一些費用的一次性確認,但後續遊戲業務的變現效率上會有提升。

從pipeline來看,海豚君預計二季度會有一個明顯的回暖。目前已經確認上线的有兩款獨代和一款聯運,如果《優俊少女》也能在上半年恢復上线,那么業績拐點的確定性也會更高。

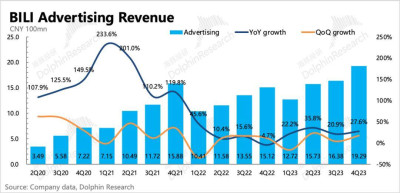

4、廣告受益電商旺季,再超預期

四季度B站廣告收入19億,同比增長28%,環比加速,主要受益於電商平台競爭帶來的投流、配合主播帶貨的买流量需求,以及自身效果廣告加載率提高帶來的增量庫存。

走過去年,低基數紅利也在逐步減退。目前加載率和同類平台相比仍然不算高(不包含up主在花火上接的內容營銷廣告),後續的增長主要靠繼續提平台加載率。

5、業務優化調整,減虧節奏放緩

四季度毛利率26.1%,趨勢上仍然在提高。不過經營費用上比預期超出了不少,預期差主要是在研發費用和營銷費用上。四季度因爲撤了部分自研團隊以及相關遊戲項目,因此確認了近3.6億的一次性費用,造成當期費用虛高。

最終使得GAAP下經營虧損13億,超出市場預期的8.5億,不過就算剔除業務調整的影響,經營效率還是比市場預期得要更低一些。

海豚君注意到,四季度裁撤的廣州工作室團隊,當期還未確認裁員補償的費用,因此預計一季度還將受到這部分費用的影響,拖慢減虧節奏。

6、現金不多但也無需擔憂

截至2023年底,B站账面上的現金及短期投資150億元人民幣,短期貸款75億(相比上季度有30億/4億美金轉入,用於4月1日的可轉債贖回支出),也就是淨現金76億元。

雖然B站一直沒盈利,但成本費用上有不低的份額是非現金流出的折舊攤銷費用,以及當期還有支出前置的項目終止費用,因此現金流角度,經營現金流爲正,對現金流並未造成負擔。

海豚君觀點:

縱觀2023年,B站的遊戲基本上是全年癱瘓,支撐業績的主要就是廣告和直播。雖然廣告還可以繼續提高加載率,直播增加曝光提高DAU和付費,但這兩個業務都已走過低基數期,後面會更容易受業內競爭的影響,因此要支撐整體業績有像樣的回暖(10%以上),還得靠佔比超15%的遊戲業務,自身的恢復。

從pipeline來看,雖然要成爲今年收入的主要增長動力還比較難,但當熬過悽慘的2023年,在低基數下,B站遊戲增長恢復的拐點也在臨近。24年B站獨代有《三國:謀定天下》、《長安百萬貫》預計Q2上线,《優俊少女》有望恢復;聯運主要是Q2有米哈遊的《絕區零》。

除此之外,去年下半年B站進一步縮小了遊戲自研團隊,將遊戲重心重新遷移到代理和聯運上——向優質的中小开發商爭取獨代機會,向網易、米哈遊這種大廠爭取聯運機會。這種战略方向的轉變其實是比較符合海豚君此前希望看到的:

一方面,從短中期來看,在競爭愈發激烈、頭部效應顯著的國內遊戲市場,要搭建像樣的遊戲自研能力並非易事。另一方面,B站作爲平台方,如何平衡好自研遊戲與代理、聯運遊戲之間的流量分配,也是一個問題。

因此不如重心放在“做平台”,而非“做產品”。利用自身的流量優勢,在自己擅長的遊戲、二次元等泛娛樂領域做效率更高的商業變現。短期能最直接體現到財報中的,就是研發費用會有一定的優化。

海豚君認爲,雖然B站業績的財務指標還在泥坑中,但鑑於目前估值較低,並且展望的經營轉好契機預計在未來1-2個季度以內,因此後續市場過分殺低估值的情況下,可以關注下B站的短期博弈機會。

目前B站估值1.3x Forward PS(估值較上次財報進一步下滑),按照長期10%淨利率水平隱含PE 13x,從短期利潤增長和平台方同行對比來看,均是偏低的。這也意味着如果今年的遊戲比如《三謀》或《絕區零》如果能有比較好的表現,B站也會有一個比較可觀的短期彈性。建議關注電話會上公司對遊戲業務展望的相關描述。

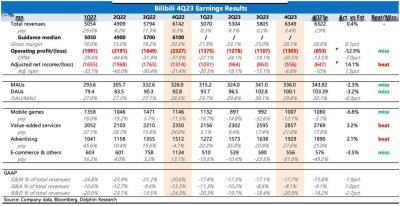

詳細業績數據一覽:

以下爲詳細分析:

平台獲客躺平,流量愈發見頂

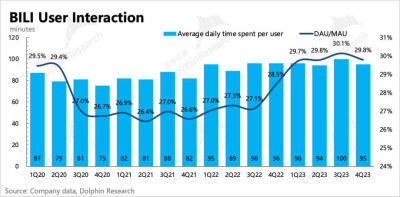

四季度月活用戶數季節性環比走低,但用戶粘性DAU/MAU也在逆勢下降(一般而言Q4獲客淡季,往往會體現用戶粘性走高),實際上說明在平台不“特別”做用戶的情況下,B站的自然流量已經基本確定見頂。

1、四季度B站整體月活(App、PC、電視等)3.36億人,同比增長3%,季節性環比流失500萬人。

2、存量用戶的粘性有一定下滑,DAU/MAU回落到29.8%。日均用戶時長95分鐘,基本符合指引和預期。但在沒有積極獲客,擴大分母MAU的情況下,粘性回落,說明平台生態的發展已經見頂,後續要想突破,需要比較大的產品體驗改善和優質內容填充。

3、Up主日均活躍人數同比增長16%,投稿量同比增長31%。雖然環比來看,增速略有下滑,但整體還算穩健。(由於披露口徑從月活調整爲日活,因此歷史數據不再直接可比。)

廣告繼續超預期

四季度B站廣告收入19億,同比增長28%,環比加速,主要受益於電商平台競爭帶來的投流、配合主播帶貨的买流量需求,以及自身效果廣告加載率提高帶來的增量庫存。

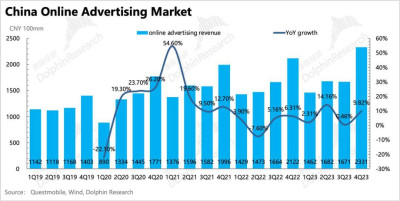

雖然從增速上看,目前B站廣告還是有低基數紅利的(四季度B站同比增速28%遠遠大於行業增速9.8%)。但從絕對規模來看,B站的廣告收入和同行來比還是小弟(b站/快手DAU=1:4,b站/快手廣告收入:1:8)。除了不做電商,沒有內循環廣告收入外,外循環廣告上b站也有差距。

流量的商業變現一直是B站被市場詬病的老大難,根本原因上,除了有平台用戶消費觀的問題,也有本身公司選擇的商業模式以及執行效果的影響。只是在特定的領域,比如遊戲、二次元、3C電子等商品廣告上,B站才有一定的用戶標籤優勢。

走進今年,低基數紅利會逐步減退。目前加載率和同類平台相比仍然不算高(不包含up主在花火上接的內容營銷廣告),公司認爲,後續的增長主要靠繼續提平台加載率,以及Storymode廣告對整體ecpm的提升。

除此之外,公司也認爲,今年電商平台之間還會有競爭,因此外部採买流量的需求仍然存在。比如,拼多多與B站的合作就相對深度,在B站首頁上,固定第3/4個視頻位置放的就是拼多多廣告。

但海豚君認爲,除了遊戲、二次元等特定領域,當下的電商競爭、硬性提高加載率也好,這些邏輯更偏向是短期的利好,並非中長期的邏輯。中長期下,提高廣告精准推薦、轉化,仍然是B站需要補齊的硬實力。與此同時,對於一些新興平台比如小紅書的崛起,B站也需要思考如何抵擋用戶時長份額的遷移和瓜分。

遊戲繼續趴地,Q2或有希望

B站全年業績都在被遊戲拖累。四季度遊戲繼續下滑12%,除了《優俊少女》,雖然三四季度也上线了自研的幾款遊戲(《斯路德》、《搖光錄:亂世公主》、《千年之旅》),但很難撐起一片天。這也進一步證明了B站自研能力的薄弱,公司也變相認清現實,四季度裁撤廣州工作室(原收購的心源互動)並終止目前在研的遊戲項目。

從遞延上,環比沒有繼續惡化,因此如果後續新遊戲如期上线,帶來的增量也會比較明顯。

具體從pipeline來看,海豚君預計低基數的二季度會有一個明顯的回暖。目前已經確認上线的有兩款獨代《三國:謀定天下》、《長安百萬貫》和一款聯運《絕區零》(米哈遊),如果《優俊少女》也能在上半年恢復上线,那么業績拐點的確定性也會更高。

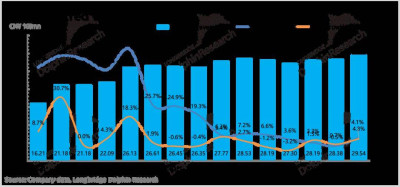

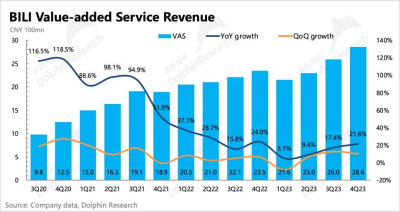

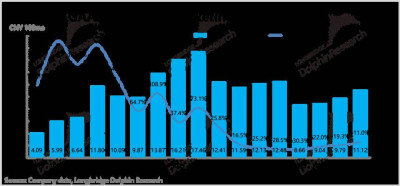

直播打賞大超預期

四季度增值服務仍然在平台有意推動直播滲透率提高的情況下,同比增長22%,大超市場預期的15%。不過直播內容監管一直不斷,部分平台問題纏身,整體行業都在調整中,仍然需要關注對後續直播增速的影響。

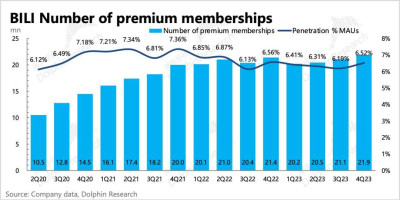

大會員業務因爲日漫限額、更新節奏以及題材限制等因素,仍然在消化影響。不過四季度B站大會員規模2190萬,環比仍然淨增了80萬,付費率爲6.5%,年度會員的續費率達到80%,忠實用戶的粘性是比較高的。

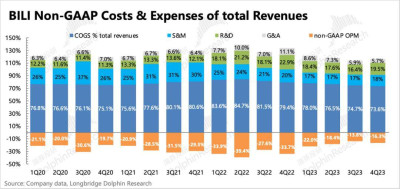

業務調整的一次性費用延緩減虧節奏

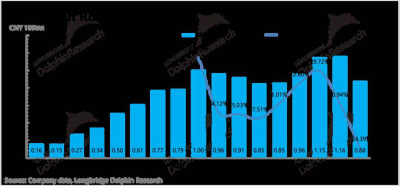

四季度B站經營虧損13億,虧損率20.5%,環比略有惡化。不過這裏面有一筆因研發團隊調整而終止項目,從而確認的一次性費用3.5億,剔除這個影響因素之後,經營虧損率15%,環比優化4pct。

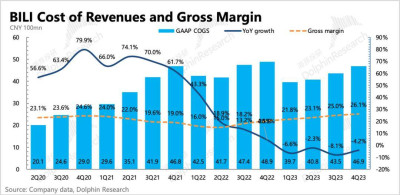

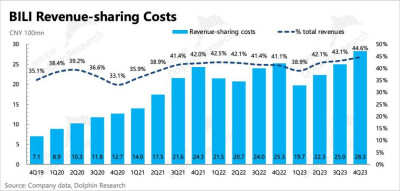

四季度毛利率環比提高了1pct,達到26.1%,成本上除了收入分享成本有一定增長外,其他帶寬成本、內容成本同比有明顯下降。與此同時,收入同比還有略微增長,共同帶來毛利率同比大幅改善(+6pct)。

不過成本中因爲大頭——內容成本,相對剛性,而由於視頻平台本身的帶寬成本壓縮幅度也不會太大,因此成本自身下降的空間還是相對有限的,後續毛利率的增長還是要靠收入增長加速。

收入分享成本也很難進一步壓縮,否則可能會影響創作者生態。四季度收入分享成本同比增加了12%,在遊戲同比12%的下滑下,收入成本的增量應該就是主要來自於花火廣告分給Up主、直播流水分給主播和工會了。

經營費用上,四季度主要是管理費用下降較多,同比下滑37%,前三季度優化較多的營銷費用下滑幅度有明顯放緩。其實從Q4用戶指標增長寡淡也能看出,一般用於獲客的營銷費用不能再一味的降低了,否則會進一步影響平台流量增長。

今年則預計在研發費用上會看到不小的優化。從Q4股權激勵費用來看,研發人員的股權激勵環比下降了25%。不過Q4裁員補償費用還未在當期確認,預計會主要反映到一季度中,從而拖累一季度減虧節奏繼續放緩,二季度可能才會看到真正裁員效果。

標題:嗶哩嗶哩:認清現實,自研斷臂求生

地址:https://www.vogueseek.com/post/53615.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

上一篇 : 以新質生產力推動產業轉型升級:靠誰轉?往哪轉?如何轉?

下一篇 : 小豚當家倡議面試簡歷無需填寫年齡和婚育信息