來源: 編輯:匿名 發表時間:2023-10-27 16:50:19 熱度:16

公募基金在三季度普遍遭到淨贖回情況。

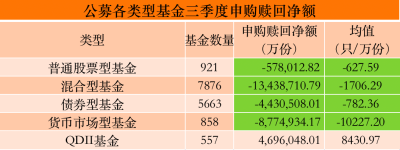

澎湃新聞記者據Wind數據統計,截至10月26日,全市場共計921只普通股票型基金公布了三季報,平均每只基金單季度遭淨贖回627.59萬份;7876只公布三季報的混合型基金,平均遭淨贖回1706.29萬份;5663只債券型基金公布了三季報,平均每只基金單季度遭淨贖回782.36萬份;858只公布三季報的貨幣市場基金,平均遭淨贖回1.02億份。

值得注意的是,澎湃新聞記者發現,多位明星基金經理也未能幸免。其中,易方達基金張坤、富國基金朱少醒、興證全球基金謝治宇以及景順長城基金劉彥春旗下產品都遭遇了不同程度的贖回,最高贖回份額達9.24億份。

三季度僅QDII獲淨申購

整體來看,三季度報告期內,產品贖回現象較爲普遍,各類型基金中除QDII基金外,普通股票型基金、混合型基金、債券型基金、貨幣市場基金均出現了淨贖回的現象。

澎湃新聞記者據Wind數據統計,截至10月26日,全市場共計921只普通股票型基金公布了三季報,平均每只基金單季度遭淨贖回627.59萬份;7876只公布三季報的混合型基金,平均每只基金遭淨贖回1706.29萬份;5663只債券型基金公布了三季報,平均每只基金單季度遭淨贖回782.36萬份;858只公布三季報的貨幣市場基金,平均每只基金遭淨贖回1.02億份。

來源:澎湃新聞記者據Wind數據制作

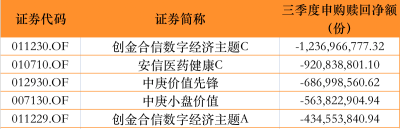

具體來看,普通股票型產品中,三季度淨贖回份額排名前五的產品分別是:創金合信數字經濟主題C、安信醫藥健康C、中庚價值先鋒、中庚小盤價值和創金合信數字經濟主題A,三季度份額分別淨贖回12.37億份、9.21億份、6.87億份、5.64億份和4.35億份。

普通股票型基金淨贖回額前五名;來源:澎湃新聞記者據Wind數據制作

此外,混合型基金中三季度淨贖回份額排名居前的產品分別是:泓德瑞興三年持有、浦銀安盛量化多策略C、招商瑞文A、華夏新錦順A和嘉實新財富,三季度份額淨贖回均在10億份以上,分別遭淨贖回20.65億份、17.75億份、14.23億份、14.08億份和12.66億份。

對此,泓德瑞興三年持有的基金經理王克玉、操昭煦在三季報中坦言道,“組合在三季度繼續承受了比較大的壓力”,但其仍認爲在目前的環境下不管是市場整體估值,還是具體到組合的大多數標的,投資成功的概率要遠遠大於過去三年中的其他時刻。

混合型基金淨贖回額前五名;來源:澎湃新聞記者據Wind數據制作

而長城悅享增利A、紅土創新中證同業存單AAA指數7天持有、廣發集裕A、工銀瑞弘3個月定开以及財通資管鴻福短債A,則是債券型基金中遭贖回幅度最大的產品,三季度份額縮水均在45億份以上。

而長城悅享增利A、紅土創新中證同業存單AAA指數7天持有與廣發集裕A更是縮水超50億份,分別遭贖回56.72億份、55.24億份、50.51億份。

對於債券型基金的贖回原因,業內人士向澎湃新聞記者透露道,“跨季資金面相對緊張、一攬子政策密集出台、機構止盈操作等多重因素疊加導致的債市回調,以及基金產品模式較舊,都會讓客戶選擇進行贖回。”

債券型基金淨贖回額前五名;來源:澎湃新聞記者據Wind數據制作

而在貨幣市場基金中,廣發活期寶B、嘉實快线A單季度贖回份額超200億份,分別遭贖回280.08億份、201.79億份;平安日鑫A、海富通添益貨幣B、興業鑫天盈B也分別遭贖回180.49億份、153.91億份、131.83億份。其中,廣發活期寶B是目前爲止單季度遭贖回幅度最大的單只基金產品。

需要注意的是,貨幣市場基金作爲現金管理工具,申贖份額大是比較正常的現象。內部人士指出,如果投資者看好股市,急需退出貨幣基金买入股票,賣出是相對高效的方式,與贖回相比,並不會明顯的損失。“其實場內貨幣基金最重要的功能在於交易而不是申贖。”

貨幣市場型基金淨贖回額前五名;來源:澎湃新聞記者據Wind數據制作

明星基金經理也難逃淨贖回

值得一提的是,澎湃新聞記者在梳理三季報時發現,多位“頂流”基金經理旗下在管產品也遭到了淨贖回的情況。

“公募一哥”易方達基金副總經理張坤旗下管理的4只基金在三季報中全部都出現了淨贖回。具體來看,截至三季度末,張坤旗下的易方達藍籌精選、易方達亞洲精選、易方達優質企業三年持有以及易方達優質精選分別遭淨贖回4億份、1.80億份、9.24億份、885.76萬份。

其中,易方達優質企業三年持有在今年6月剛开放日常申贖,就遭到了9.24億份的淨贖回,剩余3只產品則均爲連續3個季度遭遇淨贖回。

富國基金副總經理朱少醒目前在管的富國天惠精選成長混合,截至三季度末時的基金規模爲308.77億元,較二季度末時的規模縮水12.23億元。其中,富國天惠精選成長混合三季度遭淨贖回近1.40億份。

此外,興證全球基金目前在管基金規模超400億元的明星基金經理謝治宇也不例外,旗下在管產品興全合潤、興全合宜與興全社會價值三年持有混合分別遭淨贖回1.98億份、2.15億份、1.11億份。

截至三季度末,景順長城基金“頂梁柱”劉彥春在管基金規模爲596.04億元,旗下在管基金共6只。其中有4只基金遭遇淨贖回,依次爲景順長城新興成長混合、景順長城鼎益混合(LOF)A、景順長城內需貳號混合與景順長城內需增長混合,分別遭淨贖回3.61億份、1.08億份、3188.60萬份、234.53萬份。

值得注意的是,基金產品是否會被投資者贖回,並不能完全和產品業績掛上等號。廣發基金副總經理劉格菘在管6只產品在三季度的業績均跑輸基准,但其中仍有2只產品在三季度獲得了淨申購,分別是廣發小盤成長混合和廣發行業嚴選三年持有,分獲淨申購9725.69萬份、1001.38萬份。

公募內部人士向澎湃新聞記者表示,短期基金贖回可能造成基金重倉股的邊際快速下跌,但從長期來看,可能不必過度擔心贖回帶來的負反饋效應。

底部階段更加需要耐心

在2023年三季報中,明星基金經理對於後市的觀點也是備受關注的內容。

從宏觀層面看,謝治宇在三季報中指出,三季度二三线城市逐步打开房地產限購,在政策的溫和刺激下,一二手房產銷售略微好轉,但持續性較弱。地方債發行對項目考核要求仍嚴,四季度預計將完成年度發行規模,整體財政、貨幣政策以托底爲主。國際方面,美元利率高位徘徊,疊加巴以衝突再次激化,資源品價格高位震蕩,因此原材料價格進一步下行從而提升制造業毛利率的紅利仍需一定時間。美國經濟衰退不明顯,高企的利率對其他經濟體的流動性產生虹吸效應。

具體到板塊行情方面,“AI相關應用雖在美國逐步豐富,全球服務器訂單穩步增長,但國內的殺手級應用還在培育階段,A股AI芯片、服務器、光模塊等股價弱勢震蕩;消費電子需求有觸底跡象,但彈性還未顯現;資源品與貴金屬中,黃金在階段性強勢後有所回落,銅、鋁維持震蕩走勢,油價有所反彈;除原油相關板塊股價走強外,其他資源品板塊股價表現一般;隨着國內醫藥反腐取得階段性成果,減肥藥與創新藥公司股價有所上漲。”謝治宇表示。

從投資主线來看,東吳基金基金經理劉元海則表示仍然相對看好以AI人工智能爲代表的科技股投資機會,三季度科技股調整並不意味着全球科技創新大周期以及科技股行情的結束。同時,他相對看好以下受益於AI技術發展的三大方向投資機會:AI算力和應用、電子半導體以及汽車智能化。

朱少醒坦言,經過三季度的下跌,權益市場整體估值吸引力進一步提升。當下再過度拘泥於各種偏淡的靜態數據已經沒太大意義。“我們對中國經濟的長期韌性保持信心。放在更長的時間維度,投資者當前選擇承受的市場波動應該是值得的。未來我們依然會致力於在優質股票裏尋找價值,去翻更多的‘石頭’。我們並不具備精確預測市場短期趨勢的可靠能力,而是把精力集中在耐心收集具有遠大前景的優秀公司,等待公司自身創造價值的實現和市場情緒在未來某個時點的周期性回歸。”

劉彥春在三季報中表示,“未來3-6個月,我們會更多聚焦於企業微觀層面。逆境中更能夠體現出企業家的能力,我們更愿意基於此對組合進行調整。過去三年,各類風險層出不窮,企業經營以外的因素對股票定價造成了巨大擾動,這一過程已近尾聲,預期權益市場即將苦盡甘來。”

泉果基金基金經理趙詣則稱,做投資如果想取得成功,要將兩種能力結合在一起:一是判斷優秀企業的能力,二是將自己的思維和行爲,與市場中彌漫的,極易傳染的情緒隔離开來的能力。“我們發現每經過一輪周期,行業內都會發生分化,當情緒面和資金面好轉時,基本面優秀的企業股價回升的機會更大。即便不考慮盈利和估值修復的‘戴維斯雙擊’,僅是企業盈利增長帶來的增長空間也值得期待。”

展望未來市場,趙詣指出,經濟指標好轉和周圍的消費亮點已經逐步積累積極因素,也許需要時間讓市場情緒慢慢恢復,底部階段更加需要耐心,在當前階段機會大於風險。

標題:單只最高超280億份!公募三季度普遍遭淨贖回,頂流基金經理怎么看後市

地址:https://www.vogueseek.com/post/27799.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。